Tipuri de operațiuni bancare de investiții

Operațiunile de investiții ale băncilor sunt operațiuni de plasare a fondurilor efectiv ridicate de către bancă în diverse surse. În funcție de natura acestor surse, este posibilă clasificarea operațiunilor de investiții efectuate de bancă.

În conformitate cu obiectul de investiții de fonduri pot fi alocate

§ investiții în active economice reale (investiții reale)

§ investiții în active financiare (investiții financiare).

servicii bancare de investiții pot fi obiecte diferențiate și mai specifice de investiții: investiții în credite de investiții, depozite la termen, acțiuni și titluri de capital, imobiliare, metale și pietre prețioase, obiecte de colecție, și drepturile de proprietate intelectuală și altele.

În funcție de scopul investiției,

§ directe, menite să asigure gestionarea directă a investiției

§ Portofoliu care nu urmărește obiectivele de gestionare directă a obiectului de investiție, dar care se realizează în calcularea veniturilor sub forma unui flux de dobânzi și a dividendelor sau datorită creșterii valorii de piață a activelor.

Prin programare, pot fi alocate atașamente

§ investiții în crearea și dezvoltarea întreprinderilor și organizațiilor

§ investiții care nu au legătură cu participarea băncilor la activități economice.

Prin surse de fonduri pentru investiții, există

§ Investițiile proprii ale băncii efectuate în cont propriu

§ client, efectuat de bancă pe cheltuiala și în numele clienților săi.

În ceea ce privește investițiile, pot fi investiții

Ё pe termen scurt (până la un an)

Pe termen mediu (până la trei ani)

Pe termen lung (peste trei ani)

Pe grupe principale de debitori (entități)

investiții în autoritățile publice (titluri de stat)

investiții în bănci comerciale (credite interbancare)

investițiile în industrie și agricultură (împrumuturi comerciale)

investiții în titluri de valoare corporative

În prezent, portofoliul bancar al obligațiunilor de datorie se formează în principal pe baza obligațiunilor guvernamentale, a obligațiunilor subfederale și municipale și a obligațiunilor corporative (figura 1). Fiecare dintre aceste tipuri de titluri are propriile caracteristici și riscuri.

Legăturile federale includ GKO-OFZ, OGSZ, OVGVZ.

obligațiuni de împrumut federale (OFZ) sunt înregistrate titluri de stat pe termen mediu și îi dau deținătorului dreptul de a primi valoarea nominală a obligațiunii la rambursarea acestuia, și de a primi cuponul ca procent din valoarea nominală. Emitentul OFZ este și Ministerul Finanțelor al Federației Ruse. Inițial, a fost stabilit cuponul pe OFZ pentru fiecare problemă pe baza randamentului titlurilor de stat (variabila sau cupon flotant) au fost emise ulterior OFZ cu randament cupon fix. În prezent sunt emise numai titluri OFZ cu un cupon permanent. plasare OFZ, precum și T-facturile făcute în licitațiile primare prin intermediul distribuitorilor autorizați, de tranzacționare secundară în ele sunt deținute pe MICEX.

Fig.1. Componența portofoliului de datorie al băncii

Creditele subfederale (PFZ) sunt titluri ale subiecților Federației, au statutul de împrumuturi de stat și sunt supuse unor beneficii de impozit pe venit. În schimb, obligațiunile municipale, i. obligațiunile emise de autoritățile locale nu au un astfel de privilegiu.

Astfel, în prezent, operațiunile de investiții ale băncii sunt legate în principal de investiții în valori mobiliare. Activitatea de investiții a băncilor comerciale implică efectuarea de tranzacții pentru cumpărarea și vânzarea de valori mobiliare; atragerea creditorilor pentru garanția titlurilor achiziționate; tranzacții cu privire la vânzarea de către banca de investitor a drepturilor atestate prin titluri dobândite: primirea dobânzilor, a dividendelor și a sumelor datorate la răscumpărarea valorilor mobiliare; participarea la conducerea societății pe acțiuni-emitent; participarea la procedura falimentului ca creditor sau acționar; primirea cotei de proprietate datorată în cazul lichidării societății.

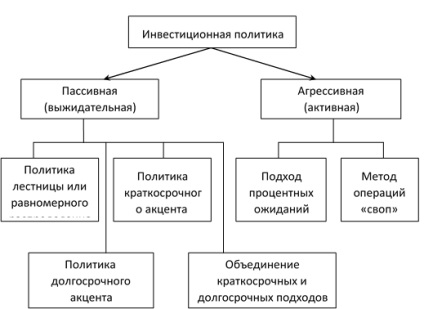

Fig.2. Tipuri de strategie de investiții ale unei bănci comerciale

Fondurile de investiții sunt investite în valori mobiliare astfel încât în termen de câțiva ani să expire perioada de scadență a unei anumite părți a portofoliului de investiții. Ca urmare a acestei gradări în maturitatea valorilor mobiliare ale portofoliului de investiții, fondurile emise după scadență pot fi reinvestite în noi tipuri de valori mobiliare cu cea mai mare scadență și, respectiv, cu cea mai mare rată de rentabilitate.

Prin această abordare a politicii de investiții, este asigurată simplitatea controlului și a reglementării, precum și, într-o anumită măsură, stabilitatea veniturilor din investiții ale băncii de investiții, asigurând în același timp nivelul necesar de lichiditate.

¾ Politica de accent pe termen scurt. O altă strategie comună, în special în rândul băncilor comerciale, este de a cumpăra doar titluri de valoare pe termen scurt și de a plasa toate investițiile într-un interval scurt de timp. Această abordare privește portofoliul de investiții în primul rând ca sursă de lichiditate, mai degrabă decât venituri.

ñ Politica de accent pe termen lung. Abordarea opusă subliniază rolul portofoliului de investiții ca sursă de venit. O bancă care aderă la așa-numita strategie de accent pe termen lung poate decide să investească în obligațiuni cu o scadență de mai mulți ani. Pentru a satisface cerințele de lichiditate, această bancă se va baza, probabil, în mare măsură pe împrumuturile pe piața monetară.

ñ Combinația dintre abordările pe termen scurt și pe termen lung ale investițiilor constituie strategia "barbell" - o altă metodă de strategie pasivă. Această metodă constă în concentrarea investițiilor în valori mobiliare de urgență polară ("barbell"). Banca investește cea mai mare parte a fondurilor în titluri cu termen foarte scurt și foarte lung și doar o mică parte din portofoliu deține valori mobiliare pe termen mediu. Astfel, atașamentele sunt concentrate la cele două capete ale spectrului de timp. În același timp, valorile mobiliare pe termen lung oferă băncii un venit mai mare, iar titlurile de valoare pe termen scurt asigură lichiditatea băncii.

Investițiile în băncile comerciale permit băncilor nu numai să obțină venituri, dar există și posibilitatea de a stabili parteneriate de afaceri în alte aspecte ale activității bancare, până de curând garanția restituirii resurselor de la bancă mai mult decât din partea întreprinderii.

Industria de creditare și agricultură, în timpul crizei financiare, este o operațiune cu risc ridicat, cu excepția pentru creditarea întreprinderilor mari de monopol, chiar dacă acest tip de investiție ne permite să dezvolte economia reală și de a ridica industrie și agricultură, dar că statul trebuie să asigure condiții stabile pentru acest tip de investiție.

Investițiile băncilor comerciale sunt clasificate în același mod pe tipuri de riscuri, regiuni, industrii și alte caracteristici.