Impozitul pe teren ar trebui plătit de către toți participanții care dețin terenuri: companii, antreprenori individuali, persoane fizice.

În cazul terenurilor închiriate, această taxă nu este luată.

Este destul de ușor să se deducă impozitul pe teren, dar acest proces are unele particularități.

Nuanțe de plată

Aceasta este o taxă locală, prin urmare, plăți în avans diferite și scadențe sunt stabilite în regiuni.

Potrivit Codului Fiscal, impozitul în sine contabilizează impozitul pe teren, după achiziționarea unui teren de către o persoană fizică.

Apoi, prin poștă, îi este trimisă o chitanță de plată, mai târziu - o notificare fiscală.

Antreprenorii și organizațiile individuale calculează și plătesc impozitul pe teren. În același timp, trebuie respectată condiția utilizării acestui teren în scopuri comerciale.

Autoritățile locale au stabilit termenul maxim pentru plata impozitului funciar și a plăților în avans

Uneori pot solicita documente pentru site. Impozitul pe teren pentru persoanele fizice nu prevede raportarea.

Pentru cei care încă nu știu cum să calculeze impozitul pe teren, se deduce din formula:

Baza fiscală * Rata impozitului pe teren

Cel mai adesea, valoarea cadastrală a terenului achiziționat și reprezintă baza fiscală a impozitului funciar.

Datele privind prețul terenului pot fi vizualizate pe site-urile Web cu Land Cadastru Land, este suficient doar pentru a introduce numărul site-ului de la certificatul de înregistrare.

Impozitul pe teren pentru persoanele juridice poate fi calculat în programe speciale, alegând în mod corect rata impozitului.

- cu un cost de până la trei sute de milioane - 0,3% pentru terenuri, 0,5% pentru spații nerezidențiale și 0,1 pentru locuințe;

- la un cost de peste trei sute de milioane pentru un proprietar - 0,5% pentru un amplasament pentru construcția de capital și 1,5% pentru orice teren țintă.

Unele regiuni impun alte beneficii fiscale, de exemplu, pentru pensionari

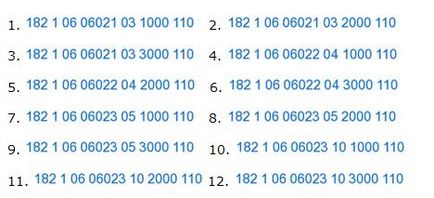

Pe lângă ratele, trebuie să selectați codul corect de clasificare a bugetului site-ului. Numărul său depinde de locația terenului și de rata de impozitare.

- taxa se aplică parcelelor din cadrul municipalităților orașelor federale (Moscova, Sankt Petersburg);

- cuantumul dobânzilor și penalitățile aferente obiectului tipului anterior de impozitare;

- amenzi (sancțiuni pecuniare) pentru impozitul funciar, care se percepe din terenul municipalităților urbane;

- impozitul pe teren, prezentat plătitorilor de obiecte situate în raioanele orașului;

Cum se calculează randamentul activelor?

Standardul internațional ISO - ce standarde de calitate?

Pentru impozitele percepute la ratele cu nr. 2 p. 1 al art. 394 din Codul fiscal:

- impozitul pe teren pentru parcelele din Moscova și Sankt-Petersburg, situate în municipalități;

- valoarea dobânzii, calculată pe baza obiectului tipului anterior de impozitare;

- impozite pe teren pentru obiectele de învățământ municipale intracitate din Sankt-Petersburg și Moscova;

- taxa pentru parcelele situate în cartierele orașului;

- cuantumul dobânzilor aferente impozitului pentru obiectele de la granițele districtelor orașului;

IP are dreptul de a prezenta rapoarte pe suport de hârtie sau pe suport electronic

Formularul declarației privind impozitul funciar poate fi descărcat pe orice site specializat.

Luați în considerare exemplul calculării impozitului funciar:

FE "Victoria" cumpără un teren pentru activități antreprenoriale - comerțul în vrac. Determinăm valoarea cadastrală a acesteia. De exemplu, este de 2 300 000 de ruble, nu se acordă beneficii.

Rata pentru acest obiect de impozitare este de 1,5%. Calculul este după cum urmează:

2300000 * 1,5% = 34500 ruble / an

Rezultă valoarea plății trimestriale:

34500/4 = 8625 ruble / lună

În contabilitate, evidența fiscală a terenului este reflectată în certificatul f. 0504833, anexând calculul (suma taxei) și pe contul 303.13 (calcule pentru impozitul pe teren în contabilitate).

Adesea, impozitele sunt transferate printr-un ordin de plată a impozitelor funciare, un eșantion din care poate fi studiat pe site-uri de contabilitate specializate.