Venituri neimpozabile

Lista completă a veniturilor plătite angajaților care nu sunt supuse taxei, este prevăzut în articolul 217 din Codul fiscal.

O astfel de venituri, în special, includ:

- plăți compensatorii plătite la concedierea angajaților;

- compensația plătită în legătură cu accentul angajat într-o călătorie de afaceri (per diem în cadrul normelor stabilite, costurile de transport și cazare, etc.);

- asistență financiară o singură dată acordat unui angajat în legătură cu decesul unui membru al familiei sale;

- costul tratamentului (îngrijire medicală) angajat și membrii familiei sale, a plătit un antreprenor pe cheltuiala proprie;

- asistență financiară pentru suma de cadouri care nu depășesc 4.000 de ruble pe an.

O listă completă, consultați articolul 217 din Codul fiscal. Este destul de mare.

La calcularea calculul impozitului taxei este necesară pentru:

1) determinarea venitului impozabil suma ratele de impozitare speciale (30% și 35%);

2) să determine valoarea venitului impozabil la cota normală (13%).

3) valoarea taxei care urmează să fie calculat la rata de impozitare normală, și transferată la buget se determină după cum urmează:

valoarea venitului x 13% = valoarea taxei.

Atenție! Pentru a ține cont de taxa pe care trebuie să păstrați cardul pentru impozitul pe venitul personal sub forma 1-PIT pentru fiecare angajat. În această carte, în plus față de toate datele de pașaport indică venitul lunar, valoarea deducerii standard și impozitul calculat pe venitul personal. Atunci când verificarea acestui impozit antreprenorul va cere cardul, deoarece Acesta este documentul principal pentru calcularea taxei. Impozitul se plateste la locul de muncă al angajatului. Dacă sunteți un angajat care lucrează într-un alt oraș (de exemplu, există o priză deschisă), impozitul pe venitul personal este necesar să-l plătească în oraș și, în consecință, să prezinte rapoarte la fel. Dacă vorbim despre organizație, în termen de o luna, este necesar pentru a deschide loc pentru a crea locuri de muncă diviziune separată și să-l raportați taxa. Penalizarea pentru întârzierea efectuării plăților - 10 000 ruble. În consecință, să plătească taxe și conturi de fișiere doar pe taxa (acesta este un impozit pe salarii), acesta va fi exact acolo.

Procedura de calcul

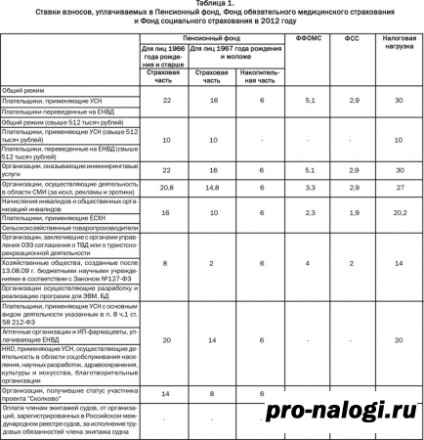

Contribuțiile pentru toate fondurile sunt plătite lunar, nu mai târziu de a 15-a zi a lunii următoare acumularea fiecărui fond de ordine de plată separată. Pentru fiecare plata - CSC-ul. Ele pot fi văzute la pagina 31 din publicația noastră. Numai contribuțiile la Fondul Federal obligatorie asigurare medicală (FFOMS) plătite numele de pensii fondaRumyniya (pentru că el este administratorul de plăți la fondul).

Valoarea contribuțiilor este definită ca baza de impozitare, după deducerea sumelor neimpozabile înmulțită cu rata specifică a contribuțiilor.

Perioada fiscală a contribuțiilor este anul calendaristic în care contribuabilii, angajatorii trebuie să efectueze plata plăților fiscale în avans lunar.

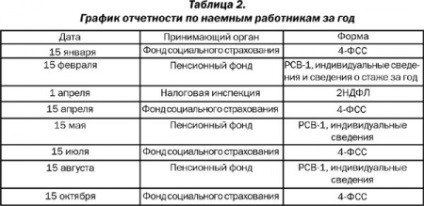

perioadele de raportare sunt primul trimestru, la șase luni și nouă luni ale unui an calendaristic. Prin urmare, calculele trebuie să ia contribuabil trimestrial (nu mai târziu de a 15-a zi a lunii următoare perioadei de raportare în FSS și a 15-a zi a lunii de raportare al doilea - fondul de pensii).

Pe parcursul perioadei de raportare, la sfârșitul fiecărei luni calendaristice se calculează plăți lunare în avans pe baza valorii plăților și altor remunerații, cu începutul perioadei fiscale până la sfârșitul lunii relevante. Plățile lunare în avans de impozit este determinat prin luarea în considerare sumele plătite anterior de plăți în avans.

Atenție! Pentru a ține cont de taxa trebuie să poarte cardul de contribuții pentru fiecare angajat. Acest card indică venitului lunar, primele de asigurare acumulate la Fondul de pensii. Atunci când verificarea acestui impozit antreprenorul va cere cardul, deoarece Acesta este documentul principal pentru calcularea taxei.

Suma contribuțiilor salariale și taxele nu sunt mici. Din păcate, povara fiscală asupra întreprinderilor este destul de mare. Aceste prime la fonduri nebugetare și impozit 30,2% pe venitul personal de 13%. În total 43,2% din statul de plata.

N. Skvortsova