obligațiuni garantate cu ipoteci - sub formă de titluri de creanță, ca garanții (obligațiile de garantare) pentru care interesul de securitate în favoarea proprietății ipotecare. Obiectele din urmă includ cerințele prevăzute în contractul de ipotecă, precum și certificate de valori mobiliare ipotecare imobiliare, titluri de stat. În numerar (inclusiv fonduri externe), certificate de participare la ipotecă și așa mai departe.

titluri de valoare garantate cu ipoteci: esența, cerințele pentru emitenții, profesioniști

furnizarea de fapt nu afectează esența cele mai multe obligațiuni. Acest factor afectează numai nivelul de risc pentru investitor. Prezența garanției crește automat fiabilitatea titlurilor de credit și probabilitatea îndeplinirii obligațiilor sale de către emitent. Prin urmare, acest fapt se reflectă în nivelul de rentabilitate, valoarea de piață și o parte a investitorilor.

Principalii parametri ai activului datoriei este atribuită ipotecare - datorii, și natura comercială a emisiilor, urgența, forma documentară (nelegalizată). În plus, această legătură este exprimată, pot fi emise în înregistrate sau la purtător. Astfel, principalele caracteristici ale obligațiunilor au rămas neschimbate.

garantate cu ipoteci obligațiuni emite funcții doar presupune instituții de credit (instituțiile bancare), și agenți ipotecare. În acest caz, Banca Centrală a stabilit România pentru instituțiile de credit, să emită titluri de credit, anumite norme privind divulgarea nuanțele informațiilor. În cazul în care nu sunt îndeplinite cerințele legale în acest sens, instituțiile de credit nu poate fi făcută emisiunea de titluri de credit cu garanție ipotecară.

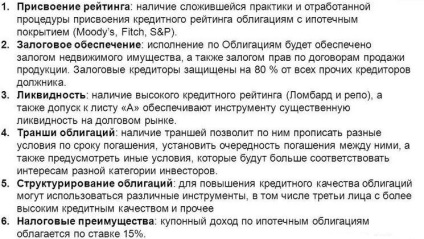

În practică, titluri de credit cu garanție ipotecară are mai multe avantaje. Printre acestea se numără:

Există cerințe specifice și la agenții ipotecare, și anume:

1. Obiectul de activitate al structurii poate acționa doar cumpăra împrumuturi speciale garantate printr-o ipotecă. De asemenea, a permis emiterea de obligațiuni cu garanții ipotecare.

2. Cerințe de achiziție pentru creditele ipotecare se pot face numai cu condiția întocmirii contractului de cesiune, schimb sau vânzare. permis în mod alternativ altă dispunere a proprietății. De asemenea, ia în considerare excluderea referitoare la plata capitalului social al unui agent de credit ipotecar în acest tip de proprietate.

3. Ipoteca Agentul are dreptul de a dispune de proprietate și a primit necesarul de numerar, pentru a face împrumuturi suplimentare (în limitele stabilite de lege și de statutul de limitări), pentru a asigura riscul de răspundere în constatarea neîndeplinirii obligațiilor, precum și a efectua o serie de alte activități menite să consolideze (sprijin) solvabilitatea agentului ipotecar sau reducerea riscului de pierderi financiare. In plus, agentul ipotecar este pasibil de 3 mi persoane asociate cu efectuarea de emisie și a respectării titlurilor de credit ipotecar-garantate.

4. Agent ipotecar ar trebui să ia forma de societate cu răspundere limitată sau societate pe acțiuni. În plus, statutul organizației trebuie să fie prevăzute obiective, domeniul de aplicare și obiectivele Legii subiect. În viitor, pentru a face modificări legate de obiectul de activitate sau obiective ale companiei este interzisă.

5. Agentul de statut ar trebui să fie prescris valoarea maximă de titluri de credit ipotecar-garantate. Schimbarea de emisii inițiale menționate ulterior interzise.

6. În agentul ipotecar de stat nu ar trebui să fie angajați. În acest organism executiv adoptat o structură comercială, și contabilitate de gestiune - o companie specializată.

7. Agenți ipotecare nu pot intra în tip oneroase de acorduri cu persoane fizice, precum și de a face afaceri (antreprenoriat) nu este prevăzută în Legea federală. Dacă încalcă această cerință, Ipoteca agent al hotărârii instanței poate fi eliminată.

8. Auto (voluntar) Eliminarea unei situații reale atunci când structura a îndeplinit toate obligațiile de a deține active.

Titlurile garantate cu ipoteci: ratele dobânzilor, sub formă de plată în avans a drepturilor de licență

Aceste active sunt disponibile în diferite forme. La eliberarea unui activ într-o formă documentară una dintre principalele rechizitele este de a specifica condițiile și ordinea plăților datoriei pe suport de hârtie. În plus, emitentul trebuie să livreze investitorul conștient de ordinea de rambursare a acestui tip de obligațiuni.

Release (emisie) de titluri de credit cu garanție ipotecară, ar trebui să se facă numai pe baza Legii Federale „Pe piața valorilor mobiliare“. În același timp, ar trebui să fie luate în considerare reglementările actoricească Băncii Centrale. Condițiile de emisiune de obligațiuni sunt, de obicei prescrise limită la totalul edițiile de volum. Schimbarea indicatorului suplimentar de proces inacceptabil sau de înregistrare va fi blocat.

Decizia de a emite (emisiune) de titluri de credit cu garanție ipotecară trebuie să conțină un număr de puncte-cheie - scadențe (posibilitatea de a face plăți parțiale), prețul obligațiunii (procedura de determinare) caracteristici ale plăților (plătite sau neplătite), și așa mai departe.

Decizia privind emisiunea de titluri de credit ale emitentului pot oferi costuri suplimentare asociate cu plata registratorul și taxele de depozitar, cheltuielile legate de gestionarea acoperirii ipotecare și așa mai departe.

Proprietarii de obligațiuni ipotecare poate conta pe un interes stabil și fix. Valoarea acestuia este determinată înainte de începerea emisiei și specificate în decizia privind emisiunea de titluri de creanță. Plățile dobânzilor la titlurile de creanță cu mai mult de două aspecte, și pentru care au stabilit un ordin individual al punerii în aplicare a angajamentelor pot fi efectuate în perioada de mai mult de un an.

O problemă specială - furnizarea de titluri de credit, care efectuează garanții ipotecare rol. Acest tip de active dă dreptul titularului său (cumpărător) obține drepturile care decurg din cauza garanției ipotecare colaterale. Prin lege, nu transferă drepturile asociate cu garanții care să acopere ipoteca, fără transferul drepturilor relevante pentru titluri de credit. În cazul în care, cu toate acestea, această operație va fi efectuată, o astfel de tranzacție este recunoscut ca fiind invalid.

Deținătorii de obligațiuni ipotecare garantate cu ediții diferite au drepturi identice în ceea ce privește cerințele sau a proprietății incluse în acoperirea ipotecare. Într-o situație atunci când obiectele încorporate vor fi naționalizate, expropriate sau răscumpărate în scopuri municipale sau publice, deținătorul titlurilor de credit are dreptul la indemnizația din cauza pledgor.

Prin lege permis de stabilire a garanției ipotecare pentru a asigura obligațiuni de 2 sau mai multe probleme. Cerințele pentru toate emisiunile de titluri de creanță vor rămâne neschimbate. Trebuie remarcat faptul că, în caz ipotecare garantate titluri de mai multe probleme de creanță (de la 2 sau mai multe), emitentul poate stabili calendarul și ordinea obligațiilor lor. Trecerea la punerea în aplicare a angajamentelor din fiecare etapă următoare ar trebui să fie efectuată după efectuarea tuturor plăților către deținătorii de emisiune de obligațiuni anterioare.

În plus față de luarea în considerare a opțiunilor, ordinea poate fi stabilită și la primirea de bani din vânzarea (vânzarea) de titluri de credit ipotecar garanții, precum și în situații de rambursare anticipată. Trebuie avut în vedere faptul că aceste activități nu au fost interzise printr-o decizie de a emite obligațiuni.

Titularii de active de credit cu ipoteca de acoperire au tot dreptul de a cere de la organizația emitentă de rambursare anticipată a titlurilor de creanță în următoarele cazuri:

- în cazul în care valoarea cerințelor garanții ipotecare au fost încălcate;

- nu a respectat procedura de înlocuire a proprietății, care este baza de garanții ipotecare;

- emiterea de astfel de titluri de creanță, angajate în afaceri sau efectuează tranzacții cu titluri de creanță, care nu sunt autorizate de lege emitent;

- a încălcat grosolan condițiile referitoare la îndeplinirea obligațiilor în cadrul acestui tip de active datoriei.

Organizația care a emis obligațiuni garantate cu ipoteci, informează titularii de drepturile lor în ceea ce privește rambursarea anticipată a activelor existente pe o parte, ordinea de astfel de răscumpărare, prețul lor și așa mai departe. În acest caz, deținătorul titlurilor de credit poate solicita rambursarea înainte de termen numai cu condiția de avertizare timpurie (nu mai puțin de o lună de la data dezvăluirii de către datele emitentului sau de transfer de pe investitor să ceară rezilierea anticipată).

În cazul în care emitentul este declarat în stare de faliment, apoi timp de 9 luni, el trebuie să realizeze proprietatea și să acopere datoria față de deținătorii de obligațiuni. Numărătoarea inversă începe din momentul în care decizia instanței privind insolvența instituției emitente în vigoare.