Un rating de credit este o evaluare a capacității unui emitent (o organizație care a emis valori mobiliare) să-și îndeplinească obligațiile financiare într-o anumită perioadă de timp înaintea creditorilor. Pur și simplu, un rating de credit este capacitatea unei companii de a-și plăti datoriile și de a-și returna împrumuturile. Dacă este stabilit un rating de credit pentru o țară, totul este luat în considerare - corupția, nivelul datoriei naționale, stabilitatea situației politice din țară și dinamica inflației.

Ratingul de credit - modalități de evaluare a acestuia

Ratingul de credit este evaluat pe baza istoricului financiar trecut și actual al companiei. Atunci când este întocmit, dimensiunea proprietății și obligațiile financiare asumate, adică datoriile, sunt de asemenea luate în considerare. Pe baza ratingului de credit, potențialii creditori / deponenți pot estima în mod fiabil probabilitatea plății la timp a obligațiilor financiare.

Cine utilizează ratingul de credit și cum?

În prezent, ratingurile de credit sunt utilizate pentru a determina valoarea primelor de asigurare, adică, cu ajutorul acestora, puteți evalua corect gradul de risc și, prin urmare, puteți stabili procentul de asigurare. Unii angajatori folosesc astăzi ratingul de credit pentru a determina calitatea candidaților la angajare.

Ratingurile de credit în sine sunt relative - este foarte important să se țină seama de specificul țării, întreprinderii sau industriei. Un rating de credit scăzut este extrem de nedorit, deoarece indică o probabilitate ridicată de neplată la scară specifică țării.

Orice participant la piață poate avea propriul sistem de rating de credit. Dar, în conformitate cu directivele de la Basel, fiecare bancă trebuie să aibă propriul rating intern de debitori. Aceasta, însă, nu este o condiție opțională, dar va fi un mare plus pentru bancă dacă o va avea.

În ceea ce privește piața de obligațiuni, aici "ratingul de credit" înseamnă ratingul uneia dintre cele trei agenții - Standard Poors, Moody's și Fitch.

Cu ajutorul evaluării, investitorii evaluează posibilitatea returnării fondurilor investite în condițiile în care s-au făcut investițiile.

Cine evaluează ratingul de credit al țărilor și al companiilor mari?

Acestea sunt cele mai mari agenții private independente de rating private care se află în Statele Unite, însă evaluarea lor nu depinde de opiniile politice. Fiecare companie utilizează metodologia de calcul, dar factorii de bază sunt aproape la fel. Cu toate acestea, agențiile nu ascund că trebuie să țină seama de situația politică. De exemplu, recenta retrogradare a ratingului de credit al Rusiei se datorează, printre altele, sancțiunilor impuse de Occident.

Ratingul de credit al țării - de ce este atât de important?

Problema este că ratingul de credit al țării îi spune investitorilor cât de sigur este să investească în economia unei anumite țări. Dacă este scăzută, investitorii internaționali în acest caz nu riscă să-și investească banii. Motivul este că ei nu sunt siguri că banii pe care îi investesc vor aduce profit. Informațiile privind ratingul sunt folosite întotdeauna când cumpărăți obligațiuni - pe baza evaluării riscurilor, investitorul știe exact cât și când va funcționa. Evaluările sunt indicatori relativi ai riscurilor, dar totuși acestea afectează valoarea și veniturile datoriei.

Ce așteaptă țara când ratingul este redus?

Ratingul de credit al băncilor

Tipurile și denumirile ratingurilor

Primul este investiția. Aceasta înseamnă că este posibil și necesar să se investească în economia țării, deoarece este relativ sigur și toate împrumuturile vor fi plătite.

Al doilea nu este investiția. Aceasta înseamnă doar un singur lucru: investirea banilor în economia acestei țări este ineficientă, deoarece probabilitatea este mare ca împrumuturile să nu fie plătite. Cea mai recentă etapă a lui D. Dacă a fost însușită, aceasta înseamnă că țara se află în imposibilitate de plată, iar tu vei aștepta în zadar rambursarea datoriilor din această țară.

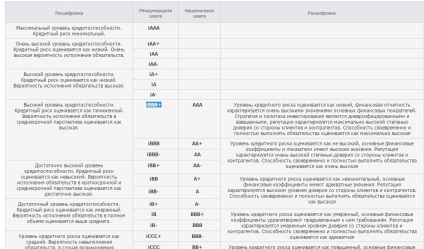

Toate agențiile folosesc ratinguri alfabetice pentru a indica nivelul de bonitate și fiabilitate. Există, desigur, o diferență în ceea ce privește desemnările de rating de la diferite agenții, dar, în general, atribuie ratinguri de la nivelul AAA până la nivelul de D.

Scrisoarea D indică implicit, adică incapacitatea țării de a-și îndeplini obligațiile și de a-și achita datoriile. Scrisoarea AAA este cel mai înalt nivel de bonitate și min. riscul de neplată a obligațiilor.

Investițiile sunt considerate ca pasive de la AAA la BBB (unele agenții au Baa), iar cele de mai jos sunt considerate speculative. Aceasta înseamnă că băncile cu un rating atât de scăzut au un risc ridicat de nereturnare a fondurilor investite și de incertitudine ridicată.

Tabel de agenții de rating pe termen lung

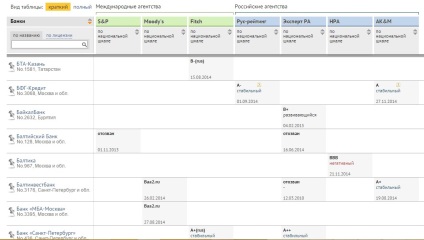

Exemplu de evaluare a băncilor

Evaluarea băncilor poate reprezenta atât agențiile internaționale, cât și cele rusești

În Rusia există, de asemenea, o agenție națională de rating, care utilizează scala națională de evaluare atunci când evaluează. Există un tabel de conformitate al scalei internaționale și naționale a ratingurilor. De exemplu, ratingul AAA pe scară națională corespunde cu iBBB +, ceea ce înseamnă un nivel scăzut al riscului de creditare și un grad ridicat de bonitate.

De ce și pentru ce critică agențiile de rating?