În funcție de scopul, care pune în aplicare banca centrală, există două tipuri de politică monetară: Politica discreționară (flexibilă) monetară și „reguli de politică“ monetară (tare). Există, de asemenea, două tipuri de politică monetară discreționară: stimularea și restrângerea.

Politica monetară discretă

Politica discretă (flexibilă) - o politică care vizează menținerea unui anumit nivel al ratelor dobânzilor; grafic poate fi demonstrată în raport cu curba orizontală a ofertei de monedă la nivelul ratei dobânzii stabilite.

Politica monetară discretă (politica monetară flexibilă)

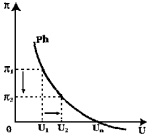

Conform conceptului keynesian al alegerii unui tip de politică monetară discreționară este determinată de care dintre cele două cauze majore de instabilitate macroeconomică este cel mai important în acest moment: inflația sau creșterea șomajului. Conflictul obiectivelor macroeconomice (curba Phillips) determină alegerea între o politică de bani scumpi și o politică de bani ieftini.

Curba Phillips pe termen scurt

unde p este rata inflației, U este rata șomajului

Politica de bani scumpi are ca obiectiv principal limitarea cererii agregate și reducerea nivelului inflației. Acest lucru se realizează printre alte măsuri, mai ales prin majorarea ratei de actualizare. Politica de bani scumpi reduce disponibilitatea creditului și crește costurile, ceea ce duce la o reducere a ofertei de bani, o reducere a cererii de investiții, o reducere a veniturilor și o reducere a nivelului inflației de la cerere.

Politica de bani ieftini urmărește creșterea cererii agregate și reducerea șomajului. Reducerea ratei de actualizare face ca împrumutul să fie ieftin și ușor accesibil, ceea ce, în cele din urmă, crește oferta de bani, crește cererea de investiții, crește populația ocupată a populației, crește veniturile populației și crește cererea agregată.

Stimularea politicii monetare (politica de "bani ieftini")

Politica monetară stimulatoare se desfășoară în timpul unei recesiuni și urmărește să "sporească" economia, stimulând creșterea economică pentru a combate șomajul.

Politica monetară stimulativă constă în realizarea de către banca centrală a măsurilor de creștere a ofertei de bani. Instrumentele sale sunt:

1) reducerea ratei rezervelor minime obligatorii,

2) scăderea ratei de actualizare a dobânzii,

3) achiziționarea de către banca centrală a titlurilor de stat.

Mecanismul impactului schimbării ofertei de bani asupra economiei se numește "mecanismul de transmisie a banilor" sau "mecanismul de transmisie a banilor" ("mecanismul de transmisie a banilor"). Mecanismul de transmitere a banilor arată că schimbarea ofertei de bani (schimbarea situației pe piața monetară) afectează schimbarea producției reale (situația pe piața reală, adică piața bunurilor și serviciilor).

Acest mecanism poate fi reprezentat de următorul lanț logic de evenimente.

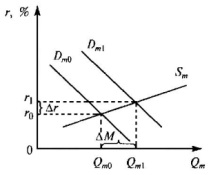

Cu o scădere a ratei de actualizare (r), cererea băncilor comerciale pentru credite (Dm) crește, pe care le pot utiliza pentru a împrumuta, crescând astfel oferta de bani. Creșterea ofertei de bani (Sμ) duce la o scădere a ratei dobânzii (%) (conform căreia împrumuturile comerciale sunt acordate întreprinzătorilor, populației). Împrumutul devine mai ieftin, ceea ce stimulează dezvoltarea producției (Y).

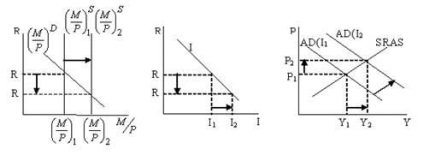

Deoarece impactul politicii de stabilizare apare pe termen scurt, efectul politicii monetare stimulative asupra economiei poate fi reprezentat grafic după cum urmează:

Mecanismul transmiterii monetare cu o politică monetară stimulatoare

a) piața monetară b) piața investițiilor c) modelul "AD-AS"

Politica de bani Ușor are ca scop stimularea creșterii sectorului real prin acordarea de credite ieftine, dar, în același timp, dezechilibrul procent poate duce la rate ridicate ale inflației datorită apariției în tratamentul excesului de aprovizionare de bani discreționari. Este acest factor de risc este acum grav amenințată de Statele Unite, țările din Europa de Vest, Japonia și multe alte țări, care utilizează rate ale dobânzii mai mici, pentru a evita posibilitatea de deflație la vârf a crizei financiare. Economiile acestor țări sunt supraîncărcate de lichiditățile negarantate, ceea ce poate provoca o nouă rundă de criză.

Restrângerea politicii monetare (politica de "scump" bani)

Politica monetară restrictivă se desfășoară în timpul boom-ului și urmărește reducerea activității economice în scopul combaterii inflației. Politica monetară restrictivă constă în folosirea băncii centrale pentru a lua măsuri pentru a reduce oferta de bani. Acestea includ:

1) o creștere a ratei rezervelor minime obligatorii,

2) o creștere a ratei de actualizare a dobânzii,

3) vânzarea de către banca centrală a titlurilor de stat.

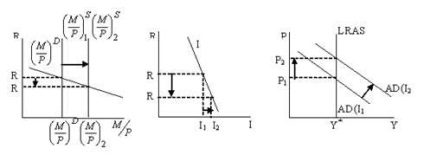

Această politică poate fi reprezentată de următorul lanț de evenimente:

Cu o creștere a ratei de actualizare, apare un proces care este invers față de ceea ce observăm cu o politică monetară stimulativă. Creșterea duce la o reducere a cererii de credite de la Banca Centrală, care încetinește creșterea (sau reduce) oferta de bani și crește rata dobânzii. "Stimate" antreprenori de credit iau mai puțin, ceea ce înseamnă că mai puțini bani sunt investiți în dezvoltarea producției.

Avantajele și dezavantajele politicii monetare discreționare

Avantajele politicii monetare includ:

1. Nici un decalaj intern.

lag intern este timpul dintre momentul de conștientizare a situației economice din țară și momentul adoptării măsurilor de îmbunătățire a acesteia. Decizia privind cumpărarea sau vânzarea de titluri de stat de către banca centrală a adoptat rapid, și din moment ce aceste valori mobiliare în țările dezvoltate extrem de lichide, fără risc și extrem de fiabile, problemele cu vânzarea către public și băncile nu apar.

2. Lipsa efectului de deplasare.

Politica monetară stimulatoare (creșterea ofertei de bani) determină o reducere a ratei dobânzii, ceea ce duce nu la eliminarea, ci la stimularea investițiilor.

3. Efectul multiplicatorului.

Politica monetară are un efect multiplicator asupra economiei, cu două multipli care acționează. Multiplicatorul de depozit asigură procesul de extindere a depozitului, adică o creștere multiplicatoare a ofertei monetare, iar creșterea cheltuielilor autonome ca urmare a unei scăderi a ratei dobânzii în contextul unei creșteri a ofertei de bani multiplică valoarea producției cumulative.

Deficiențele politicii monetare sunt următoarele:

1. Posibilitatea inflației.

Stimularea politicii monetare, adică o creștere a ofertei de bani, duce la inflație, chiar și pe termen scurt, și chiar mai mult pe termen lung. Prin urmare, reprezentanții direcției keynesiene susțin că politica monetară poate fi utilizată numai în caz de supraîncălzire (decalaj inflaționist) al economiei, adică să ia în considerare posibilitatea de a menține o politică monetară restrânsă, iar în caz de recesiune, în opinia lor, ar trebui să se folosească o politică fiscală stimulatoare, mai degrabă decât politică monetară.

2. Prezența decalajului extern datorită complexității și posibilelor defecțiuni ale mecanismului de transmitere monetară.

lag extern este perioada de timp de la adoptarea unor măsuri de stabilizare a economiei (decizia prin decizia băncii centrale de a modifica valoarea ofertei de bani), până la apariția rezultatului impactului lor asupra economiei (care este exprimată în schimbări în valori de ieșire). Titlurile de stat sunt cumpărate și vândute rapid de către banca centrală, i. posibilitățile de creditare ale băncilor comerciale se schimbă rapid. Cu toate acestea, mecanismul de transmitere a banilor este lung și constă din mai multe etape, pe fiecare dintre acestea un eșec este posibil.

· Politica "ieftinului" urmărită de banca centrală poate oferi băncilor comerciale rezerve suplimentare, ceea ce sporește capacitatea de creditare a băncilor, însă această posibilitate nu se poate transforma în realitate. Nu există nicio garanție că, odată cu creșterea rezervelor, va exista o creștere corespunzătoare a volumului creditelor emise de băncile comerciale. În plus, populația poate decide să nu ia împrumuturi. Ca urmare, oferta de bani nu va crește.

· Reacția pieței monetare la creșterea ofertei depinde de tipul curbei cererii pentru bani. O scădere gravă a ratei dobânzii va avea loc numai dacă curba cererii pentru bani este abruptă, i. E. Dacă sensibilitatea cererii de bani la o modificare a ratei dobânzii este mică. În cazul în care cererea de bani este foarte sensibilă la o modificare a ratei dobânzii (curba cererii pentru bani este plată), atunci o creștere a ofertei de bani nu va conduce la o reducere semnificativă a ratei dobânzii (grafic a).

· O scădere semnificativă a ratei dobânzii ca urmare a creșterii ofertei de bani nu poate conduce la o creștere semnificativă a costurilor de investiție dacă sensibilitatea la o modificare a ratei dobânzii este scăzută (curba investiției este abruptă) (grafic b).

· În cazul în care sensibilitatea cererii de investiții la dinamica ratei dobânzii este mare, iar costurile de investiții au crescut ca urmare a ratelor dobânzii care se încadrează, creșterea cheltuielilor totale nu poate duce la o creștere a producției reale, în cazul în care economia este la ocuparea deplină (la nivelul producției potențiale), care corespunde curba verticală a alimentării agregate (curba c).

Posibile disfuncționalități în funcționarea mecanismului de transmitere monetară

a) piața monetară b) piața investițiilor c) modelul "AD-AS"

Astfel, o încălcare a oricărei părți a mecanismului de transmisie poate să anuleze sau să slăbească în mod semnificativ impactul politicii monetare asupra economiei.

În plus, chiar dacă nu există nici un eșec în funcționarea mecanismului de transmisie, existența unui decalaj extern semnificativ în politica monetară, și anume, întârzierea în impactul schimbărilor în oferta de bani asupra economiei poate duce la destabilizarea economiei. De exemplu, decizia de a mări oferta monetară, luată în timpul unei recesiuni, poate da rezultate atunci când economia a ajuns deja la un boom, ceea ce va determina o creștere a proceselor inflaționiste. În schimb, vânzarea titlurilor de stat de către banca centrală pentru a reduce activitatea întreprinderilor în condiții de "supraîncălzire" a economiei poate afecta atunci când economia se află într-o recesiune profundă, ceea ce va exacerba numai situația.