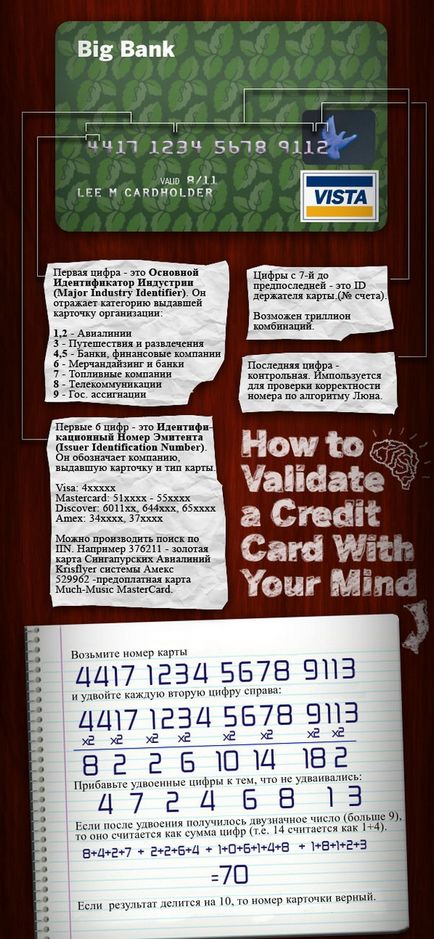

Numărul cardului este format din 16 cifre, de obicei grupate în patru. După ce ați analizat prima cifră a numărului, puteți afla la ce sistem de plată aparține cartea de credit. Deci, numărul inițial de carduri MasterCard va fi de 5, în timp ce Visa - 4. Următoarele trei cifre (de la 2 până la 4 II-lea) - un credit de numărul instituției generat care a emis cardul. Cifrele 5 și 6 indică în continuare banca, precum și tipul de card. Cu toate acestea, primele șase cifre din agregat sunt identificatorul organizației emitente și se numesc BIN, care reprezintă "numărul de identificare al băncii". Următoarele cifre (al 7-lea și al 8-lea) determină programul instituției bancare în care este emisă cartea. Cifrele de la 9 la 15 sunt direct numarul in sine, dar se formeaza nu in ordine, ci pe baza unui algoritm special. De regulă, acesta este criptat moneda cardului, numărul emise sucursalei, prezența / absența cip, și așa mai departe. D. Numărul cardului se termină numărul de verificare (0 la 9), care se obține în urma unor operații matematice privind cifrele anterioare.

Majoritatea tipurilor de carduri din plastic au o dimensiune standard:

lățimea - 85,6 mm ± 0,13 mm

înălțime - 53,98 mm ± 0,06 mm

grosime - 0,76 mm ± 0,08 mm

raza de curbură - 3,18 mm ± 0,3 mm.

Descarcarea de numerar prin ATM pe cap de locuitor pe luna (mii de ruble):

Plăți pentru bunuri pe cap de locuitor pe lună (mii de ruble):

Ponderea operațiunilor comerciale în cifra de afaceri a tranzacțiilor de plată pe carduri bancare în Federația Rusă:

Aproape întotdeauna util

Numărul cardurilor bancare aflate în circulație crește constant, volumul tranzacțiilor efectuate pe acestea crescând anual. Cardul este în primul rând convenabil pentru suportul său, deși are unele dezavantaje.

goodies

Dacă cardul este pierdut, titularul poate apela banca și poate bloca operațiunile. O persoană care găsește sau a furat o carte nu va putea să o folosească după ce a făcut o închidere, cu excepția cazurilor rare (operațiuni sub-contra). Titularul va fi reeditat cardul cu toată suma economisită în momentul blocării, minus o sumă mică pentru re-emitere. Dacă pierdeți bani, atunci este puțin probabil să le puteți returna.

Legislația în multe țări restricționează sau monitorizează îndeaproape suma pentru importul / exportul de fonduri. Cardurile bancare nu fac obiectul înregistrării vamale, prin urmare, cu ajutorul acestora este posibilă transportul oricăror sume.

Cardurile bancare ale sistemelor de plăți internaționale vă permit să plătiți pentru bunuri și servicii în majoritatea țărilor lumii, precum și prin Internet.

Primirea de numerar sau plata pentru bunuri și servicii de la ATM-uri sau terminale de tranzacționare are loc foarte repede oriunde în lume.

Proprietarul unui card bancar poate primi o completare rapidă și fără dobândă a contului său, în timp ce într-un alt oraș sau țară.

În țările dezvoltate, aproape toate punctele de vânzare acceptă carduri bancare, în timp ce în altele, cardurile sunt restricționate la supermarketuri mari. Utilizarea nesigură poate crea unele probleme și banii acceptă toate magazinele.

Atunci când numerarul este primit prin ATM-uri și bunurile sunt plătite la puncte îndoielnice, există o anumită probabilitate de a deveni victimă a fraudei prin mijloace tehnice.

Deși băncile emitente încearcă să simplifice interfața ATM-urilor, pentru mulți oameni, în special pentru persoanele în vârstă, există dificultăți semnificative în obținerea de numerar și, uneori, chiar și în localitățile din terminalele POS.

Egal doar cu vederea

În funcție de tipul de localități, cardurile sunt împărțite în carduri de debit și de credit. Cardurile de debit vă permit să dispuneți de fonduri numai în cadrul soldului disponibil în contul de depozit la care este legat. Funcția de carduri de debit este în principal să înlocuiască banii tip hârtie în circulație și să efectueze plăți fără numerar din fondurile proprii ale clientului. Cu toate acestea, chiar și printre cardurile de debit sunt așa-numitele descoperit de cont de card, adică să permită să efectueze plăți atât în detrimentul titularului cardului, plasat într-un cont bancar, și din cauza creditelor bancare. Titularul de card de credit se acordă numai în cazul plăților pentru utilizarea acesteia și lipsa de fonduri în contul clientului de a plăti pentru ele de îndată ce contul nu mai este suficient de fonduri ale clienților, banca începe să se împrumute la client pentru valoarea limitei de credit.

Așa-numitele carduri salariale au fost utilizate pe scară largă pe piața rusă. Angajatul firmei care a emis acest tip de card poate primi salariu nu în numerar, ci prin transferarea acestuia într-un cont de card. În plus, compania pare să aibă mult mai multe oportunități de a emite bani la timp, deoarece, în cazul unei dificultăți monetare temporare, aceasta are șanse mai mari de a obține un împrumut de la bancă, care va merge la salariile angajaților. La urma urmei, o bancă care furnizează unei întreprinderi un serviciu sub forma emiterii de carduri salariale nu ar trebui să transfere banii în conturile altor instituții de credit.

Cardurile de credit sunt utilizate pentru a dispune de banii băncii, care sunt luați în mod automat de la bancă la credit atunci când efectuează o plată (acestea trebuie returnate băncii).

Toate cardurile bancare sunt distribuite în mai multe alte tipuri, care pot include atât carduri de debit, cât și carduri de credit. De exemplu, carduri de co-branding. Acesta este un fel de simbioză a unei bănci și o carte de reducere, emisă pentru a încuraja plata în numerar pentru anumite servicii. Cele mai frecvente programe comune ale băncilor cu companiile aeriene: un mod foarte simplu de a acumula mile bonus - cât mai des posibil pentru a plăti pentru achiziționarea cardului lor, dar unele bănci oferă până la câteva zeci de tipuri de programe hartă bonus. Potrivit statisticilor sistemului de plăți internațional MasterCard, acum fiecare al doilea card este co-branded în Europa, fiecare al treilea card din Europa și fiecare al șaselea în Rusia. De asemenea, multe bănci sunt gata să ofere clienților servicii speciale, de exemplu cărți de credit speciale pentru pensionari sau pentru studenți cu vârste între 18 și 19 ani. Adesea, aceste produse oferă un set de servicii suplimentare utile pentru acest public țintă, participarea la diferite promoții și un program de reducere. De exemplu, limita inițială de credit pentru cardurile de credit pentru studenți și cardurile de tineret este de obicei mică, dar în viitor, dacă împrumutatul demonstrează o disciplină bună de plată, limita poate fi mărită. Există, de asemenea, cărți de plată cu programe caritabile care transferă automat donații din fondurile disponibile în contul de card într-o mică sumă din sumele achizițiilor. Tot ce este necesar de la client este să citiți cu atenție termenii și să alegeți o carte după cum doriți.

Deținătorul cardului - persoana în numele căreia este eliberată cartea de plastic. Fondurile din contul de card aparțin titularului cardului. Banca nu are dreptul să rețină plata sau să interzică utilizarea acesteia, cu excepția unei hotărâri judecătorești sau în cazul anulării comisioanelor privind tranzacțiile prevăzute în contract.

Titularul cardului este banca emitentă care a emis cardul, care este stabilită prin clauzele relevante din contractul de service card bancar. Titularul cardului este obligat să îl returneze băncii la cererea sa în termen de câteva zile.

Titularul cardului este persoana care deține în prezent cardul (cu alte cuvinte, cel în mâinile căruia se află cardul, în cazul pierderii cardului, atunci proprietarul este cel care la luat).