Contabilitatea separată a TVA este obligatorie pentru întreprinderile care combină operațiuni supuse impozitării cu beneficii. Separarea taxei de intrare între tipurile de activități financiare și economice ar trebui să includă și organizațiile care combină UTII cu sistemul comun.

Contabilitate separată: reguli de referință și caracteristici

Metoda este aplicată de contribuabil atunci când, în cadrul activităților sale în legătură cu operațiunile scutite de taxe, efectuează acțiuni pentru care nu sunt prevăzute deduceri.

Un tip de activitate financiar-economică.

Atunci când achiziționează servicii, produse care sunt pe deplin implicate în proces, impozabile, contribuabilii nu au dificultăți în reflectarea lor în evidențele contabile. La urma urmei, furnizorul a calculat că furnizorul acceptă în totalitate o deducere pe baza art. 170 din Codul fiscal, paragraful 4 și art. 172 punctul 1.

Dacă produsele achiziționate vor fi utilizate în activități pentru care este prevăzut un regim de tratament fiscal preferențial, TVA va fi pe deplin utilizată pentru a-și crește valoarea.

Tipuri separate de activitate economică și financiară.

Atunci când bunurile achiziționate, OS, imobilizările necorporale, serviciile, drepturile de proprietate sau diverse lucrări vor fi aplicate atât în cadrul procesului preferențial, cât și al procesului impozabil, separarea CSN în contabilitate separată va fi deosebită. Apoi, o parte din suma impozitului calculată de furnizor poate fi utilizată ca deducere, iar a doua jumătate - este destinată creșterii valorii bunurilor achiziționate.

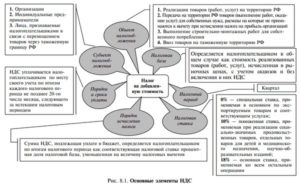

Pentru a calcula care parte din TVA va fi considerată o deducere și care este atribuită unei creșteri a valorii de bază, va fi necesar să se calculeze proporția (articolul 170 alineatul (4) punctul 4) *

* Contribuabilul introduce o notă în cartea de cost a facturii primite numai în partea care va fi direcționată spre deducerea pusă.

Când este necesar să se țină o evidență separată a taxei DS?

Pentru tranzacțiile supuse impozitării, este necesar să se plătească TVA trezoreriei statului (RF Tax Code p. 146). Din alt tip de activitate, exceptată de la plata impozitului, nu este necesară alocarea TVA (articolul 149). Adică este necesar să se determine profitul pentru care se acordă privilegiul. În același timp, este necesar să se facă distincție între TVA-ul "de intrare", care poate fi atribuit tranzacțiilor de acest tip care nu sunt acceptate pentru deducere.

Pentru activitățile scutite de taxe, TVA obligatorie de intrare include valoarea bunurilor achiziționate. În cazul în care nu există o evidență separată, inspectorii FTS vor revoca în timpul inspecției TVA obligatorie "de intrare" pe bunurile achiziționate pentru a fi utilizate în tranzacții neimpozabile și impozabile. Și, de asemenea, pentru cheltuielile economice generale.

Asta este, există un restanță fiscală pe care funcționarii fiscali pot impune amenzi și penalități. În plus, societatea nu poate recupera deducerile recuperate la costurile luate în considerare la stabilirea impozitului pe venitul primit (articolul 170 alineatul (4) paragraful 6 al Codului Fiscal al RF).

Când nu se solicită contul hotelului?

Merită să luați notă! Procedura de calculare a costurilor totale în scopuri fiscale nu este stipulată de legislația Federației Ruse, prin urmare, întreprinderea poate calcula costurile totale conform evidențelor contabile.

De exemplu, luați în considerare toate costurile (indirecte, directe, generale, producție generală etc.) asociate cu implementarea activităților scutite de impozit.

Metoda de determinare a TVA

Nu există modalități specifice de implementare a contabilității separate (RF Tax Code, Chapter 21). Prin urmare, se poate utiliza o altă procedură, care oferă posibilitatea de a separa de activitatea principală operațiune impozabilă preferențial.

Operațiunile scutite de TVA și cele scutite de taxe ar trebui efectuate în diferite subconturi deschise la principalele conturi de contabilitate. Procedura preferată pentru calcularea impozitului plătibil trebuie stabilită în politica contabilă a întreprinderii.

Dacă organizația aplică de fapt o metodologie specială pentru calcularea impozitului, dar acest lucru nu este reflectat în politica contabilă, atunci este posibilă contestarea completă a eventualelor refuzuri ale organelor abilitate să efectueze o deducere în instanțe. În acest caz, trebuie să furnizați dovezile necesare că are loc o astfel de diferențiere pentru TVA.

Merită notat! Dar există cazuri de practică judiciară negativă pentru contribuabilii care nu au reușit să demonstreze că se efectuează un calcul separat.

Regula "5%": caracteristici

În prezența ambelor activități exportabile care nu sunt impozitate de DS și a altor operațiuni impozabile prin acest tip de impozit, trebuie efectuate calcule separate pentru TVA.

Scopul principal este de a împărți impozitul obligatoriu "de intrare" pentru al accepta la o deducere legală.

Exportatorii sunt, de asemenea, obligați să efectueze un calcul separat al impozitului pe DS privind activitățile pentru care este acordat un privilegiu. Dar au dreptul să utilizeze un prag de 5% la calcularea raportului de repartizare a costurilor, atât în vânzări, cât și în alte operațiuni în afara Federației Ruse? Funcționarii răspund în mod neechivoc, ceea ce nu este.

Exemple simple de contabilitate separată a impozitului

Calcularea tuturor indicatorilor trebuie reflectată în raportul contabil. Cum se determină valoarea deducerii fiscale pentru costurile financiare și economice totale.

Principala activitate a OOO Strela este vânzarea de bunuri la vânzare cu amănuntul. În plus, compania uneori vinde produse către angrosiști. Cu privire la vânzarea de bunuri la vânzare cu amănuntul, societatea plătește UTII, în ceea ce privește livrările cu ridicata, ea folosește baza regimului de impozitare.

Suma principală a plății, care poate fi atribuită în mod legal costurilor, a fost: 27 mii de ruble - 5 400 de ruble = 21 600 de ruble.

Adică, această sumă nu este supusă impozitării, prin urmare întreprinderea nu este supusă plății conform legislației Federației Ruse.

Puțin în custodie

Obligația de a efectua un calcul separat efectuat de toți furnizorii de TVA apare atunci când contribuabilul produce activități economice și financiare care nu sunt impozabile și impozitate de acest tip de impozit. Principiile, condițiile de implementare a acestor contabilități sunt reflectate în Codul fiscal al RF, art. 170 punctele 4.1 și 4.

Dacă o companie cumpără o varietate de materiale, servicii sau bunuri care vor fi apoi utilizate pentru ambele tipuri de activități comerciale, atunci, în primul rând, este necesar să se calculeze proporția pe baza căreia va fi distribuită TVA "de intrare". În același timp, o parte din impozit va fi folosită sub forma unei deduceri pentru anumite operațiuni supuse impozitării, iar restul va fi utilizat pentru a crește valoarea activelor existente care au fost implicate în desfășurarea activităților care nu sunt supuse TVA-ului.

Încă aveți întrebări? Aflați cum să rezolvați problema dvs. - sunați acum:

Planul de afaceri pentru producția de mobilier - este o afacere profitabilă? Jeanne, dar Ikea este departe de toate orașele. Să presupunem că această rețea nu a sosit încă în Orientul Îndepărtat. Și am o întrebare despre articol. Există o oportunitate de a economisi bani.

Asistență eficientă a unui broker de credit în obținerea unui împrumut cu întârzieri deschise O zi bună, toate - Craig Wise. Doresc să mulțumesc d-lui Larry Scott Loan pentru că mi-a oferit un împrumut pentru a-mi cumpăra casa cu unul mic.

Consultanță juridică gratuită

Moscova și regiunea

Sankt-Petersburg și regiunea