Acasă | Despre noi | feedback-ul

Riscul general al portofoliului constă în riscul de piață (nu este diversificabil) și riscul non-piață (diversificabil).

Cele mai influențate de riscul de piață al PIB-ului, inflația, ratele dobânzilor, precum și nivelul mediu al profitabilității corporative în economie.

Riscul non-piață este asociat cu caracteristicile individuale ale unui anumit activ. Acest risc poate fi redus prin diversificare.

Pentru a determina riscul unui portofoliu de valori mobiliare, este necesar să se determine gradul de interdependență și direcția modificărilor randamentelor a două active. De exemplu, dacă prețul unei garanții crește, rata unei alte garanții crește, de asemenea, și viceversa, mișcările de preț sunt multidirecționale sau complet independente una de cealaltă.

Pentru a determina relația dintre valori mobiliare, se folosesc indicatori precum covarianța și coeficientul de corelare.

Covariance este o schimbare comună interdependentă a două sau mai multe trăsături ale unui proces. Covariance servește pentru a măsura gradul de variabilitate comună a două valori mobiliare, de exemplu, acțiuni.

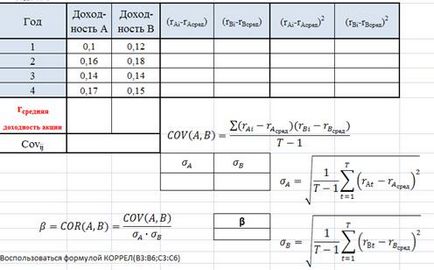

Indicele de covarianță pentru titlurile A și B, a cărui randament este cunoscut pentru perioadele de timp T, este determinat de formula:

Interpretarea coeficientului este după cum urmează: o valoare pozitivă a covarianței indică faptul că rentabilitatea acestor acțiuni se modifică într-o direcție, valoarea negativă a covarianței indică mișcări multidirecționale între randamente.

Interpretarea covarianței este dificilă datorită valorilor numerice mari, prin urmare, pentru a măsura puterea relației dintre cele două active, se folosește coeficientul de corelare.

Corelația este calculată prin formula:

Amintiți-vă că. - indicatori de risc pentru valori mobiliare (sub forma unei estimări a deviației standard):

Coeficientul de corelație se situează în intervalul de la -1 la +1. Valoarea corelării +1 indică o relație puternică, adică activele merg în același mod. Valoarea -1, dimpotrivă, indică o direcție diferită, adică creșterea unuia dintre active este însoțită de căderea celeilalte. O valoare de 0 indică nicio corelare.

Determinați coeficienții de covarianță și corelație pentru două valori mobiliare A și B.

Modelul Markowitz se bazează pe faptul că performanța randamentul diferitelor valori mobiliare sunt interdependente: creșterea rentabilității unor valori mobiliare există o creștere simultană a altor titluri de valoare, iar altele rămân neschimbate, iar randamentul a patra, dimpotrivă, scade. Reducerea riscurilor în formarea portofoliului se realizează prin includerea în portofoliu a unui număr mare de stocuri diferite.

A doua metodă de formare a portofoliului, formulată de Sharpe, se bazează pe rentabilitatea pieței fără riscuri și pe profitabilitatea proiectată.

Profitabilitatea prognozată este determinată pe baza estimărilor experților, iar veniturile fără risc se măsoară la ratele obligațiunilor guvernamentale, deoarece acestea sunt practic lipsite de risc. În vest, venitul fără risc este de aproximativ 4-5%, în timp ce în țara noastră este de 7-10%. Randamentul pieței ca întreg este rata de rentabilitate a indicelui acestei piețe. În SUA, de exemplu, indicele SP 500, iar în Rusia - indicele RTS.

Acum, pentru fiecare acțiune, definim coeficientul # 946; care reprezintă o măsură a riscului, comparând rentabilitatea unui activ cu rentabilitatea pieței.

Nivelul de risc al titlurilor de valoare individuale este determinat pe baza următoarelor valori:

# 946; = 1 - nivelul mediu al riscului;

# 1; - nivel ridicat al riscului;

# 946; <1 - низкий уровень риска.

Acțiunile cu un pariu mare (# 946;> 1) sunt numite agresive, cu un pariu mic (# 946; <1) - защитными. Например, агрессивными являются акции компаний, чьи доходы существенно зависят от конъюнктуры рынка. Когда экономика на подъеме, агрессивные акции приносят большие прибыли. Например, акции автомобилестроительных компаний являются агрессивными. Инвесторы, ожидающие подъема экономики, покупают агрессивные акции, обеспечивающие больший уровень доходности в условиях растущего рынка, чем защитные. Акции компаний, чья прибыль в меньшей степени зависит от состояния рынка, являются защитными (например, акции компаний коммунальной сферы). Доходы таких компаний сокращаются в меньшей степени в условиях экономического спада. Поэтому использование защитных акций в периоды кризисов позволяет инвестору извлечь большую прибыль в сравнении с агрессивными акциями.

Relația dintre risc și rentabilitate în conformitate cu modelul evaluării activelor pe termen lung este descrisă după cum urmează:

- rata așteptată a rentabilității

- rata de rentabilitate fără risc, de regulă, rata dobânzii la obligațiunile de stat

- rentabilitatea pieței în ansamblu

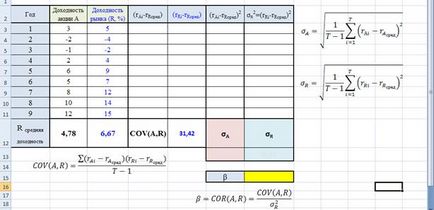

Determinați valoarea coeficientului # 946; pentru o garanție A. Tabelul furnizează date privind randamentul unei garanții și întreaga piață timp de nouă ani.

Rezultatul arată că dacă piața revine la 1% anul viitor, investitorul are dreptul să aștepte o creștere a randamentului stocului cu o medie de 0,706%.

Rata fără risc este de 10%, rentabilitatea așteptată a pieței este de 20%, beta-ul portofoliului este de 0, 8. Determinați rentabilitatea așteptată a portofoliului.

Relația dintre risc și rentabilitate în conformitate cu modelul evaluării activelor pe termen lung este descrisă după cum urmează:

- rata așteptată a rentabilității

- rata de rentabilitate fără risc, de regulă, rata dobânzii la obligațiunile de stat

- rentabilitatea pieței în ansamblu

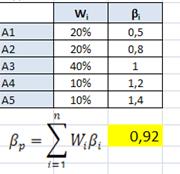

Portofoliul cuprinde cinci active. Greutatea specifică a primului activ și beta sunt, respectiv, 20% și 0, 5, al doilea - 20% și 0, 8, al treilea - 40% și 1, a patra - 10% și 1, 2, al cincilea - 10% și 1, 4. Definirea beta a portofoliului.

Portofoliul beta este media ponderată a valorilor activelor beta incluse în portofoliu, unde greutățile reprezintă ponderile specifice în portofoliu. Se calculează după formula:

unde: - portofoliul beta;

- activul Beta i;

- bate. ponderea activului i.

Portofoliul este format din două acțiuni - A și B. Cota acțiunilor A din portofoliu este de 30%, beta este de 0, 8, riscul non-piață este de 15%. Cota acțiunilor B este de 70%, beta 1, 3, risc non-piață - 8%. Riscul de piață este de 10%. Care este riscul total al portofoliului reprezentat de abaterea standard?

Întregul risc al unui activ poate fi împărțit într-un divizibil și nediversificabil

în cazul în care: - riscul de piață al activului,

- riscul non-piață al activului.

Riscul cu care este asociat bunul poate fi împărțit în două părți. Prima componentă este riscul de piață. Se mai numește și sistemic sau nediversificabil sau nespecific. Ea este legată de situația pieței, de evenimente importante, de exemplu, de război, de revoluție. Nu poate fi exclusă, deoarece este riscul întregului sistem. A doua parte este riscul non-piață, specific sau diversificabil. Este asociat cu caracteristicile individuale ale unui anumit activ, și nu cu starea pieței în ansamblu. De exemplu, proprietarul unui stoc este în pericol de pierdere din cauza grevei de la compania care a emis această lucrare, incompetența liderilor săi, și așa mai departe. N. Acest risc este diversificare, deoarece poate fi redus la aproape zero, cu ajutorul diversificării portofoliului. Așa cum arată studiile de cercetătorii occidentali, un portofoliu format din 10-20 de active bine alese pot elimina aproape complet riscul de non-piață. Un portofoliu foarte diversificat implică aproape doar riscul de piață. Un portofoliu slab diversificat are atât riscuri de piață, cât și cele de piață. Astfel, un investitor își poate reduce riscul doar la nivelul pieței dacă formează un portofoliu diversificat.

Modelul Markowitz se bazează pe faptul că performanța randamentul diferitelor valori mobiliare sunt interdependente: creșterea rentabilității unor valori mobiliare există o creștere simultană a altor titluri de valoare, iar altele rămân neschimbate, iar randamentul a patra, dimpotrivă, scade.

- ca randament al unei garanții, așteptarea matematică a randamentului este asumată;

- ca risc de securitate, se presupune abaterea standard a randamentului;

- se presupune că datele istorice utilizate în calcularea rentabilității și riscului reflectă pe deplin valorile viitoare ale rentabilității;

- gradul și natura relației dintre valori mobiliare se exprimă prin coeficientul de corelare liniară.

În aplicarea practică a modelului Markowitz, pentru optimizarea portofoliului de acțiuni sunt utilizate următoarele formule:

· Randamentul securității:

unde T este numărul de observații anterioare ale randamentului acestei garanții.

· Risc de securitate (sub forma unei estimări a deviației standard):

evaluarea statistică a coeficientului de corelație între indicatorii de randament ai două valori mobiliare:

- randamentul titlurilor i și j în perioada t.

Pentru valorile mobiliare N avute în vedere, este necesar să se calculeze coeficienții de corelare.

Chiar și utilizând modelul de optimizare, este imposibil să selectați manual portofoliul optim. Pentru a rezolva problema de optimizare, este util să utilizați Excel.