Împrumuturile deschid mari oportunități pentru noi, dar că ele oferă numai beneficii și nu dăunează bugetelor personale și familiale. este important să calculați corect puterea dvs. financiară.

Condiții de creditare

Orice împrumut are patru caracteristici cheie. Fiecare dintre ele are un impact semnificativ asupra cât de ușor împrumutatul va gestiona plățile pentru împrumut. Este vorba despre valoarea împrumutului, forma, moneda și scadența acestuia. Vom analiza separat toate aceste caracteristici.

Suma optimă a împrumutului

Împrumuturile nu sunt concepute pentru oamenii săraci - acesta este unul dintre principalele postulate ale sistemului modern de finanțare. Dacă o persoană locuiește din salariu la salariu, are dificultăți în a plăti facturile actuale și nu își poate permite nimic altceva decât să cumpere mâncare și cele mai necesare trivia de uz casnic, el nu ar trebui să ia un împrumut.

Aceasta este o regulă imuabilă. La urma urmei, dacă împrumută bani pentru a cumpăra, să zicem, un nou frigider, asta înseamnă că în fiecare lună va trebui să aloce din bugetul său personal suma care mergea la subzistență. Ce înseamnă - va trebui să moară de foame?

În realitate, desigur, această situație este puțin probabilă: banca însăși este interesată de capacitatea clientului de a rambursa împrumutul, așa că verifică cu atenție potențialul împrumutat înainte de a decide dacă să-i elibereze bani. Cu toate acestea, banca ar putea să nu cunoască toate informațiile despre obligațiile financiare ale unei persoane. El judecă din motive oficiale - cuantumul salariilor, al altor venituri (de exemplu, din închirierea unui apartament etc.) și, pe baza acestora, decide dacă clientul va avea suficienți bani pentru a rambursa împrumutul și o existență normală.

Practica financiară mondială se presupune că valoarea plăților lunare pe împrumut nu trebuie să depășească 30-40% din venitul lunar al debitorului. Dacă o persoană are mai puțin de 60% din venitul obișnuit, așa cum au stabilit experții, atunci nu poate face față unei astfel de poveri financiare. Trebuie avut în vedere faptul că, atunci când decide cu privire la un împrumut, banca se concentrează numai pe datele cunoscute de el. Poate că nu știe că din venitul său lunar clientul cheltuiește deja 20% pentru a preda un copil sau pentru a ajuta părinții vârstnici. Dacă la aceste cheltuieli adaugă o sarcină de credit, acest lucru poate afecta grav bugetul său personal.

Prin urmare, înainte de a lua un împrumut. trebuie să calculați pentru dvs. dacă veți fi în stare să o plătiți, nu va deveni o povară grea pentru dumneavoastră. Desfășurați un experiment simplu: pentru o săptămână (sau mai bine o lună), efectuați calcule simple - câți bani cheltuiți pentru nevoile de zi cu zi (alimente, obiecte de uz casnic, transport etc.). Adăugați la ele costurile constante mari (taxele de școlarizare, chiria, acumularea treptată a banilor pentru vacanță). Și apoi adăugați suma neregulată (restaurante, îmbrăcăminte, aparate de uz casnic) și cheltuieli neprevăzute (cadouri pentru zile de naștere a prietenilor, fonduri pentru repararea TV neașteptat de rupt, etc.). Dacă după toate aceste manipulări aveți o sumă gratuită rămasă, puteți merge la bancă pentru un împrumut.

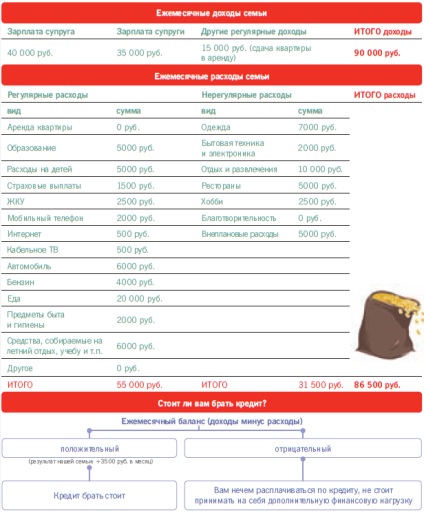

Uitați-vă la masa de la începutul articolului, completarea unei astfel de tabele, veți afla dacă familia dvs. va putea absorbi sarcina de credit (dacă aveți venituri sau cheltuieli care nu sunt în tabel, trebuie să le specificați).

Calculator de credit

Luați, de exemplu, o familie de trei persoane - un soț, solicitând un împrumut, soția și un copil mic. Locuiesc în apartamentul lor, au o mașină și un apartament mic pe care îl închiriază. De asemenea, soțul / soția obține oa doua învățământ superior de profesie, un marketer într-o universitate privată. Dacă calculatorul a arătat că împrumutul pe care îl puteți depăși, aceasta nu este o scuză pentru a vă lua suma maximă disponibilă.

Să presupunem că intenționați să achiziționați mobilier pentru o bucătărie în valoare de 60 de mii de ruble. Nu trebuie să întrebați banca pentru 100 de mii "doar pentru caz", luați exact suma pe care trebuie să o cumpărați. Cu fiecare ruble suplimentar, va trebui să plătiți dobânzi, iar dacă acești bani nu erau atât de necesari, de ce plătiți în plus?

Tipuri de împrumuturi bancare

O serie de tipuri diferite de împrumuturi sunt disponibile unui cetățean rus modern. Cele mai obișnuite sunt cardurile de credit, împrumuturile nedorite (așa-numitele împrumuturi pentru nevoile urgente), vizate (de exemplu, achiziționarea de echipamente într-un magazin), precum și împrumuturile auto și ipotecare. Fiecare dintre ele are un scop propriu și nu trebuie neglijat.

De exemplu, cardurile de credit reprezintă un instrument extrem de convenabil pentru a obține bani suplimentari pentru o perioadă scurtă de timp. Dacă, de exemplu, nu aveți câteva zile să plătiți și este nevoie să achiziționați un nou televizor în locul unui vechi rupt, un card de credit este cel mai bun instrument. Mai ales dacă are o perioadă fără dobândă, în cursul căreia un împrumut poate fi utilizat în totalitate gratuit, fără a plăti dobânzi.

Moneda de împrumut

Prin urmare, atunci când alegeți o monedă de împrumut, experții oferă întotdeauna un răspuns: luați un împrumut în cel în care primiți venit. Dacă sursa principală a câștigurilor dvs. este salariul în ruble, atunci împrumutul trebuie luat în ruble, astfel încât să reduceți riscul valutar. Și dacă, de exemplu, aveți un imobiliar de peste mări, pe care îl închiriați, primind o anuitate în euro, vă puteți permite și împrumuta un împrumut în euro. Creșterea sau declinul acestei monede nu vă va afecta capacitatea de a plăti datoriile: atunci când primiți o anumită sumă din străinătate, o veți transfera și băncii pentru a rambursa împrumutul.

Scadența împrumutului

Toată lumea știe că cu cât este mai mult creditul, cu atât mai mici sunt plățile lunare pentru acesta. Aceasta este într-adevăr așa. Prin urmare, persoanele cu venituri scăzute își iau adesea împrumuturi pentru cea mai lungă perioadă de timp posibilă. Încercați însă să recalculați suma totală pe care o veți plăti în cele din urmă și numai după aceea decideți ce termen este optim pentru dvs.

Adevărat, este posibil să nu doriți să faceți singuri aceste calcule - formula prin care sunt implementate este destul de complicată. Prin urmare, cea mai ușoară modalitate este să cereți managerului băncii să facă aceste calcule pentru dvs. pentru o perioadă diferită de timp (de exemplu, un an, doi și, respectiv, trei ani). Pe baza cifrelor primite, veți putea alege perioada minimă de creditare pentru dvs. Acesta vă permite să plătiți dobânzi fără a vă deteriora bugetul personal.

Un exemplu de modul în care plata lunară și mărimea plății excedentare variază în funcție de termenul împrumutului sunt prezentate în Tabelul 2 (în calcule a fost luată în considerare și comisionul pentru emiterea împrumutului).

Desigur, dacă doriți să facă plățile ipotecare sunt, în general, un efect foarte mic asupra bugetului dumneavoastră, puteți lua împrumut pentru o perioadă mai lungă de timp. Doar nu uitați în acest caz că suma totală de care aveți nevoie pentru a reveni va fi semnificativ mai mare decât dacă ați primit un împrumut pe termen scurt.

Așa cum am putut vedea, varietatea împrumuturilor disponibile unui cetățean modern rus astăzi este cu adevărat minunată. Și din tipurile lor poți alege unul care îți potrivește perfect situația. Pentru a face acest lucru, trebuie doar un pic de timp și atenție: înarmați cu un stilou și un calculator, faceți câteva calcule, comparați diferitele opțiuni pe care le oferă banca și alegeți cel care vă va potrivi cel mai mult. Deci, îți poți face visele astăzi și le faci fără să-ți dai seama de bugetul tău personal și de familie.