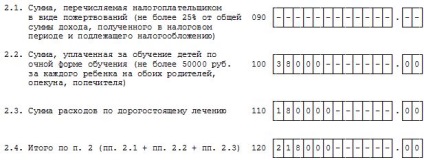

Cu privire la educația copiilor și a copiilor

Nu mai mult de 50 000 de ruble. pentru fiecare copil în suma totală pentru ambii părinți.

Aceasta înseamnă că unul dintre părinți poate folosi această deducere sau părinții îl pot declara simultan, dar apoi trebuie să distribuie suma între ei în orice proporție. Deducerea se acordă oricărui soț, chiar dacă contractul cu instituția de învățământ și documentele de plată sunt înregistrate în numele unui alt soț <1>

Să plătească pentru un tratament scump

Nu există restricții asupra sumei.

Aceasta este, în deducerea, puteți pune întreaga sumă plătită pentru un astfel de tratament în cadrul venitului dvs. anual

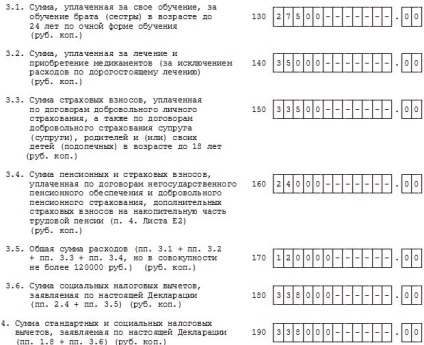

Pe propria lor pregătire și pregătire frate (surori).

Pentru servicii medicale care nu sunt legate de tratament costisitor, pentru medicamente și asigurare medicală.

Cu privire la costurile de pensie și asigurarea de viață

Nu mai mult de 120 000 de ruble. în ansamblu pentru toate tipurile de costuri enumerate.

În același timp, determinați ce cheltuieli și în ce cantitate doriți să deduceți

Pentru caritate și donații

Nu mai mult de 25% din venitul personal impozabil primit pentru anul respectiv. Această restricție se aplică tuturor costurilor asociate cu caritatea

Tot acest timp, Petrov a lucrat și a primit un salariu de 75.000 de ruble. pe lună (inclusiv impozitul pe venitul personal), cu care angajatorul a deținut și a plătit către bugetul de impozit pe venitul personal. Nu mai avea nici un alt venit impozabil.

În acest caz, Petrov trebuie să aleagă tipurile de cheltuieli și în ce sumă va pretinde o deducere în cadrul a 120.000 de ruble.

Simultan, Petrov va putea să utilizeze deducerea pentru costurile de instruire a copilului său în valoare de 38.000 de ruble.

- cu privire la tratamentul scump al tatălui său - 23400 de ruble. (180.000 ruble x 13%);

- pentru predarea unui copil - 4940 de ruble. (38.000 ruble x 13%);

Și cum rămâne cu restul de cheltuieli care depășesc limita stabilită - 6500 de ruble. (126 500 ruble - 120 000 ruble)?

Nu există transfer de deduceri pentru perioadele anterioare, care ar fi relevant pentru pensionari <4>.

Prin urmare, dacă trebuie să plătiți mai mult de 120 000 de ruble. de exemplu pentru o formare pe termen lung, este mai bine să rupă această sumă și să plătiți în rate în fiecare an <5>.

Ce trebuie să faceți pentru a obține taxa înapoi

Rețineți că trebuie să depuneți declarația pentru anul în care au fost suportate costurile. Și în ultimii ani este necesar să o reprezentăm în forma care funcționa la acel moment.

Pentru a completa declarația, veți avea nevoie de un certificat de 2-NDFL pentru anul respectiv. Este mai bine să o atașați la declarație. Deși o astfel de datorie nu este, autoritățile fiscale insistă asupra acestui lucru <8>. De ce aveți nevoie de argumente suplimentare și de întârzierea întregului proces?

De asemenea, va trebui să scrieți o cerere de returnare a impozitului pe venit personal plătit <11> (formularul de cerere a fost aprobat prin Ordinul Serviciului Federației Federale <12>) și să le dea inspectorului împreună cu declarația.

În plus, trebuie să pregătiți documente care să confirme dreptul dvs. de deducere. La declarație se anexează copii ale acestor documente (acestea nu trebuie să fie certificate de un notar) și să supună toate acestea inspecției:

(sau) personal (să fie pregătit să le aducă inspectorului originalul documentelor pentru compararea lor);

(sau) prin poștă, trimiterea de documente prin scrisoare recomandată cu o listă de anexe. În acest caz, vi se poate solicita să inspectați documentele originale.

Dacă nu aveți niciun document, obțineți o deducere, cel mai probabil, nu veți putea.

Dar nu există o listă specifică de documente necesare pentru a confirma deducerea din Codul fiscal. Dar în acest sens există explicații ale organelor de control <13>. Indiferent de ce deducere doriți să faceți (pentru formare / tratament / taxe), veți avea nevoie cu siguranță de:

- copii ale contractelor încheiate (inclusiv anexele și contractele suplimentare la contracte) pentru formare / tratament / asigurare voluntară de sănătate / furnizare de pensii nestatale;

- copii ale licenței instituțiilor educaționale, medicale sau ale unei organizații de asigurare în absența unor astfel de informații în contract;

- copii ale documentelor care confirmă plata cheltuielilor dvs. (de exemplu, chitanțe la comenzi de numerar primite, ordine de plată, chitanțe de numerar, extrase de cont etc. <14>);

- copii ale documentelor care dovedesc relația, căsătoria sau vârsta copiilor (certificatele de căsătorie, certificatele de naștere, documentele privind custodia sau tutela) dacă ați plătit orice cheltuieli pentru rude.

Există, de asemenea, documente specifice care sunt indispensabile pentru rambursarea cheltuielilor pentru serviciile medicale (inclusiv tratament costisitor) și pentru achiziționarea de medicamente. Acestea sunt:

- certificatul de plată pentru serviciile medicale în forma aprobată de Ministerul Sănătății <15>. Ar trebui să vi se dea de către organizația (antreprenorul) unde ați fost tratați. Apropo, uite, ce cod este indicat în certificat ("1" - ajutor medical obișnuit, "2" - tratament costisitor). Din aceasta, după cum vă amintiți, mărimea deducerii va depinde;

- prescripție pentru medicamente eliberate de medicul curant pe un formular special conform Formularului N 107-1 / y <16> cu ștampila "Pentru autoritățile fiscale din Federația Rusă, codul fiscal al contribuabilului". Acesta trebuie să fie semnat și ștampilat de către un medic și o organizație medicală sau antreprenor <17>.

Rețineți că originalele acestor documente trebuie trimise la biroul fiscal.

Ulterior, autoritățile fiscale vor verifica declarația dvs. Verificarea poate dura 3 luni de la data depunerii acesteia <18>.

Suma impozitului va fi returnată în termen de o lună de la data încheierii auditului biroului, dar nu mai târziu de 4 luni de la data depunerii declarației împreună cu cererea de rambursare a impozitelor <19>.

<7> Paragraful 2 al art. 229 din Codul fiscal.

<11> Punctul 6 din art. 78 din Codul fiscal.

<18> Paragraful 2 al art. 88 din Codul fiscal.

<20> Alineatul 2 al alineatului 2 al art. 219 din Codul Fiscal.