Ceea ce este reglementat de problema raportării în partea de avansuri pe proprietate

Normele privind calcularea și plata impozitelor pe proprietate pentru persoanele juridice depind într-o mare măsură de deciziile luate în regiuni. De exemplu, regiunea poate stabili:

În cazul în care statutul regiunii dedicate informații fiscale de proprietate cu privire la refuzul nu avansurilor, avansuri la plata (Sec. 2, art. 383 din Codul fiscal). Pentru calcularea și plata diferenței de impozit (an) este împărțit în perioade de raportare, care, în funcție de baza de calcul a taxei este determinată de una dintre cele două metode (paragraful 2 al articolului 379 din Codul fiscal ..):

- trimestrial total cumulat la calcularea costului mediu;

- ca trimestru, în cazul în care plata se calculează din valoarea cadastrală.

De la terminarea fiecărei intervale succesive de raportare coincide pentru ambele metode avansuri introduse în IFtS trimestriale (n. 1, v. 386 RF) de raportare. Data limită pentru trimiterea către IRS a unor astfel de rapoarte este stabilit aceeași pentru întreg teritoriul Rusiei, și corespunde 30-a zi a lunii care urmează după sfârșitul următoarei perioade de raportare (Sec. 2, art. 386 din Codul fiscal).

Indiferent care dintre valori este baza de calcul calculul impozitului anticipat pentru intervalul de raportare este efectuată de același algoritm: atât ¼ produs de bază de impozitare pe rata (n 4 v 382, n 13 st 378,2 RF TC ....) . Dar, ratele ar putea fi diferite, iar baza de impozitare se va calcula în diferite moduri:

Cum puteți calcula avansurile din costul mediu, pentru mai multe detalii, consultați articolul "Care este procedura de calculare a impozitului pe proprietăți al organizațiilor?".

Cu privire la procedura de calculare a impozitului pe proprietate și a plăților în avans la determinarea bazei de impozitare din valoarea cadastrală, aflați din articolul "Instrucțiuni pas cu pas privind calcularea impozitului pe proprietate din valoarea cadastrală".

În cazul în care plătitorul este proprietarul de proprietate având ca bază valoarea inventarului, pentru intervalul de raportare incompletă, calculul va participa factor de posesie care reprezintă raportul dintre numărul de luni întregi de proprietate la numărul total de luni într-un interval de ani (p. 5, Art. 382 NC Federația rusă).

Full este considerată luna cu dreptul de posesie care a avut loc înainte de a 15-a zi sau a fost pierdută după a 15-a zi.

Sub impozitul calculat de la baza cadastrală, obiectele imobile listate în lista de la lit. 378.2 din Codul Fiscal al Federației Ruse și părți ale acestor facilități. Lista de astfel de bunuri imobiliare este publicată în fiecare dintre regiuni după aprobarea rezultatelor evaluării cadastrale și a adoptării legii privind impozitarea din baza cadastrală. Obligația de a plăti impozitul calculată pe baza unei asemenea baze este pentru toți proprietarii proprietății relevante, inclusiv pentru cei care lucrează pe regimuri speciale.

Ratele de calcul al impozitului vor fi luate în valorile adoptate de legea regională. Puteți afla rata impozitului pe proprietate stabilită în regiune pe site-ul FTS.

În cazul în care valorile ratelor nu sunt determinate de regiune, atunci ar trebui să vă concentrați asupra valorii lor maxime, prevăzute în art. 380 din Codul fiscal:

- 2,2% - când se calculează din costul mediu;

- 2% - pentru calculele din baza de date cadastrale.

- 1,6% - prin conducte ale personajului principal, liniile de transmisie a energiei electrice și instalațiile care constituie părțile tehnologice integrale ale acestor instalații (clauza 3 din articolul 380 din Codul Fiscal al Federației Ruse);

- 1% - prin căi ferate de utilizare generală și facilități care constituie părțile lor tehnologice integrale (articolul 380 din articolul 380 din Codul Fiscal al Federației Ruse).

Determinarea valorii unui avans pe fiecare din baza de impozitare, plătitorul are dreptul de a lua în considerare în acest calcul, beneficiile conferite de Codul fiscal în ceea ce privește aplicarea ratei de zero sau de impozitare scutire (Sec. 3.1 Art. 380, Art. 381), precum și legea regiunii. În cazul în care obiectul se află în două sau mai multe regiuni, apoi la fiecare din acțiunile valorii sale, care se încadrează într-o anumită regiune, se va aplica legea regiunii.

Calculați suma avansului datorată plății, este necesar separat în partea de proprietate (articolul 376, articolul 376, articolul 3 din articolul 382 din Codul Fiscal al Federației Ruse):

- situat în locația (înregistrarea) unei persoane juridice ruse sau a unui reprezentant permanent al unei persoane juridice străine;

- prezentă într-o subdiviziune separată a persoanei juridice care are un sold separat;

- situat într-un loc diferit de locația (înregistrarea) entității juridice sau subdiviziunea separată a acesteia cu un bilanț separat, în cazul în care este vorba de o problemă de bunuri imobiliare;

- aparținând numărului de formare a unui sistem unificat de alimentare cu gaz;

- având o altă bază de calcul (reziduală sau cadastrală);

- taxe la rate diferite.

Formular pentru calcularea plății în avans a impozitului pe proprietate al organizațiilor

Formularul de declarație aprobat prin ordinul nr. MMV-7-21 / 271 @, puteți descărca pe site-ul nostru.

De asemenea, prin ordinul nr. MMV-7-21 / 271 @, a fost aprobat calculul avansului pentru impozit. Formularul pentru calcularea avansului pentru impozitul pe proprietate poate fi descărcat aici.

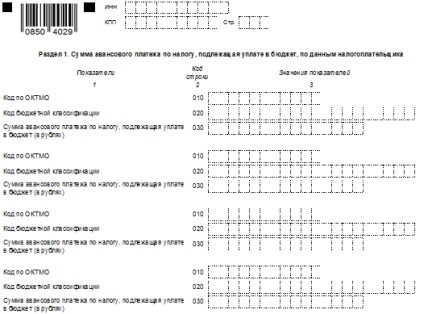

Formularul de calcul constă din:

- din pagina de titlu a formularului standard de raportare fiscală;

- Secțiunea 1, care reflectă sumele totale acumulate pentru perioada de avansuri, cu o defalcare a sumelor lor în funcție de OCTM;

- Secțiunea 2, în care contribuabilii (inclusiv organizațiile străine care operează într-o reprezentanță permanentă) determină baza fiscală și calculează valoarea impozitului;

- Secțiunea 2.1, care furnizează informații privind bunurile imobile impozabile cu un cost mediu anual;

- secțiunea 3 alocat pentru calcularea avansurilor din valoarea terenului, în care există linii pentru a reflecta informații despre obiectul din inventar (număr și valoare), iar câmpul pentru a reflecta procedura de calcul a sumelor datorate.

Persoanele juridice și organizațiile străine ruse care desfășoară activități prin reprezentare permanentă completează toate secțiunile enumerate, cu condiția să existe date adecvate pentru aceasta. Pentru bunurile imobiliare deținute de o entitate juridică străină și care nu sunt legate de activitățile sale prin reprezentare permanentă, secțiunile 2 și 2.1 nu sunt formalizate. Secțiunile principale (2, 2, 1 și 3) sunt formate în numărul necesar de foi pentru fiecare OCTM, legat de un IFNS.

O mostră a formularului pentru calcularea plăților în avans în formularul aprobat prin ordinul nr. MMV-7-11 / 895, puteți descărca mai jos.

Reguli de întocmire a unui raport privind avansurile în proprietate

Normele de procesare a calculului impun ca acesta să fie depus la locul de înregistrare:

- entitatea juridică din Rusia;

- reprezentarea permanentă a unei persoane juridice străine;

- fiecare subdiviziune separată a entității juridice ruse, alocată unui bilanț separat;

- imobiliare;

- Proprietatea care formează compoziția unui sistem unificat de alimentare cu gaz;

- contribuabilul fiind cel mai mare.

Pentru fiecare dintre aceste locuri, plătitorul taxei din raport va indica PPC cu care obiectul respectiv este înregistrat la IFNS care acceptă decontarea.

Codurile necesare (pentru perioada de raportare, locul depunerii, tipul de proprietate, privilegiile fiscale) trebuie luate din anexele la procedura de procesare a calculului.

Atunci când se utilizează privilegiul de impozitare stabilit în regiune, în a doua parte a liniei rezervate pentru indicarea codului beneficiului corespunzător, este necesar să se acorde cerințele ratei la care a fost introdus acest privilegiu. Exemple specifice de completare a liniilor rezervate pentru specificarea datelor privind beneficiile sunt prezentate în textul regulilor de procesare a calculului.

Condiții de depunere a plăților în avans asupra proprietății organizațiilor și a termenelor de plată a avansurilor

- respectarea termenului limită de depunere a acestui raport până în ziua stabilită în Codul fiscal al Federației Ruse;

- transferul termenului limită care a avut loc în ziua liberă, la săptămâna de sfârșit de săptămână care urmează după aceasta (clauza 7 din articolul 6.1 din Codul Fiscal al Federației Ruse).

Spre deosebire de perioadele de raportare pentru avansurile pe care Codul Fiscal stabilește aceeași pentru întreg teritoriul Rusiei, momentul plății avansurilor pe proprietate (precum și condițiile de plată a taxei) sunt determinate de regiuni (alin. 1, art. 383 din Codul fiscal). Din acest motiv, condițiile de plată a avansurilor din regiune pot fi foarte diferite.

Calcularea plăților în avans pentru impozitul pe proprietate ar trebui depusă la Inspectoratul Fiscal dacă regiunea nu a decis să renunțe la perioadele de raportare. Suma avansului este determinată de același algoritm special. Componenta principală a acestui algoritm este o bază impozabilă, care, în funcție de tipul de proprietate, este determinată fie din valoarea reziduală sau cadastrală medie. Diferite pentru regiuni pot fi cotele de impozitare și beneficiile.

Termenul limită pentru prezentarea unui raport privind avansurile, forma și regulile de completare a acestui formular sunt uniforme pe întreg teritoriul Rusiei. Calcularea plăților în avans se face direct în formularul de raportare, care poate fi destul de voluminos din cauza necesității de a defalca datele prin indicatori diferiți. În funcție de proprietatea, tipul și locația proprietății, poate fi necesar să se raporteze avansurile către mai multe autorități fiscale.