Hedging opțiuni de schimb este o operațiune al cărei scop este de a stabili prețul activului suport la același nivel, eliminând astfel riscul unei posibile negative își modifică valoarea în viitor, în timp ce tranzacțiile sunt realizate simultan cu opțiunea și activul suport.

În general, opțiunile de acoperire împotriva riscurilor sunt supuse următoarelor reguli de bază: dacă este nevoie să vă asigurați o poziție împotriva unei scăderi a prețurilor, atunci ar trebui să cumpărați bani. sau să vândă o opțiune de apel; dacă asigurarea este concepută pentru a elimina riscul creșterii valorii activului, atunci trebuie să vindeți o opțiune de vânzare sau să cumpărați o opțiune de cumpărare.

Exemplul №1. Cumpărați o opțiune de vânzare

Investitorul are acțiuni Sberbank. și se teme că după un timp prețul lor va scădea. Pentru a elimina incertitudinea asociată cu acest risc, el decide să-și acopere poziția pe acțiuni prin cumpărarea unei opțiuni de vânzare, adică opțiunile de acoperire împotriva riscurilor. Costul acțiunilor de pe piață 90r. Prețul opțiunii (sau opțiunea premium) este de 5p. pe acțiune.

Astfel, asigurându-și propria poziție, jucătorul suportă costul de 5p. pe acțiune. Deoarece opțiunea cumpărată oferă dreptul de a răscumpăra acțiuni la un preț de 90 de ruble. indiferent de ce preț va fi pe piață, investitorul sa asigurat efectiv împotriva scăderii costurilor sub 90 de ruble. Cu toate acestea, o astfel de strategie nu exclude primirea de profituri suplimentare în cazul creșterii acțiunilor Sberbank.

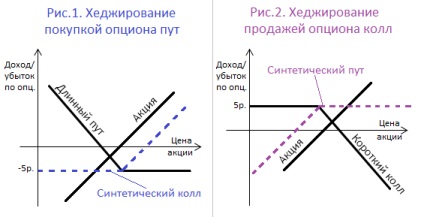

pozițiile în tandem pe piața spot (sub formă de acțiuni ale Băncii de Economii) și pe piața la termen (sub formă de opțiuni put de tip de contract) face un apel sintetic așa-numitele, dar, de fapt, aceasta este o opțiune de apel, numai că se formează în mod artificial (fig. 1).

Exemplul 2. Vânzarea unei opțiuni de apelare

În aceleași condiții, jucătorul decide să acopere opțiuni din scăderea valorii Sberbank prin vânzarea unui contract de tip de apel. Premium = 5p. cu acțiuni, valoarea de piață a valorilor mobiliare 90r. Aici vânzătorul opțiunii se angajează să vândă titlurile de valoare pentru 90 de ruble. dacă cumpărătorul o cere, pentru care primește un profit egal cu prima de opțiune.

Astfel, dacă prețul devine mai mic de 90 de ruble. opțiunea de cumpărare nu va fi executată (deoarece cumpărătorul său va suferi pierderi), iar investitorul nostru va rămâne cu un profit suplimentar egal cu valoarea primei de opțiune. Dacă prețul crește peste 90 de ani. call-opțiunea va fi prezentată spre executare, dar din moment ce investitorul deținea deja acțiuni ale Sberbank, pierderile de pe piața futures vor fi compensate integral de profitul obținut pe piața spot, ca urmare a faptului că investitorul va fi la zero. În general, tandemul din pozițiile considerate formează un gard sintetic (Figura 2).

Exemplul №3. Cumpărați opțiunea-apel

Urmărind obiectivul asigurării poziției și din scăderea valorii acțiunilor, investitorul poate să vândă acțiunile și să cumpere simultan opțiunea de cumpărare. Dacă în viitor rata de piață a titlurilor scade, jucătorul le va cumpăra pe piața spot la un preț mai ieftin, dar opțiunea nu va fi executată.

Dacă rata crește și depășește prețul de exercitare a opțiunii, investitorul îl execută și primește acțiunile la prețul stabilit la momentul cumpărării opțiunii. O astfel de acoperire a opțiunilor permite eludarea riscului asociat unei posibile scăderi a valorii activului suport.

Exemplul №4. Vânzarea unei opțiuni-pus

Investitorul se așteaptă să primească o anumită sumă de bani în contul său, intenționează să investească aceste fonduri în acțiuni ale LUKOIL. Cu toate acestea, el se teme că prețul acțiunilor ar putea crește, ceea ce îi va permite să cumpere un număr mai mic de acțiuni pentru aceeași sumă. Pentru a elimina incertitudinea, el decide să acopere opțiunile și vinde o opțiune de vânzare.

Astfel, dacă rata dobânzii la LUKOIL este amortizată, investitorul va fi obligat să-și îndeplinească obligațiile care decurg din contract, conform cărora acțiunile vor fi răscumpărate de la contrapartidă la prețul la care a planificat în avans. În cazul creșterii prețului de ofertă al LUKOIL, opțiunea nu va fi prezentată pentru executare, iar investitorul va avea un profit suplimentar sub forma primei de opțiune.

Exemplul №5. Achiziționarea opțiunii de apel

Jucătorul așteaptă ca în viitor să primească bani în contul care intenționează să cheltuiască pentru achiziționarea de acțiuni ale GAZPROM. Pentru a evita creșterea prețurilor acțiunilor, ca urmare a faptului că va putea cumpăra mai puține titluri de valoare decât acum, investitorul acoperă opțiuni, pentru care dobândește o opțiune de call. În acest caz, prețul de asigurare va fi egal cu prima de opțiune.

Deci, dacă prețul crește, jucătorul va exercita dreptul de opțiune și va răscumpăra acțiunile în cadrul contractului la un preț prestabilit. Dacă prețul scade, atunci nu va exercita această opțiune, ci va achiziționa mai multe acțiuni pe piața de oprire.

Dacă alegeți opțiuni pentru acoperirea riscurilor din trei strategii alternative (exemplele 1, 2, 3), este recomandabil să calculați costurile asociate fiecărei opțiuni specifice înainte de a alege cel mai ieftin. Este important să se calculeze costurile asociate achiziționării sau vânzării contractului de opțiune, precum și să se estimeze rata investiției fără risc alternativ și apoi să se identifice opțiunile de acoperire a riscurilor justificate.