Riscul valutar operațional este unul dintre tipurile de riscuri la care este expusă o parte a împrumutului pe termen lung din cauza fluctuațiilor posibile ale cursului de schimb. Denumirea în limba engleză este riscul tranzacției.

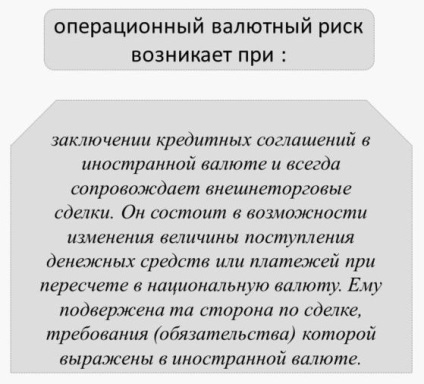

Riscul valutar operațional este un fel de risc care apare atunci când se efectuează tranzacții speciale legate de efectuarea plăților, precum și de primirea de fonduri în valută străină. Una dintre condițiile pentru apariția riscului de schimb valutar - calculul nu este imediat, dar după o anumită perioadă de timp. Acest tip de risc poate duce la o reducere a veniturilor în comparație cu calculul inițial.

Riscul de tranzacționare este un fel de risc care rezultă din diferența dintre doi parametri de tranzacție (momentul livrării dintr-o altă țară la un curs de schimb și efectuarea plăților pentru un altul).

Riscul valutar operațional: esența și locul în clasificare

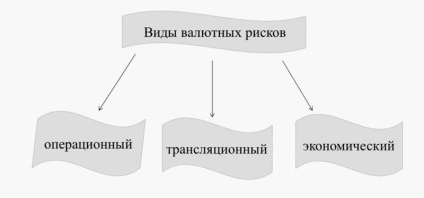

Riscul valutar este întotdeauna asociat cu pierderile potențiale ale participantului la tranzacție din cauza unei modificări a cursului de schimb. În funcție de tipurile și caracteristicile tranzacției, poate avea mai multe tipuri:

1. Riscul valutar operațional este strâns legat de tranzacțiile comerciale și financiare legate de investiții, precum și de plățile de dobândă (dividende). Acest tip de risc poate fi identificat ca un risc de pierdere a veniturilor sau de pierderi datorate modificărilor cursului de schimb al fluxului de capital așteptat. Partea exportatoare, care primește valută străină pentru produsele vândute, va suferi pierderi din scăderea prețului de schimb al valutei străine (în raport cu rata monedei naționale). La rândul său, partea importatoare va suferi pierderi în cazul creșterii cursului de schimb valutar (din nou, în raport cu unitatea monetară internă).

Faptul de incertitudine în prețul produselor de export atunci când este măsurat în monedă națională și care face obiectul emiterii unei facturi într-o altă unitate monetară poate deveni un factor de descurajare a exporturilor. Acest lucru se datorează faptului că partea exportatoare are îndoieli cu privire la profitul obținut după vânzarea unui anumit produs. La rândul său, incertitudinea prețului importurilor în moneda națională, a căror valoare este stabilită în unități în valută străină, mărește riscul pierderii unei părți a profitului din importuri. Acest lucru se datorează faptului că, în cazul recalculării în moneda națională a țării, valoarea produsului (produselor) se dovedește a fi necompetitivă. Drept urmare, riscul valutar poate deveni un obstacol în calea dezvoltării relațiilor dintre țări în sfera comerțului.

Există anumite inconveniente și importatori care primesc facturi în valută străină. Dificultăți apar atunci când prețul produselor importate este stabilit în unitatea monetară internă. Acest lucru este valabil mai ales atunci când sensibilitatea vânzărilor la modificările de valoare este sporită, când, de exemplu, producătorii autohtoni care nu sunt influențați de cursurile de schimb "plutitoare", acționează ca și concurenți.

2. Riscul valutar al traducerii este adesea numit bilanț sau decontare. Aceasta apare din cauza discrepanței dintre datorii și active, exprimată în unități monetare din state diferite. De exemplu, o companie britanică care a deschis o "fiică" în SUA are active în moneda americană. Dacă nu are un volum suficient de datorii (în aceeași monedă), atunci riscul crește. Dacă dolarul american cade pe lire sterline, va duce la o scădere a valorii contabile a activelor "fiicei" întreprinderii britanice. Acest lucru se datorează faptului că raportul principal al companiei este calculat pe baza monedei naționale (lire sterline). În același mod, o întreprindere cu datorii nete în banii celeilalte părți este expusă riscului, cu un risc crescut de preț de schimb.

3. Riscul valutar economic. Sursa evenimentelor adverse este efectul ajustărilor cursului asupra poziției financiare globale a întreprinderii. De exemplu, o modificare a cursului de schimb poate conduce la o scădere a cifrei de afaceri a mărfurilor sau la ajustarea prețurilor întreprinderii la aspecte ale producției sau ale produselor finite în comparație cu alte prețuri de pe piață. Riscul poate apărea din cauza concurenței puternice a concurenților din companii care produc aceleași sau alte produse. Influența poate fi asigurată de alte surse, de exemplu, acțiunile guvernului în ceea ce privește limitarea și prevenirea inflației.

Riscul valutar economic este cel mai puțin periculos pentru întreprinderile care cheltuiesc bani în moneda națională (națională). Adică, astfel de companii nu au factori de producție alternativi care influențează schimbarea cursului. Produsele sunt vândute numai în interiorul țării, astfel încât tipul de risc descris devine irelevant. Pe de altă parte, chiar și astfel de întreprinderi nu se pot baza pe protecția completă, deoarece schimbările cursului de schimb pot conduce la o serie de alte consecințe neplăcute - la o scădere a nivelului profitului, a puterii de cumpărare și așa mai departe.

4. Riscuri ascunse în valută. Aici vorbim despre acele tipuri de riscuri care provin din sistemul intern al unei întreprinderi. De exemplu, "fiica" unei companii britanice din Statele Unite exportă mărfuri în Australia. Pentru o întreprindere din Statele Unite, există riscul de a pierde profit în cazul unei ajustări a dolarului australian (o scădere față de dolarul american). În consecință, activitățile celei mai mari filiale pot fi expuse riscului, deoarece valoarea profitului va scădea semnificativ. Vor apărea probleme în întreprinderea-mamă, care va primi riscul de translație. Acest lucru este relevant în cazul în care scăderea profiturilor va fi reflectată în bilanțul întreprinderii.

Riscul valutar operațional: principalele metode de protecție

Astăzi, există un întreg grup de metode care vă permit să evitați riscurile valutare cu eficiență diferită. Cele mai importante sunt:

1. Transferul de risc către o altă întreprindere. Înțelesul este simplu. Compania din SUA exportă black metal în Japonia. Dacă prețul este stabilit în dolari SUA, întreprinderea din Japonia primește un risc valutar operațional. O altă opțiune este să prescrie prețul în yeni, dar cu condiția plății instantanee.

Dificultățile legate de transferul riscului sunt că societatea dorește să evite complicațiile, schimbându-le către alți participanți la tranzacție (furnizori, clienți etc.). Această abordare va fi relevantă numai în cazul transferării riscurilor de la o companie mică la o întreprindere mare și stabilă.

3. contracte futures. Multe companii nu își pot permite să formalizeze contracte forward (din diverse motive). În același timp, avantajele se disting prin spații mari, care sperie multe companii. În plus, băncile adesea nu încheie tranzacții cu întreprinderi care nu merită creditul (chiar și în condiții favorabile). În acest caz, contractele futures pot fi încheiate.

Funcții futures - accesibilitate pentru aproape toate întreprinderile și persoanele fizice. Principalul lucru este că există un depozit de garanție în valoare de 1-2 mii de dolari pentru fiecare cont futures și disponibilitatea unui cont de brokeraj (soldul trebuie să fie de 5-10 mii de dolari SUA). Datoriile potențiale pentru acest tip de contract sunt nelimitate. Dar există un punct important. În cazul în care contractele futures sunt folosite pentru a proteja împotriva riscului valutar operațional, pierderile trebuie să fie compensate prin încasările tranzacției. În ceea ce privește schema de implementare, acoperirea contractelor futures nu este mult diferită de cea aplicată în viitor.

4. Piața de capital pe termen scurt. În cazul în care hedgingul la termen este inaccesibil sau costisitor și acoperirea riscurilor futures este prea periculoasă, cea mai bună opțiune este de a acoperi piața de capital pe termen scurt. Datorită unei astfel de protecții, o întreprindere care are conturi futures pentru plată sau chitanță poate face operațiuni de schimb la rata spot (adică cursul de schimb curent).

Ca și în cazul contractelor futures, contractele valutare opționale vă permit să fixați schimbul valutar în timp și la o anumită rată, precum și să standardizați cu privire la valoarea monedei și perioada de valabilitate. Pe de altă parte, opțiunile (în comparație cu contractele futures) nu sunt obligația de a efectua o tranzacție - acesta este doar un drept. Spre deosebire de acoperirea contractelor futures, opțiunea permite nu numai limitarea pierderilor, ci și obținerea de venituri în cazul corectării cursului în direcția dorită.