Profitul, care implică aproape toate întreprinderile și firmele, este legat de activitățile de producție și antreprenoriat. Implementarea acestei surse este posibilă în condițiile adecvate ale cercetării de piață de astăzi a pieței. Marja de profit în acest caz depinde de corectitudinea alegerii afacerii, de crearea condițiilor concurențiale pentru vânzarea de bunuri, de volumul producției, de dimensiunea și structura costurilor de producție.

În condițiile moderne, cea mai importantă sursă de creștere a profitului este inovarea. Implementarea acestei surse presupune o muncă constantă în schimbarea proprietăților consumatorilor de produse, lucrări și servicii.

Ordinea de formare a veniturilor subiectului de conducere

Aspectul principal în formarea și impozitarea profiturilor de afaceri ar trebui să fie considerată ca un răspuns la următoarea întrebare: ce sredst Insulele obținute de o întreprindere în crearea sa și în punerea în aplicare a activității financiare și economice, atât în bani și în formă materială, ar trebui să fie considerate ca venit, supuse impozitării profiturilor și care sunt costurile care reduc profitul întreprinderii.

Compoziția veniturilor și cheltuielilor întreprinderii în scopuri fiscale în Rusia este determinată de Codul Fiscal al Federației Ruse (cap. II din capitolul 25), care prevede gruparea detaliată a veniturilor și cheltuielilor sunt discutate mai jos.

Veniturile întreprinderii sub formă de încasări din vânzarea de produse, lucrări, servicii, alte drepturi de proprietate și de proprietate reprezintă sursa de acoperire a cheltuielilor pentru producerea și vânzarea de produse și a cheltuielilor neoperative și a profitului întreprinderii.

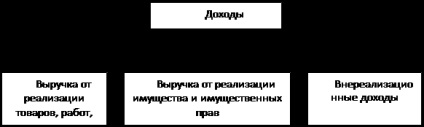

Veniturile întreprinderii includ venituri din vânzări și venituri neperioționale determinate pe baza documentelor primare și a documentelor fiscale.

Figura 1.1 - Compoziția veniturilor companiei

Încasări din vânzarea sunt recunoscute ca venituri din vânzarea de bunuri, lucrări și servicii, veniturile din vânzarea de active (inclusiv titluri de bum-Gl) și drepturile de proprietate, care este determinată pe baza tuturor veniturilor aferente decontărilor pentru bunuri și proprietăți sau IMU-sem drepturi și exprimate în formele monetare sau naturale.

Venitul ne-operațional este recunoscut ca venit care nu este indicat în veniturile din vânzări, în special venitul:

- din participarea la capital în alte organizații;

- din tranzacțiile de cumpărare și vânzare valutare care apar atunci când rata este mai mare sau mai mică decât cursul oficial de schimb al rublei față de rubla rusească stabilită de Banca Centrală a Federației Ruse la data tranzacției;

- sub formă de amenzi, sancțiuni, sancțiuni pentru încălcarea obligațiilor contractuale și cuantumul despăgubirilor pentru daune și daune;

- din închirierea de proprietăți sau subînchiriere;

- de la acordarea drepturilor de utilizare a rezultatelor activității intelectuale și echivalarea lor cu mijloace de individualizare, brevete pentru invenții, desene industriale și alte tipuri de proprietate intelectuală;

- sub formă de dobândă primită în împrumut, împrumut, cont bancar, depozit bancar, precum și sub titluri și alte obligațiuni de creanță;

- atunci când bunurile, lucrările, serviciile sunt primite gratuit, iar veniturile sunt estimate pe baza prețurilor de pe piață;

- sub formă de venit distribuit în favoarea întreprinderii prin participarea sa la un simplu parteneriat;

- sub formă de venit din anii precedenți, revelată în perioada de raportare;

- sub forma unei diferențe pozitive la cursul de schimb obținut din reevaluarea proprietății, creanțe și pasive, valoarea cărora este exprimată în valută străină, inclusiv conturile în valută ale băncilor;

- sub forma unei diferențe pozitive față de reevaluarea proprietății făcute pentru a aduce valoarea unei astfel de bunuri la prețul de piață curent;

- sub forma sumelor de conturi plătibile și a datoriilor față de creditori, retrase în legătură cu expirarea termenului de prescripție sau din alte motive;

- sub forma veniturilor obținute din tranzacțiile cu instrumente financiare ale tranzacțiilor futures;

- sub forma valorii surplusurilor de elemente de inventar, revelate ca rezultat al inventarului.

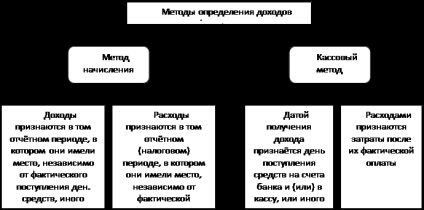

Încasările din vânzarea produselor reprezintă un factor important în formarea performanței financiare a întreprinderii, deci este important să o determinăm competent. Există două metode de determinare a acesteia.

1. Metoda de numerar constă în faptul că veniturile generate ca plata sa: atunci când tranzacțiile fără numerar - ca fonduri devin disponibile pentru bunurile în conturi, iar în calculul numerar - va face fonduri on-SRI în întreprinderi în numerar. Metoda este utilizată pentru o lungă perioadă de timp și este convenabil, compania poate avea acces la fonduri, Facultatea din punct de vedere primite în contul bancar sau în numerar ale întreprinderii.

metoda de angajamente, în care încasările de vânzare este determinat ca transportul de mărfuri (lucrări, servicii), precum și prezentarea către cumpărător (client) documentele de plată. Această metodă se bazează pe faptul că, la momentul expedierii produselor, întreprinderea își pierde dreptul de proprietate. Dezavantajul acestei metode este faptul că încasările din vânzarea de produse ca și transportul acesteia vor fi luate în considerare în situațiile financiare, o entitate este obligată să plătească pe bușteni, și bani reali în contul se pot înscrie la diverse-bun motive, foarte târziu, sau nu ajung deloc, de exemplu, , în legătură cu falimentul cumpărătorului.

Întreprinderea alege în mod independent o metodă de determinare a veniturilor, din vânzări în funcție de condițiile de gestiune și de contracte. Cu toate acestea, metoda aleasă ar trebui stabilită pe termen lung și reflectată în politica contabilă a întreprinderii.

Atunci când se utilizează metoda de contabilitate în sistemul contabil și de raportare, se calculează veniturile din vânzarea produselor (lucrări, servicii), respectiv, de la data anterioară:

- primirea avansului (plata în avans);

- livrarea produselor, executarea lucrărilor sau furnizarea de servicii. În același timp, data transferului de produse este considerată a fi ziua transferului titlului de proprietate relevant, data efectuării lucrării sau furnizarea serviciilor este ziua în care a fost efectiv încheiată.

Prin urmare, există o serie de caracteristici în determinarea bazei de impozitare pentru diferite metode de determinare a veniturilor din vânzări și venituri ale întreprinderii.

Fig. 1.2 - Determinarea momentului vânzării și a veniturilor din vânzarea produselor și generarea rezultatelor financiare

Procedura de recunoaștere a veniturilor în conformitate cu metoda acumulării:

1) venitul este recunoscut în perioada de raportare în care a avut loc, indiferent de primirea efectivă a fondurilor, a altor bunuri, a muncii, a serviciilor și a drepturilor de proprietate (metoda de calcul);

2) Venituri referitoare la mai multe de raportare a taxelor peri-ode, iar în cazul în care legătura dintre venituri și cheltuieli nu pot fi clar definite sau determinate indirect, venitul distribuit de către întreprindere, în mod independent, ținând seama de principiul recunoașterii la fel de stimul a veniturilor și a cheltuielilor;