Long strangle este o strategie populară de opțiuni (una dintre spread-uri) care aduce venituri atunci când prețul subiacent se mișcă în mod constant într-o anumită direcție.

Lungarea strangulară este o poziție care se formează pe baza achiziționării de contracte de opțiuni prin care se solicită sau se pune "în bani", dar cu greve diferite (prețuri de grevă). De obicei, o strategie de strangulare lungă este folosită în cazul unei creșteri viitoare a volatilității, când un comerciant poate extrage profitul maxim dintr-o poziție deschisă.

Esența strategiei lungi de strangulare

Principiul strategiei de opțiuni este simplu, dar comercianții cu experiență pot să-l realizeze numai cu profit. În centrul poziției sunt două opțiuni cu diferite tipuri, prețuri de execuție diferite și date de expirare. Comerciantul achiziționează simultan contracte opționale cu un preț de grevă mai mare (grevă 2) și același număr de contracte de opțiuni Pune, dar cu o grevă mai mică (greva 1).

Operațiunea se realizează cu așteptarea ca, în viitorul apropiat, activul suport să se dovedească a fi o mișcare puternică în orice direcție sau o creștere a volatilității contractelor de opțiuni. O strangulare lungă (ca o componentă lungă) este o poziție lungă în ceea ce privește volatilitatea. Dar există o diferență importantă - prețul poziției este mult mai mic. În acest caz, pentru a obține un profit (ajungând la punctul de echilibru), trebuie să așteptați fluctuații mai semnificative ale valorii instrumentului suport.

Când lucrați cu un astfel de sistem, randamentul maxim nu se limitează la nimic. În ceea ce privește cea mai mică pierdere, aceasta are o limită - aceasta este prima care a fost plătită pentru contractele de opțiuni.

Este important să rețineți că, într-o scurtă strangulare, cumpărătorul contractului de opțiune are riscuri nelimitate în fiecare direcție. El poate obține profitul așteptat într-un singur caz - când prețul activului suport se deplasează într-un interval mic. Cu alte cuvinte, pentru o astfel de tranzacție, volatilitatea minimă ar trebui să fie caracteristică.

În ceea ce privește strangula lungă, situația este inversată aici. Profitul cumpărătorului va fi mai mare, cu atât mai semnificativă va fi modificarea valorii activului suport, adică volatilitatea mai mare.

Strategia strangulării lungi: caracteristicile aplicării practice

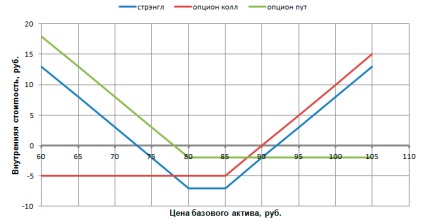

După cum am menționat deja, strangula și leagănul au trăsături comune. Dar principala lor diferență constă în folosirea unor greve diferite și punerea prețurilor în statul "fără bani". Dacă studiați cu atenție programul de venituri și cheltuieli, care este prezentat mai jos, acest lucru este clar văzut.

Când studiem strategia de strangulare, folosim contractele de optzeci de zile America Online Inc. (AOL). În același timp, prețurile de execuție ale apelului sunt de 60 până la 15/16, iar greva este de 60 până la 13/4. Studiul curbelor care demonstrează esența strategiei rămân în urma decalajului timp de două săptămâni.

În ciuda faptului că strategiile de strangulare și răsturnare sunt foarte asemănătoare, există multe diferențe între ele. De regulă, ele privesc posibilitățile de modificare a sistemului, crearea de opțiuni suplimentare, gestionarea riscurilor și reducerea acestora.

Tabelul de mai jos prezintă în mod clar datele privind strategia utilizată, pentru care este posibil să se judece în mod clar perspectivele sale. Singurul lucru pe care rezultatele unei strangulare lungă pot fi estimate numai în momentul expirării, ceea ce reprezintă o mare problemă pentru comercianții neexperimentați. Ultimele două coloane reflectă modalitățile posibile de aplicare a strategiei, esența căreia este în aplicarea contractelor non-opționale și acțiunilor ordinare.

O variantă interesantă este atunci când contractele de opțiuni și call-ul, localizate "în bani", sunt folosite pentru a forma strategia de strangulare. În practică, acest model costă investitorul mult mai scump, dar nu are un preț zero. Ce înseamnă asta? În cazul în care așteptările participanților pe piață cu privire la mișcările ulterioare ale activului nu este realizat, atunci prețul final realizat de combinații nu ar fi „0“ (la fel ca în cazul „în afara banilor“, utilizarea contractelor de opțiuni), iar parametrul se calculează ca diferență între greva prețurilor pus și apel.

Figura de mai jos prezintă schemele de venituri și cheltuieli care sunt construite luând în considerare aplicarea contractelor de opțiune de 42 de zile de către America Online Inc. În acest tip de strategie, cincizeci de apeluri sunt implicate în 67/8 și alte 60 pe 7. La rândul său, activul suport (cota) este situat aproape în partea centrală la poziția 543/4. Ca și în cazul precedent, curbele rămân în urmă timp de două săptămâni unul de celălalt.

În tabelul de mai sus, toate profiturile și cheltuielile comerciantului sunt vizibile în momentul executării contractelor de opțiuni. Se vede clar că cel mai mic preț al strangulei este egal cu diferența dintre grevele a două opțiuni - punerea și apelul. În cazul nostru, aceasta este de 10 sau 1000 de dolari pentru o mulțime de strategie, fiecare dintre acestea conținând o punere și un apel. În consecință, prețul real al unui comerciant este limitat numai de valoarea în timp a contractelor de opțiuni de plasare și de opțiune de vânzare care se aplică. În acest caz, rezultatele finale ale celor două variante ale tranzacției pot fi comparate prin examinarea parametrilor celor două tabele de mai sus. De fapt, rezultatele finale sunt aproape identice pentru ambele opțiuni.

Comparând cifrele cu metoda anterioară de punere în aplicare a strategiei, care a pus și apel sugrume au fost luate în poziția de „nu sunt bani“, este posibil să se tragă anumite concluzii. Astfel, mărimea plăților pentru un preț temporar să sugrume strategie, constând din opțiuni OTM, mai mică decât în cazul contractelor de opțiuni „în bani“. În practică, un astfel de rezultat nu este posibilă în toate cazurile, iar situația se poate transforma în direcția opusă atunci când sugrume OTM format din opțiuni vor fi mai scumpe decât cele opuse contracte de opțiuni ( „bani“), sub rezerva de a revizui doar prețul temporar.

Dar această situație poate fi caracterizată într-un alt mod, când "zâmbetul volatilității" contribuie la creșterea prețului contractelor opționale "fără bani". În acest caz, situația se va abate de la starea sa obișnuită, ceea ce permite comercianților de arbitraj să obțină un profit bun. Principalul lucru este să rezolvăm problema introducerii pe piață a tipului de piață. În acest stadiu, este posibilă o anumită anomalie, însoțită de unul dintre subspecii "zâmbetului" - o "mișcare de volatilitate".

Toate procesele descrise sunt ușor de explicat din punctul de vedere al logicii. În acest caz, ambele opțiuni au același rezultat final. În cazul în care suma inițială pentru investiții va fi la fel, în cazul „în afara banilor“ contracte au o șansă de a rata fără risc de investiții în valori mobiliare „tverdoprotsentnyh“. În consecință, punerea în aplicare a strategiei de „nu sunt bani“ poate plăti un pic mai mult timp prețul decât în cazul contractelor de achiziție „în bani“. E ușor de explicat. Utilizarea contractelor de opțiuni "fără bani" eliberează resurse financiare și le permite să investească pe alte piețe. Ca urmare, se generează un profit suplimentar.

Avantajul opțiunilor otm peste standardul său este fără îndoială. Acest lucru este evident mai ales atunci când se compară principalii indicatori de performanță. Apariția volatilității ridicate sau manifestarea uneia dintre posibilele anomalii conduce deseori la necesitatea altor combinații. De exemplu, comercianții cu experiență cunosc perfect o caracteristică. Dacă opțiunile create pentru un motiv sau altul fac posibilă formarea unei strategii mai profitabile (în ceea ce privește costurile pentru un preț temporar), atunci este mai bine să luați în considerare acest mod de implementare decât să plătiți în avans. exercitarea achiziționării opțiunilor otm.

Toate riscurile atunci când lucrați cu strangulare lungă sunt întotdeauna limitate de prețul de timp al contractelor de opțiuni pus și de apel. În plus, dacă comerciantul a fost plătit pentru prețul de cumpărare temporară, atunci pierderile sunt excluse. Pentru opțiunile otm, această evoluție este evidentă. Acest lucru se poate observa din calculul riscului maxim:

Riscul maxim al opțiunii "în afara banilor" = contractul cu opțiunea de opțiune pus + opțiunea de subscriere pentru opțiunea de contract.

Dacă se acordă preferință opțiunilor sale ("în bani"), trebuie făcută o modificare - diferența dintre costul executării contractelor de opțiuni și apelul. În acest caz, calculul celui mai mare risc se efectuează conform formulei de mai jos:

Riscul maxim al opțiunii "în bani" = pune + apel - (prețul de lansare al jocului este prețul apelului).

Pentru oricare dintre opțiunile luate în considerare, tastele rapide ar fi unul dintre contractele de opțiune care formează strangula. Condiția principală este păstrarea combinației până la data de expirare a opțiunilor. Situația în cazul executării uneia dintre opțiuni va avea loc în cazul în care piața va reuși să se desprindă de "coridorul" de preț, care este limitat de ambele părți de prețurile de execuție. În cazul în care piața rămâne între aceste limite, atunci ambele opțiuni contracte - put și apel - sunt permise. În acest caz, puteți returna prețul intern prin intermediul activului suport.

Nu uitați de faptul că, în practică, este mai profitabil să se pună în aplicare un contract de opțiune pe piața liberă. Această situație va închide pozițiile și va garanta returnarea majorității capitalului investit. În plus, în fiecare dintre opțiuni sunt posibile diferite sume de cheltuieli pentru comisioane, ceea ce afectează și alegerea alternativelor de ieșire disponibile din poziție.

Calculul punctului de echilibru pentru o strangulare lungă se face luând în considerare opțiunile care au fost implicate în formarea sa. De regulă, există două astfel de puncte - acestea sunt situate în partea de jos și în partea de sus.

Calculul este după cum urmează:

Opțiunea out-of-money (punct de rentabilitate ridicat) = riscul maxim al opțiunii "out of money" + prețul de executare al apelului.

Opțiunea "fără bani" (punct de rentabilitate mai mic) = prețul de execuție pus - riscul maxim al opțiunii "fără bani".