Dacă "simplificați" venitul obiectului, nu țineți cont de cheltuielile, inclusiv cele materiale. Prin urmare, recomandările noastre vă pot fi utile dacă decideți să schimbați obiectul impozitării. Cuvântul "materiale" este cel mai adesea asociat cu producția, dar asemenea valori sunt chiar printre cei care nu creează nimic. De exemplu, hârtia pentru imprimante sau mobilierul de birou sunt aceleași materiale. În orice caz, ele sunt astfel din punctul de vedere al contabilității fiscale în cadrul sistemului simplificat de impozitare. La urma urmei, materialele sunt valori care nu sunt mărfuri sau active fixe. Aceasta nu este destinată vânzării, nu există mai mult de 40 000 de ruble. sau nu mai mult de un an. Lista costurilor materiale este prezentată la articolul 254 alineatul (1) din Codul fiscal. În acest articol vom vorbi despre așa-numitele materiale economice generale - cele care însoțesc mijloacele de existență ale oricărei afaceri. Iar pentru a le lua în considerare pot fi necesare documente elaborate independent.

Ordinea generală de contabilitate fiscală pentru materialele cu "simplificat"

Cheltuielile materiale sunt indicate în paragraful 5 al paragrafului 1 al articolului 346.16 din Codul Fiscal. Pentru a-și scrie valoarea în Cartea veniturilor și cheltuielilor. este necesar să se îndeplinească trei condiții. Primul trebuie să plătească pentru materiale (subpoziția 1, articolul 2, articolul 346.17 din Codul Fiscal al Federației Ruse). Al doilea este să aveți documente care confirmă cumpărarea. Iar al treilea - achiziționarea de materiale pentru a fi legate de locul de muncă, adică costurile trebuie să fie justificate (paragraful 2 al articolului 346.16 din Codul fiscal și paragraful 1 al articolului 252 din Codul fiscal ....).

În consecință, puteți reflecta costurile din Cartea veniturilor și cheltuielilor după ce ați plătit pentru valori și ați primit documentele. Excepția este proprietatea care nu se amortizează, care se referă și la materiale, dar are o durată lungă de viață. Poate fi amortizat pentru cheltuieli numai după punerea în funcțiune (sub-clauza 3, clauza 1, articolul 254 din Codul Fiscal al Federației Ruse). Acest lucru vom discuta mai jos.

Pentru cei care se îndoiesc și dorește să acopere, vă puteți sfătui următoarele. Eliberați în producție numai acele materiale care vor fi utilizate cu exactitate până la sfârșitul lunii. Apoi, în ultima zi a lunii, resturile de materiale eliberate, dar nefolosite în producție, vor fi zero. În consecință, nu vor exista motive pentru ajustări, chiar dacă ar dori să se facă.

La notă

Nu există norme pentru eliminarea substanțelor chimice de uz casnic și a articolelor de toaletă

Săpun, șervețele și alte articole de uz casnic pentru birou

Fără cumpărarea de bunuri de uz casnic, nici o organizație, nici un om de afaceri nu poate face. Deci, cel mai curat are nevoie de produse chimice pentru uz casnic și saci de gunoi, sala de mese necesită cârpe și bureți pentru spălarea vesela, toți angajații folosesc săpun etc.

Ce documente vor fi necesare pentru ca contabilul să înregistreze în Cartea contabilității veniturilor și cheltuielilor. În primul rând, acestea sunt documentele care confirmă cumpărarea - facturile sau chitanțele. Și, de asemenea, "primarul", care indică plata, - comenzile de plată, cecurile contrapartidei centrale sau încasările pentru comenzile de numerar primite. Pare a fi suficient pentru a elimina cheltuielile în contul fiscal.

Cu toate acestea, dacă dețineți și contabilitate, va trebui să ștergeți documente. Aceasta poate fi o foaie de parcurs în formularul nr. M-11. aprobat prin Rezoluția Comitetului de Stat pentru Statistică al Rusiei din 30.10.97 Nr. 71a. Pe baza acestui document, materialele sunt transferate persoanei care le folosește în munca lor. Nu există cerințe specifice privind periodicitatea umplerii acestui document. Prin urmare, este posibilă întocmirea unei facturi de cerere o dată pe lună separat pentru fiecare persoană care a primit bunuri de uz casnic.

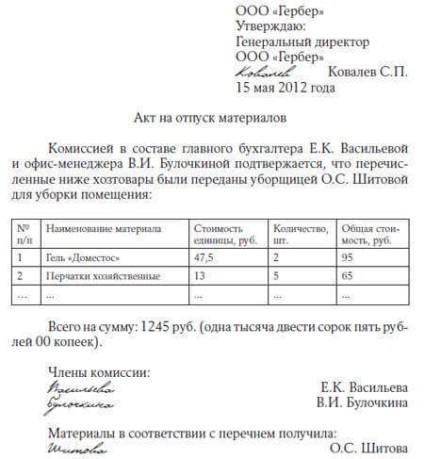

Dacă formularul M-11 nu vă convine, dezvoltați documentul, de exemplu, mai compact, pentru a umple. Principalul lucru este ca numele și cantitatea materialelor să fie indicate în acesta, precum și toate cerințele enumerate la paragraful 2 al articolului 9 din Legea federală nr. 129-FZ din 21 noiembrie 1996. Un exemplu de act de auto-dezvoltare este prezentat în Fig. 1.

Figura 1. Eșantionul certificatului de eliberare a materialelor

La notă

Pachetele pentru cumpărătorii din magazin pot fi fie mărfuri, fie materiale

Acum, în orice magazin, cumpărătorului i se oferă un pachet. Fie gratuit, fie pentru bani. Cum poate magazinul să țină seama de costurile achiziționării pachetelor?

Dacă cumpărătorul o plătește separat, atunci pachetul este de fapt un alt tip de produs. Prin urmare, este necesar să se amortizeze costul cheltuielilor în cazul impozitării simplificate în conformitate cu regulile stabilite pentru bunuri, și anume după vânzarea lor (subsecțiunea 2, clauza 2, clauza 346.17 din Codul Fiscal al Federației Ruse).

Rețineți că un astfel de document nu va fi inutil pentru contabilitatea fiscală pentru un sistem simplificat. La urma urmei, în ciuda faptului că materialele sunt retrase pentru cheltuieli legate de cumpărare și plată, valorile ar trebui mai întâi să fie achiziționate pentru nevoile organizației. Și când vine vorba de bunurile de uz casnic, va fi superfluu să confirmați că au fost cumpărate special pentru firmă și nu pentru nevoile personale ale unuia dintre angajați. Actul privind eliberarea materialelor justifică nevoia de a cumpăra săpun, pudră, hârtie etc.

Ambalaje și saci de celofan

Următorul tip de cheltuieli este ambalarea. Pot fi hârtie, saci speciali, cutii, panglici sau altceva. Ambalajele sunt achiziționate de firme angajate nu numai în producție și comerț, ci și în furnizarea de servicii. Este posibil să se scrie costul materialelor de ambalare? Desigur, da. Acestea sunt menționate, de asemenea, la articolul 254 alineatul (1) paragraful 2 din Codul fiscal. Singura condiție: materialele de ambalare ar trebui să fie utilizate pentru activități economice și nu în alte scopuri, de exemplu, pentru a încheia cadouri angajaților. În plus, nu va fi posibil să se țină seama în costurile materiale de costul ambalajului, dacă acesta este vândut ca marfă, adică este luat pentru o plată separată de la clienți sau clienți. La urma urmei, în acest caz, pachetul ar trebui să fie considerat ca fiind o marfă, probtenny de vânzare. Și pentru el de a scrie de plată și postarea nu este suficient. Bunurile trebuie vândute și numai după aceea, costul acestora poate fi atribuit cheltuielilor pentru USN (subpoziția 2, clauza 2, articolul 346.17 din Codul Fiscal al Federației Ruse).

În ceea ce privește documentele, pe baza cărora costul ambalajului poate fi reflectat în cartea de venituri și cheltuieli. atunci tot ceea ce se spune despre bunurile de uz casnic este relevant aici. În primul rând, aveți nevoie de documente pentru achiziționarea și plata materialelor de ambalare. Nu vor fi inutile cerințele-facturi sau certificatele care confirmă transferul acestora pentru nevoile industriale.

Hârtie, pixuri, creioane și alte articole de papetărie

Papetărie este un tip constant și cel mai frecvent tip de cost. Acestea pot fi luate în considerare simultan în modul "simplificat" pentru două elemente din lista închisă de cheltuieli. În primul rând, articolele de papetărie pot fi considerate ca materiale utilizate pentru nevoile economice (articolul 346.16 subpunctul 5 al articolului 346.16 și articolul 254 punctul 1 subsecțiunea 2 din Codul Fiscal al Federației Ruse). În al doilea rând, pentru a ține cont de papetărie, există un paragraf "independent" 17 din paragraful 1 al articolului 346.16 din Codul fiscal. În același timp, nu există caracteristici specifice pentru scoaterea articolelor de papetărie în paragraful 2 al articolului 346.17 din Codul Fiscal al Federației Ruse. În consecință, indiferent de sub-elementul pe care îl alegeți, regulile sunt aceleași. Cheltuielile sunt înregistrate imediat după înregistrare și plată.

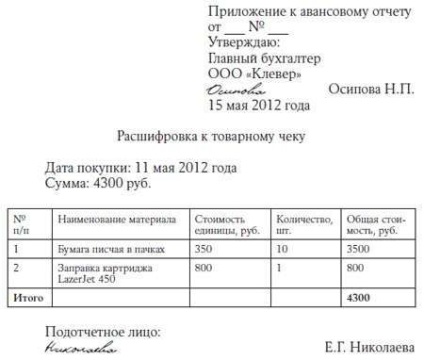

Contabilii au adesea întrebări privind confirmarea documentelor pentru papetărie. Mai ales dacă achiziția este făcută de o persoană responsabilă într-un magazin mic. Și se aplică pentru raportul anticipat doar un control al contrapartidei centrale și o chitanță de vânzare care indică numele "articolelor de papetărie" și valoarea totală.

Esența problemei Cheltuielile pentru papetărie pot fi luate în considerare fie pe baza paragrafului 5 fie a paragrafului 17 al paragrafului 1 al articolului 346.16 din Codul fiscal. Regulile pentru scos din aceasta nu depind.

Figura 2. Exemplu de decodificare la recepția de bunuri

Rețineți că, dacă nu factura de papetărie sau chitanța, dar există o confirmare de primire în numerar a vânzătorului, care listează toate gama de produse achiziționate de la el, descifrare persoana responsabilă este încă mai bine să facă.

Mobilier de birou și echipamente de birou

Mobilier, obiecte de interior, computere ieftine, imprimante, copiatoare, desigur, este dificil să chemi materiale. Cel puțin pentru că servesc pentru o perioadă suficient de lungă. Dar, de asemenea, în structura obiectelor de bază mijloacele nu intră, deoarece costul lor nu depășește 40 000 rbl. (clauza 4 a articolului 346.16 și clauza 1 din articolul 256 din Codul Fiscal al Federației Ruse). Prin urmare, ele se reflectă și în compoziția materialelor și sunt eliminate conform regulilor stabilite de acestea.

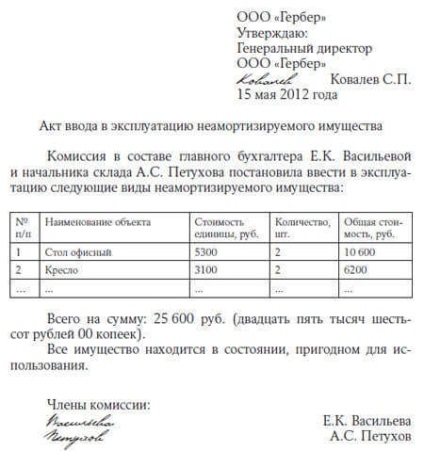

Cu toate acestea, există o nuanță. Deoarece obiectele care nu sunt legate de active fixe numai din cauza costurilor reduse sunt active neamortizabile (cop. 3 alin. 1, art. 254 din Codul fiscal), ele sunt recunoscute numai după punerea în funcțiune. Desigur, ele trebuie de asemenea plătite. Ce alte puncte trebuie să fie luate în considerare la examinarea unor astfel de obiecte? Primul punct: deoarece proprietatea nu este principalul mijloc, trebuie să se reflecte în Cartea veniturilor și cheltuielilor ca materiale - numai în secțiunea 1 a cărții. Și imediat după ce toate condițiile pentru recunoașterea cheltuielilor sunt îndeplinite, și nu la sfârșitul trimestrului.

Memo Pentru a înregistra costul bunurilor ne-amortizabile în costuri, aveți nevoie de un document care să indice punerea în funcțiune a instalației.

Al doilea punct. În cazul sistemului simplificat de impozitare, se iau în considerare numai costurile justificate, și anume cele aferente activităților destinate realizării unui profit. Prin urmare, reflectați în baza de impozitare, să spunem, costul cuptorului cu microunde, care va fi utilizat de angajați în timpul pauzei de prânz, nu va funcționa. Cheltuielile nu vor fi justificate. În cazul în care cuptorul cu microunde este cumpărat pentru o cantină care face profit, atunci nu vor exista probleme cu privire la costuri.

În ceea ce privește documentele, va fi necesar să existe facturi de cumpărare, plăți pentru plată, precum și un document care atestă punerea în funcțiune a proprietății. În acest sens, este necesar să se elaboreze un act adecvat. Și este mai bine să-i dezvolți independent forma, indicând în ea toate cerințele necesare. Sau puteți utiliza opțiunea noastră (Figura 3).

Figura 3. Modelul actului de punere în funcțiune a proprietății ne-amortizabile

Nuanțe care necesită o atenție deosebită

În baza fiscală a sistemului simplificat de impozitare, sunt luate în considerare materialele utilizate pentru nevoile gospodăriilor. Acestea includ bunuri de uz casnic, ambalaje, papetărie și multe altele.

Pentru toate tipurile de materiale este necesar să se întocmească documente care să indice transferul acestora pentru nevoile activităților de producție.

Costul mobilierului, echipamentelor necostisitoare și al altor active care nu sunt amortizabile este recuperat după plata și punerea în funcțiune a obiectelor.

Aveți o întrebare? Experții noștri vă vor ajuta în 24 de ore! Obțineți un răspuns nou