Acasă | Despre noi | feedback-ul

Activitatea companiilor de asigurări, precum și a oricărui subiect al economiei de piață, este legată de primirea veniturilor, realizarea cheltuielilor și are scopul de a obține un profit. În același timp, natura specifică a activității de asigurare determină o procedură specială pentru constituirea și compoziția veniturilor și cheltuielilor asigurătorului.

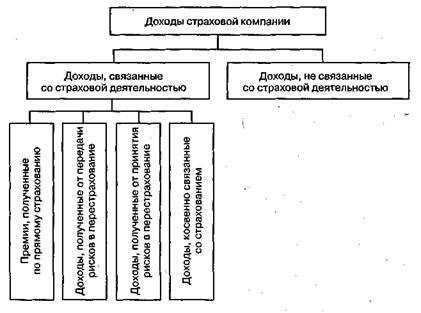

Venitul companiilor de asigurări poate fi clasificat după cum urmează (Figura 5.1).

Sursele primului grup de venituri sunt în principal prime de asigurare primite în cadrul contractelor de asigurare directă primite de asigurător. Aceasta include, de asemenea, suma rezervelor de asigurare,

Fig. 5.1. Clasificarea veniturilor societății de asigurări

expulzat, dar nu este utilizat în perioadele anterioare (de exemplu, măsuri în perioada de raportare, a fost inclusă în rezervele de asigurare-vă cărți de 900 de mii rub, de fapt, a plătit 800 de mii de freca;.... nevypla-chennye 100 mii freca în schimb.. venituri), precum și fondurile provenite din finanțarea specifică primită de la buget pentru acoperirea cheltuielilor pentru gestionarea cazului de către asigurător în cazul asigurării obligatorii.

Sursele de venit sunt al doilea grup comisioane reasigurător, bonusuri și compensații de rearanjare-hovschikom atribuite partea sa din pierderea după punerea în aplicare a riscului de asigurare. Acest grup de venituri este asociat cu participarea societăților de asigurare în reasigurare în rolul unui reasigurător. Am spus deja că, pentru a se asigura solvabilitatea temerilor ladă, luând cu privire la riscul de asigurare în plus față de capacitatea sa financiară, ar trebui să dea excesul de reasigurare. De multe ori, în proporția în care între reasigurătorul și asigurător re-alocarea de responsabilitate este distribuită și plătită de către asigurător prima dintre ele. Și reasigurătorul poate păstra până la 25% din cota reasigurătorului ca comision. Acest lucru se datorează faptului că, în primul rând, reasigurătorul acționează ca un intermediar, oferind bani și reasigurătorului, și în al doilea rând, reasiguratorul care deservesc Dogo hoț de asigurare directă, iar aceste fonduri sunt folosite pentru a acoperi costurile de desfășurare a afacerilor.

Un bonus sau o comisie suplimentară este asociat cu reasigurarea reasigurătorului a unei părți din profitul obținut din riscurile reasigurate. Rentabilitatea mai mare a activității de reasigurare se explică prin faptul că costul reasigurătorilor profesioniști este mult mai mic. Astfel, bonusul este o formă de participare a reasigurătorului la un reasigurător.

În cazul în care evenimentul asigurat a survenit sub riscul reasigurat, asigurătorul direct sau reasigurătorul îl despăgubește pe asigurat pentru pierderi, după care reasigurătorul compensează ponderea pierderilor suferite.

Al treilea grup de venituri este legat de participarea societății de asigurare la reasigurare în rolul reasigurătorului. Sursa de venit este ponderea primelor de asigurare primite pentru riscuri reasigurate (net de comision perestrahovate-lu), iar cantitatea de dobanda obtinut listate pentru asiguratori pentru a rearanja-depozit a primelor asupra riscurilor acceptate în reasigurător de reasigurare. Premiile Depot se formează în momentul contractului

reasigurarea prevede depunerea (cu plata pentru un anumit procent) a reasigurătorului a întregii sau a unei părți a cotei primei reasigurătorului. Dacă, sub riscul transferat la reasigurare, evenimentul asigurat nu a avut loc, după expirarea perioadei de reasigurare, reasigurătorul transferă reasigurătorului suma primelor depuse și dobânzile acumulate pe acestea. Formarea primelor de către reasigurător permite creșterea valorii fondurilor în cifra de afaceri.

Sursele celui de-al patrulea grup de venituri sunt veniturile obținute din investirea rezervelor de asigurare și a fondurilor proprii ale asigurătorului; economii de fonduri primite de la buget pentru a finanța costurile de rulare a unui caz de asigurare obligatorie; înseamnă primite în ordinea regresiei cererilor de daune după despăgubirea asigurătorului către asigurat.

Veniturile care nu sunt legate de asigurări sunt reprezentate de veniturile din leasingul proprietății; din vânzarea de bunuri aparținând societății de asigurări; venituri din activități de non-asigurare permise de lege; din participarea la capital în alte organizații; dividendele primite din valori mobiliare aparținând societății de asigurare, au primit amenzi, penalități, non-defaults etc.

Clasificarea cheltuielilor societății de asigurare este prezentată în Fig. 5.2.

Fig. 5.2. Clasificarea cheltuielilor societății de asigurări

stadiul evenimentelor asigurate, precum și cheltuielile suportate de asigurat în legătură cu evenimentele asigurate, a căror compensare este prevăzută în contractul de asigurare; sumele plătite pentru încetarea anticipată a contractelor; deduceri la rezervele de asigurare.

Al doilea grup de cheltuieli este costurile asociate cu performanța societății de asigurare atunci când se reasigură rolul reasigurătorului. Acest grup de cheltuieli include acțiunile primelor transferate reasigurătorului în contractele de asigurare (fără comisioane către reasigurători); ponderea rezervelor de asigurare care pot fi atribuite cotei de răspundere transferată în reasigurare; dobânda acumulată în depozitul primelor pentru riscurile reasigurate.

Al treilea grup de cheltuieli este legat de performanța reasigurării de către compania de asigurări a rolului reasigurătorului. Acest grup de cheltuieli include rambursarea către reasigurător a primei de risc acceptate de reasigurător în reasigurare; Comisioanele și bonusul sunt plătite reasigurătorului în baza contractului de reasigurare.

Pierderile și pierderile neperformante includ amenzi, penalități, pierderi, cheltuieli de judecată plătite de compania de asigurări etc.

Cele de mai sus ne permit să concluzionăm că societatea de asigurări are două fluxuri de trezorerie. Prima se referă la punerea în aplicare a asiguratorilor că funcția pentru care vor construi-ulterior (oferind o acoperire de asigurare), iar al doilea - cu existență niem ca entități economice a acestora.

Din acest punct de vedere, ele vorbesc despre un cost complet și parțial de producție. Costul total include întreaga listă de cheltuieli, parțial - numai costurile de desfășurare a afacerii. Diferența dintre venituri și cheltuieli din activitățile de asigurare este profitul balanței, în timp ce profitul pe care asigurătorul îl plătește în prețul asigurării sub forma unui standard se numește profitul tarifar. Ca element de preț, profitul tarifar joacă un rol important în reglementarea ofertei și a cererii pentru anumite tipuri de asigurări.

Există o serie de indicatori relativi ce caracterizează eficiența companiilor de asigurare (altfel cunoscut ca stabilitatea de performanță-Mykh a operațiunilor de asigurare), care trebuie să fie luate în considerare (în plus față de mărimea rezervelor-ka hrănite și de asigurare autorizate) potențial de polițe de asigurare, atunci când Bora asigurător de încredere. Indicatorii ce caracterizează veniturile funingine-contabilă și cheltuielile societății de asigurare pentru perioada de tarifare, un raport al fondului de asigurare a stabilității financiare (CSF):

unde ΣД - valoarea venitului pentru perioada tarifară, ruble; Suma PCCP

rezervele de asigurare, ruble; СР - suma cheltuielilor pentru perioada tarifară, ruble.

Un alt indicator care caracterizează activitatea asigurătorilor este gradul de probabilitate a deficitului de fonduri, pentru determinarea căruia se utilizează coeficientul. Konyynina (K):

unde - rata medie a tarifului pentru portofoliul de asigurare; n - numărul obiectelor asigurate.

Cu cât coeficientul lui Konshin este mai mic, cu atât probabilitatea depășirii cheltuielilor cu veniturile este mai mică.

Rentabilitatea activității de asigurare este caracterizată de indicatori de profitabilitate. Nivelul de rentabilitate al societății de asigurare ca întreg sau al tipului său specific este exprimat prin raportul dintre profitul soldului și venitul primit (L):

unde BP - profitul balanței pentru perioada de raportare, ruble; D - venituri

pentru perioada de raportare, frecventa Nivelul de rentabilitate a primelor sau cota de profit pe 1 rub. primele (R2), calculate prin formula

în cazul în care BP este profitul de echilibru al societății de asigurări pentru perioada de raportare, ruble; - valoarea contribuțiilor de asigurare primite în cursul perioadei de raportare, ruble.

Cu alte cuvinte, rata de asigurare este prețul unei unități de servicii de asigurare și este utilizat pentru a determina valoarea primei de asigurare asiguratul, care, la rândul său, este fracțiunea ESTATE împăcării fiecare asigurat la fondul de asigurări. Măsura în care asigurătorul poate calcula această cotă depinde în mare măsură de capacitatea sa de a asigura protecția asigurărilor. Dacă rata de asigurare este subestimată, atunci fondurile fondului de asigurări nu vor fi suficiente pentru efectuarea plăților la evenimentele asigurate prevăzute în contracte. În cazul în care rata de asigurare este prea mare, prețul ridicat de asigurare mustață urechiușe sau sperie asigurații, sau la încheierea contractelor care fac obiectul unor astfel de condiții vor fi diminuate interesele lor economice. Prin urmare, la elaborarea ratelor de asigurare, trebuie luate în considerare în mod necesar următoarele puncte.

2. Tariful de asigurare trebuie, pe de o parte, corespund nivelului de solvabilitate al gamă cât mai largă de potențiali asigurați, iar pe de altă parte - să asigure formarea societății de asigurare toate fondurile necesare și rezervele, precum și pentru a da asigurătorului o oportunitate de a profita.

3. Tariful de asigurare trebuie să țină cont de dinamica ratelor pentru depozitele bancare și împrumuturile; din cauza costului ridicat al potențialului deținătorilor de polițe de asigurare poate fi avantajos să se efectueze auto-asigurare, luând un credit bancar sau acumularea medie TION într-o contribuție de economii.

4. Rata de asigurare ar trebui să fie stabilă pentru o perioadă lungă de timp. Pentru asigurătorul este avantajos prin faptul că oferă asigurare mână-protecție fără a crește costul acesteia, iar pentru asigurătorul oferă o gamă robustă de asigurători și planuri de a face posibilă, disponibilitatea activităților de organizare și de asigurare stabile.

5. Tariful de asigurare ar trebui să fie flexibil în determinarea valorii specifice a primei de asigurare, adică să țină cont de caracteristicile individuale ale obiectelor de asigurare. Acești asigurători ajung prin utilizarea coeficienților de majorare și scădere a tarifului de bază. De exemplu, atunci când depozitele Zdá asigurând de foc asupra ratei de bază este ajustată la acest factor de risc cients legate de clădiri poveste folosind diverse-TION de materiale (lemn, cărămidă, metal) -pentru pereți, dale, acoperire acoperiș.

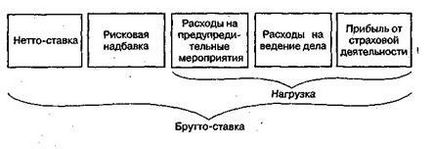

În practica de asigurare, tariful, care este baza primei de asigurare, se numește rata brută. Rata brută constă din două părți: rata netă și sarcina.

Rata netă poate fi de până la 90% din rata brută și constituie sursa de formare a fondurilor de asigurări utilizate pentru plățile către asigurați. În cazul în care, în cadrul contractului, instalația este asigurată împotriva mai multor riscuri, atunci sumele de compensare pentru fiecare dintre aceste riscuri sunt sintetizate. În cazul tipurilor riscante, rata netă a asigurărilor este direct legată de probabilitatea apariției unui eveniment asigurat. Destul de des, valoarea reală a daunelor depășește valoarea teoretică, care a fost stabilită în osciloscoape Tari de asigurare pentru a dezvolta, ceea ce poate duce la insolvabilitate a asigurătorului, astfel încât pariul net pe tipuri riscante de asigurare-TION stabilit taxa suplimentara curajos pentru a acoperi pre-vyshen.

Sarcina este utilizată pentru a finanța activitățile asigurătorului și acoperă costurile sale pentru desfășurarea afacerilor, pentru realizarea măsurilor preventive care reduc probabilitatea de implementare și a amplorii consecințelor evenimentelor asigurate și include, de asemenea, profiturile societății de asigurări. În funcție de tipurile de asigurare, sarcina poate fi de la 9 la 40% din rata brută.

În URSS, a fost aplicat următorul model de rată brută pentru tipurile de asigurări riscante (Figura 5.3).

Fig. 5.3. Structura ratei brute pentru tipurile de asigurări riscante

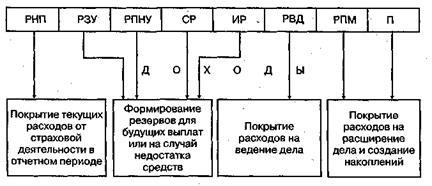

În legătură cu adoptarea Normelor de constituire a rezervelor de asigurare pe tipuri de asigurări, altele decât asigurările de viață, aprobate de Ministerul Finanțelor al Rusiei, modelul ratei brute a dobândit următoarea formă (figura 5.4).

Fig. 5.4. Modelul ratei de asigurare pe tipuri de asigurări, altele decât asigurarea de viață: RNP - parte a tarifului, destinată creării unei prime de rezerve neîncasate; RZU - parte a tarifului, destinată să formeze o rezervă de pierderi revendicate, dar nerezolvate; RPNU - parte a tarifului, concepută pentru a forma o rezervă de pierderi înregistrate, dar nedeclarate; SR - parte a tarifului, destinată să formeze o rezervă de stabilizare; IR - parte a tarifului, destinată formării altor rezerve; RVD - parte a tarifului, destinată să formeze costurile de desfășurare a activității; RPM - parte a tarifului, destinată să formeze costurile măsurilor preventive; P - o parte a tarifului pentru generarea de profituri din activități pur de asigurare

Legătura dintre structura tarifului de asigurare și structura veniturilor și cheltuielilor pentru asigurarea directă poate fi ilustrată prin următoarea schemă (Figura 5.5).

Fig. 5.5. Interrelația tarifului de asigurare cu veniturile și cheltuielile asigurătorului

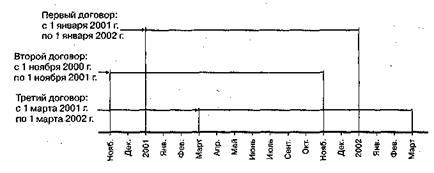

Activități ale societăților de asigurare cu privire la încheierea de contracte de asigurare se efectuează în mod continuu, în timp ce în alocația-contabil enologic și în identificarea rezultatului financiar la întocmirea-SRI de raportare venituri (prime) se referă numai la perioada în care acestea sunt obținute și cheltuieli (pierderi , plățile de asigurare) sunt înregistrate în perioada de raportare în care au apărut. Pentru a diferenția contabilitatea veniturilor utilizate pentru plățile de asigurare între perioadele de raportare aferente, primele de asigurare primite sunt împărțite în câștiguri și neîncasate.

Pentru a ilustra relația dintre primele câștigate și neîncasate, vom da următorul exemplu (Figura 5.6).

Fig. 5.6. Raportul dintre primele câștigate și cele nereținute

Mijloacele primei câștigate sunt utilizate pentru plățile de asigurare în perioada de raportare, prin urmare, în ciuda prezenței părții corespunzătoare în tariful de asigurare, rezervele primei câștigate, ca atare, nu se formează. Crearea unei rezerve de prime nu este obligatorie. Aceste fonduri sunt utilizate pentru plățile de asigurare pe durata contractului, ceea ce depășește perioada de raportare.

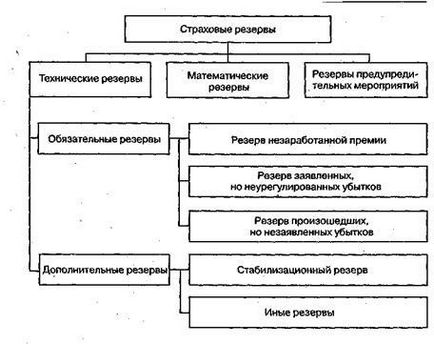

Legea federală „Cu privire la organizarea de afaceri de asigurare în Federația Ros-Sian“, precizând că, în scopul de a efectua TION a primit obligații de asigurare asigurătorii cu privire la termenii și condițiile stabilite prin reglementările relevante, forma primelor de asigurare rezultate necesare pentru asigurarea pre-picioare plăți pentru fiecare tip de asigurare. Care este diferența dintre noțiunile de "fond de asigurare" și "rezerva de asigurare"? Am spus deja că fondul de asigurări este suma primelor de asigurare plătite de asigurat. Precizie: Cuantumul primelor de asigurare plătite de asigurați pe o anumită perioadă. La încheierea contractului, asigurătorul în schimbul plății primelor de asigurare pentru promisiunile asiguratorului de a efectua plăți Stra-hovuyu în cazul în care evenimentul asigurat, în virtutea că rezervele de asigurare sunt fonduri retrase din circuitul agricol pentru viitor, plăți amânate. Mărimea rezervelor de asigurare reflectă mărimea obligațiilor neîndeplinite de asigurător la o anumită dată. Rezervele de asigurare sunt resurse de asigurări speciale negociabile temporar și nu sunt venituri ale asigurătorului. Structura rezervelor constituite de societățile de asigurare este prezentată în Fig. 5.7.

Din cauza diferențelor semnificative în metodele de calcul de asigurare-FOV, tari în modul și condițiile de plată a plăților de prime de asigurare și de asigurare de către asigurători în baza asigurării de viață și de alte tipuri de rezerve de asigurare de asigurare formate din diferite od-Bami.

Fig. 5.7. Compoziția rezervelor constituite de societățile de asigurare