Sarcina fiscală excesivă este pierderea eficienței în producție sau consum asociată introducerii impozitului.

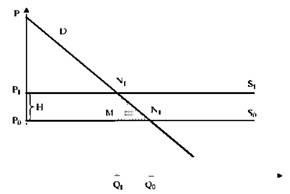

Luați în considerare pierderea eficienței asociate introducerii impozitului pe formarea impozitării specifice pe o piață concurențială cu o ofertă absolut de plastic (Figura 4.10)

Figura 4 10 Poverii fiscale excesive pe o piață concurențială cu o aprovizionare absolut elastică

Introducerea unei taxe speciale H va crește prețul de vânzare de la Ro la P | și va reduce vânzările de la Q0 la Q; în timp ce sarcina plății revine în întregime consumatorului. Înainte de introducerea taxei, eficiența utilizării produselor produse pentru consumator sa caracterizat printr-un excedent de consum - aria DPqN. După introducerea taxei, excedentul de consum va fi redus la zona D P] N | D - consumatorii vor pierde o parte a excedentului egal cu aria cifrei P0NoM | P |. Compania sub formă de pour va obține un venit egal cu suprafața cifrei P0MN, P, pierderile nete pentru societate de la introducerea impozitului vor alcătui apartamentul AMNijNi.

povara fiscală excesivă caracterizează măsura efectul taxei de denaturare. În acest exemplu, presupunând că propunerea complet elastică, o povară fiscală excesivă, măsurată ploshalyu AMN | Nq, cu atât mai mult, cu atât mai adâncite curba cererii, adică, cu cât elasticitatea cererii. Prin urmare, în special, statul, folosind impozitarea indirectă a bunurilor trebuie, în scopul de a reduce la minimum excesive povara fiscală în scopuri fiscale ales, păduchele piețe competitive cu perfect elastică

Estimarea sarcinii fiscale excesive ar trebui să ia în considerare excedentul de consum din furnizarea de bunuri publice în detrimentul impozitelor colectate. Dacă acest excedent al consumului depășește pierderea de utilitate pe piața bunurilor private, impozitul impus va fi mai mult o acțiune de stilizare și compensare decât distorsionare asupra economiei

Să analizăm în detaliu manifestarea efectului distorsionant al unei taxe specifice asupra producției unei mărfuri unice

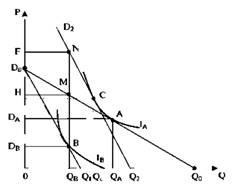

Fig. 4.11. Impactul unei taxe speciale asupra bunăstării consumatorului

Axa orizontală indică valoarea bunurilor impozabile Q. pe care consumatorul le poate cumpăra pentru venitul limitat; Și axa verticală - suma pe care consumatorul o cheltuiește pentru toate celelalte bunuri. DHQo - linia bugetară a consumatorului la un anumit nivel de impozitare a mărfurilor

Q și un anumit nivel al veniturilor consumatorilor. | A - curba de indiferență, indicând alegerea pentru consumator a alegerii dintre bunurile Q și toate celelalte bunuri (costul de bani al acestora)

A - punctul de tangență al curbei de indiferență și linia bugetară D0Qo Ca urmare a QA - cantitatea optimă Q, Da - banii cheltuiți pe toate celelalte bunuri, oferind cel mai complet nevoile uloaletvorenie de consum în cadrul acestui D0DA bugetar - suma de bani cheltuite pentru achiziționarea de bunuri Q în suma QA.

Dacă se impune o taxă suplimentară asupra bunurilor Q, aceasta crește costul bunurilor pentru consumator, linia bugetară se transformă de la DoQo la DoQi

ІV - o curbă de indiferență având un punct de tangență - cu o nouă linie bugetară; respectiv QB și DB - noua cantitate optimă de bunuri Q și bani, pe care consumatorul le poate cheltui pe toate celelalte bunuri D0Db - suma banilor cheltuiți pentru achiziționarea de bunuri Q în suma cu QB cu un nou impozit.

Ca urmare a introducerii impozitului, consumul contribuabilului a scăzut de fapt, să încercăm să determinăm rolul efectului de substituție și al efectului venitului asupra acestei reduceri.

Desenați o linie paralelă D2Q2 bugetul C ^ Qi, astfel încât să aibă un punct de contact (punctul C), 1e curba indiferență. O nouă linie bugetară va arăta ce cantitate Q și alte bunuri de consum ar putea cumpăra, în cazul în care, ca urmare a introducerii taxei suplimentare pentru consumul său nu a scăzut, dar a rămas astfel cu raportul prețurilor ca introducerea de taxe suplimentare (linia bugetară D2Q2 DuQi paralel) . Qc - cantitatea de bunuri Q, pe care consumatorul ar putea să cumpere de la noul yeni raport. dacă ar fi făcut pentru o scădere a puterii de cumpărare ca urmare a introducerii taxei (. sunt furnizate pentru a transfera la noua linie bugetară DjQi, în cazul în care el ar putea cumpăra toetry în doetizhimoy combinație pe curba indiferență inițială Іd) Apoi QAQc - această reducere a achizițiilor de bunuri Q din cauza real schimbarea yeni raport atunci când se administrează impozit menținând nivelul anterior de consum (înainte de administrare fiscală). QAQc - o reducere a achizițiilor de bunuri Q datorită acțiunii efectului de substituție, care se datorează preferința crescută la alte bunuri, care, cu o creștere a prețurilor de oțel Q costa relativ desheale decât înainte. Apoi QbQc - este rezultatul reducerii consumului de bunuri Q din cauza unei reduceri a puterii consumatorului de creștere reală de cumpărare a prețurilor de bunuri Q pentru o taxă

Tranziția de la linia bugetară pe DoQo D2Q2 ar însemna compensarea efectivă pentru creșterea prețului bunurilor de consum Q. Absența acestei compensații, reduce consumul de bunuri Q c Q (_ la Q în., Și este rezultatul efectului de venit, și anume reducerea de consum a puterii de cumpărare ca urmare a creșterii prețului prețurile.

Dacă continuați linia QBB până la intersecția cu linia bugetară DnQ0, vom obține punctul M. Linia MN perpendicular pe axa verticală la introducerea taxei pe achizițiile de bunuri Q la nivel QB pentru toate celelalte trchtnpos mărfuri OH bani, după care impune o taxă - ODB. Prin urmare, DBH reprezintă o pierdere a veniturilor egală cu plata impozitului.

Dacă continuați linia QBB înainte de a trece linia bugetară D2Q2. obținem punctul N Linia NF este perpendiculară pe axa verticală. În continuare OF - nivelul costurilor pentru achiziționarea altor bunuri, cu condiția ca bunurile Q să fie achiziționate în valoare de QB, iar consumatorul să fie compensat pentru pierderea venitului din introducerea impozitului. De fapt, consumatorul cheltuie banii DB pentru alte bunuri, DBH - taxa pe care statul o va primi

diferența de venituri D0D2 (DJ intersecția aici D2Qj punct linie bugetară cu o axă verticală), care este necesar pentru a asigura individului nivelul anterior al consumului după introducerea taxei (este egală cu DBF), numit o schimbare de compensare compensează schimbarea este mai mare decât naloі de stat obținute. Diferența dintre ele formează o pierdere de venituri Ala individ și societate - o povară fiscală excesivă Astfel, putem clarifica acum conceptul de pierdere netă - (. A se vedea figura 4 10) sarcina fiscală excesivă inițial în exces timp de impozitare reducerea decompensate egal în excedent de consum, ca urmare a trecerii curbei de alimentare (costuri marginale), în sus, ca urmare a introducerii de încărcare și formarea unui nou punct de echilibru pentru aceeași curbă a cererii - deplasarea poziției N0 punctului de echilibru la N |.

Să presupunem că un stat care a acumulat venituri fiscale la buget, să le utilizeze pentru a ajuta oamenii din diferite servicii, de exemplu, pe baza organizarea producției a unor cantități suplimentare de bunuri publice, de asemenea, presupune că redistribuirea resurselor financiare, prin introducerea de impozitare suplimentară are loc în condițiile stabilite de echilibru Lindahl în distribuirea resurselor între cele două sectoare ale economiei - piață și a publicului.

Apoi utilitatea marginală a taxei suplimentare plătite de consumatori, egală cu aria cifrei P0NN | P |, este egală cu utilitatea marginală a serviciilor suplimentare prestate populației.

În consecință, în acest caz, statul a compensat efectiv contribuabililor o pierdere de avere egală cu valoarea impozitului plătit, însă această ipoteză nu poate fi respectată. Se pune întrebarea dacă în acest caz contribuabilul are pierderi nete de bunăstare și, dacă da, care este mărimea lor? Există încă o întrebare. Mai sus, la începutul acestei secțiuni, sa constatat că valoarea pierderilor nete ale consumatorilor care rezultă din introducerea impozitului este egală cu pierderea totală a excedentului de consum. Este magnitudinea acestor pierderi complet detașabilă sau nu? Care este valoarea maximă posibilă a pierderilor care pot fi evitate?

În interpretarea inițială simplificată a sarcinii fiscale excesive, am presupus că curba de aprovizionare a bunurilor impozabile este absolut elastică. În acest caz, după cum știm, povara fiscală este complet transferată cumpărătorului. Cu toate acestea, acest caz este o excepție de practică.

În majoritatea cazurilor, curba ofertei are un indice de elasticitate la un preț mai mare decât zero, dar mai mic decât infinitul. În astfel de cazuri, după cum am aflat deja anterior, povara fiscală este distribuită între vânzător și cumpărător.

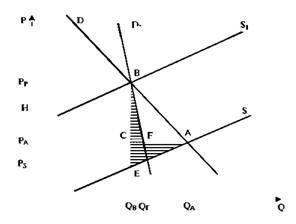

Să luăm acum în considerare mărimea pierderilor nete, luând în considerare aceste circumstanțe specifice. Să vedem cum există o pierdere netă a veniturilor fiscale în acest caz general, când elasticitatea curbelor de cerere și ofertă este mai mare decât zero, dar mai mică decât infinitul

Apoi PGPA este suma majorării prețului materiilor prime pentru cumpărător sau a sarcinii sale fiscale, iar PAP este suma reducerii venitului producătorului de la fiecare unitate a produsului sau a sarcinii fiscale a producătorului:

Sarcina fiscală totală a cumpărătorului, calculată pe baza tuturor bunurilor achiziționate de acesta, va fi aria cifrei PACBPg. Să presupunem că statul compensează contribuabilul pentru pierderea averii ca urmare a plății impozitului datorită faptului că, datorită impozitelor colectate, se vor produce și vor fi scutite populației sub formă de servicii de bunuri publice suplimentare

Figura 4.12 Pierderile nete din impozitare, luând în considerare compensarea parțială de către stat a unei reduceri a veniturilor reale către contribuabili

Apoi, la punctul în bunăstarea cumpărătorului la un prețurile materiilor prime și vіsokih volum mai mic al consumului va fi aproximativ aceeași ca și în punctul inițial de echilibru A, luând în considerare serviciile de utilități reale prelostaalennyh populației de stat. În cazul în care aceste servicii nu vor fi suficient de utilă, adică, în cazul în care o creștere adecvată (o scădere a bogăției în sectorul de piață) a bunăstării în detrimentul sectorului public nu se întâmplă, atunci, de fapt, o pierdere netă de bine, ca urmare a creșterii taxelor va fi chiar mai mare. Aceste pierderi pot fi asociate cu acțiunile eronate și ineficiente ale statului în costurile upraaleniya, excesive, excesive asupra însăși organizarea administrației publice. Aceasta este o pierdere, deoarece acestea depășesc nivelul inevitabil al pierderilor inerente în țările cu cea mai eficientă organizare a administrației publice. poate fi numită o povară fiscală suplimentară

După cum se știe, mișcarea de-a lungul curbei cererii atunci când schimbarea de preț se datorează acțiunii a două efecte: efectul de venit și efectul de substituție presupune că cumpărătorul se află la punctul B după administrarea taxei. Ca parte a sarcinii fiscale este acum transmisă către cumpărător, cumpărătorul va avea, de fapt, mai puțin venituri decât înainte de efectul de venit se reflectă în faptul că prețul de Pd, deoarece cumpărătorul va pierde o parte din venitul lor vsleastvie să-l mute o parte din povara fiscală, se poate cumpăra mai puține bunuri decât înainte de introducerea taxei

Reducerea consumului de bunuri la valorile prețurilor de Pd cu AC la Qf din cauza veniturilor reduse de consum în comparație cu perioada donalogovgm - este efectul de venit. Reducerea consumului de bunuri la valoarea QF la valori QB în tranziția de la Pg la PB preț - este rezultatul efectului de substituție, adică, faptul că cumpărătorul înlocuiește consumul de bunuri, care a devenit mai scumpe din cauza impozitării consumului de bunuri relativ ieftine

Efectul veniturilor, și anume reducerea consumului de bunuri cu o scădere a venitului cumpărătorului din cauza creșterii prețurilor bunurilor impozabile, nu poate fi evitat fără a recurge la compensații prin asistență financiară de stat. Dar finanțarea reducerii bunăstării în detrimentul veniturilor publice nu face necesară introducerea unor taxe suplimentare.

efect de substituție, în principiu, pot fi evitate dacă, de exemplu, pentru a înlocui impozitarea indirectă taxa specifică forfetar, care ustlnoalen ca o sumă fixă pentru toți contribuabilii. Un astfel de impozit nu are un efect negativ asupra selecției mărfurilor, deoarece nu are un efect negativ asupra prețurilor materiilor prime.

Dacă vom evalua pierderea cumpărător net de la impunerea de taxe pe aceste pierderi posibile, care nu pot fi evitate, adică pierderile inevitabile în timpul introducerii impozitului forfetar, aceste pierderi sunt o parte din pierderea surplusului consumatorului Această porțiune este definită în interiorul unui surplus de consum pierdut (de dimensiuni egale este DAVS) curba compensat cererea D | | și egală cu suprafața flBCF, ce caracterizează efectul substituției la trecerea de la yeni pretax echilibru la echilibru yeni, inclusiv taxa.

Pe lângă pierderile cauzate de consumatori ca urmare a introducerii unor pierderi fiscale, producătorii suportă pierderile din partea excedentului producătorului, egal cu dimensiunea DACE. În acest caz, zona DACE, adică sarcina fiscală excesivă a producătorului, va fi mai mică, cu atât mai mică este partea CE a triunghiului. Ea va fi mai mică, cu atât mai curând este situată curba de aprovizionare, adică cu cât elasticitatea este mai mare. Astfel, pierderile totale ale producătorilor și consumatorilor din sarcina fiscală excesivă vor fi mai mici, cu atât elasticitatea curbei cererii compensate este mai mică și cu atât elasticitatea curbei de aprovizionare este mai mare.

Prin urmare, pentru a reduce povara pierderii taxelor chistgh, este recomandabil, în cadrul aceleiași cantități de venituri fiscale de stat pentru a reduce ratele de impozitare relative pentru produsele cu o cerere foarte elastică și de aprovizionare și ratele de impozitare creștere relativ nizkoelastichnym pentru o cerere bunuri nizkoelastichnym și de aprovizionare extrem de elastică