Codul Fiscal definește modul în care trebuie să acționăm părți ale contractului de furnizare (pentru a nu supraîncărca textul, sunt de acord să vorbească numai de vânzarea de bunuri, deși a făcut în cursul concluziilor sunt valabile, de asemenea, pentru furnizarea de servicii, lucrări și vânzarea drepturilor de proprietate), în cazul în care costul de transport va fi majorat .

În astfel de circumstanțe, furnizorul face o ajustare adecvată pentru perioada fiscală în care au fost expediate mărfurile. Această regulă este prevăzută la paragraful 10 al art. 154 din Codul Fiscal și conduce la anumite consecințe fiscale (cu excepția cazului în care, desigur, ajustarea nu este eliminată în cadrul trimestrului). Astfel, cu o creștere a costului transportului după expirarea perioadei fiscale (cu condiția ca declarația inițială să fi fost deja depusă), furnizorul depune o declarație de TVA actualizată. Ceea ce duce la acest lucru este de înțeles: în contul personal contribuabilul are o penurie pentru perioada anterioară. Și dacă da, programul va percepe automat penalități!

Să începem cu un clar

Luați în considerare o situație care (cel mai probabil) nu va provoca dificultăți.

(Pentru a simplifica exemplul, nu sunt luate în considerare alte operațiuni ale furnizorului OOO.)

Dacă schimbarea este convenită (în direcția creșterii) în scopul furnizării, vânzătorul este obligat să plătească TVA în buget.

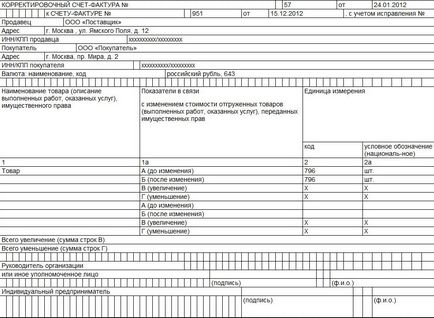

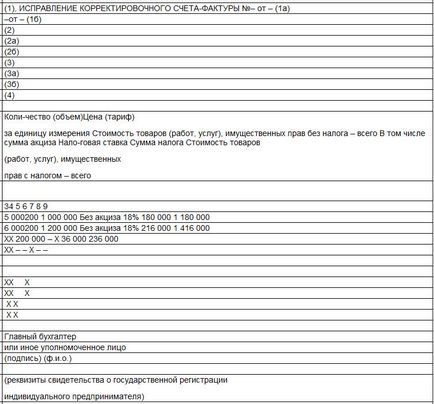

În virtutea paragrafului 3 al art. 168 din Codul Fiscal al furnizorului Federației Ruse SRL este obligat să emită o factură de ajustare (prezentată la pagina 20) în termen de cel mult cinci zile calendaristice de la data întocmirii documentului care confirmă acordul cumpărătorului de a modifica valoarea mărfurilor expediate.

Să spunem câteva cuvinte despre cumpărătorul bunurilor. Factura de facturare LLC "Cumpărătorul" se va înregistra în partea a doua a registrului facturilor primite și facturate utilizate în calcularea TVA. În cartea de achiziții, documentul este stabilit în perioada fiscală în care cumpărătorul are atât o factură de ajustare, cât și un document primar care confirmă modificarea prețului livrării.

După cum vedem, în acest caz organizația a făcut o greșeală - au fost expediate mai multe bunuri. În astfel de circumstanțe, aprecierea amenzilor, în opinia noastră, este absolut corectă.

În condițiile contractului de furnizare a OOO, "Vânzătorul" are dreptul de a crește prețul produselor în cazul în care prețul materiilor prime de bază crește cu mai mult de 25%. În același timp, prețul nu poate fi majorat cu mai mult de 50% din nivelul prețurilor pentru principalele materii prime.

Întrucât transportul de mărfuri și creșterea prețurilor scad pentru o perioadă fiscală, OOO "Vânzătorul" înregistrează pur și simplu o factură de ajustare în cartea sa de vânzare.

Cu toate acestea, motivele pentru ajustare sunt diferite, astfel încât o situație nu poate fi comparată cu o altă situație.

Pentru a nu fi neîntemeiți, dăm un exemplu. Nu vom merge departe, amintiți-vă conversația începută în ediția precedentă a revistei.

Normele de drept civil (articolul 424 din Codul civil) permit posibilitatea modificării prețului după încheierea contractului.

În contabilitatea furnizorului (LLC "Altair") vor fi efectuate următoarele tranzacții:

Trebuie să percepem penalități? Legea federală nr. 8197, 245-FZ nu răspunde la această întrebare, dar experții din cadrul Ministerului Finanțelor (la conferințe, seminarii) dau câteva explicații.

De exemplu, referindu-se la o situație similară (în conformitate cu termenii acordului, care prevede o întârziere de plată, la plata lotului de către o anumită dată, în caz contrar creșterile de prețuri pentru produsul de 5%, deoarece cumpărătorul a întârziat plata, costul mărfurilor în următorii după perioada fiscală transport crește, cumpărătorul pune factura corectivă), E. Vikhlyaeva (consilier al impozitelor indirecte ale Ministerului fiscală și vamală politica tarifară de Finanțe din Rusia) a răspuns la întrebarea contribuabilului cu privire la dacă ar trebui să fie ne prin depunerea "clarificării" pentru a plăti o taxă de penalizare.

Da, este necesar. Cu o creștere a valorii bunurilor, vânzătorul mărește baza de impozitare pentru perioada în care au fost expediate (articolul 154 din articolul 154 din Codul Fiscal al Federației Ruse). Deoarece transferul și ajustarea se referă la diferite perioade fiscale, trebuie să trimiteți o declarație fiscală actualizată și să plătiți TVA pentru această perioadă.

Atunci când se adaugă impozite, trebuie aplicate reguli generale. La alineatul (3) din art. 75 din Codul Fiscal al Federației Ruse enumeră situațiile în care penalitățile nu sunt percepute. Întrucât majorarea de impozit ca urmare a modificării valorii mărfurilor nu se aplică acestora, vânzătorul nu a fost eliberat din plata penalității cu titlu cominatoriu.

În cazul în care arieratele și penalitățile sunt plătite înainte de depunerea declarației specificate (clauza 4, articolul 81 din Codul Fiscal), autoritatea fiscală nu are dreptul să aducă contribuabilul la răspunderea prevăzută la alin. 122 din Codul fiscal.

Regatul Oglinzilor Strânse

La momentul vânzării de bunuri, vânzătorul nu știa la ce preț ar fi plătit, astfel încât toată documentația a fost făcută pe baza prețului inițial. Din același preț au fost considerate obligațiile fiscale ale părților la contract. Cu toate acestea, ulterior, datorită modificării prețului contractului, a fost necesară o ajustare.

Cumpărătorul, la rândul său, este obligat să recupereze o parte din „intrare“ taxa - diferența dintre valoarea TVA calculată pe baza valorii bunurilor înainte și după reducerea prețurilor acestora. Și această procedură (recuperarea TVA) efectuate de către cumpărător, în perioada fiscală, care reprezintă mai devreme de la data primirii facturii, fie „primar“ sau corective (nr. 4, p. 3 al art. 170 din Codul fiscal). Cu alte cuvinte, înainte de ordinea în care cumpărătorul, în cazul de reduceri pentru a face corecții în achizițiile de carte pentru perioada, care a fost înregistrată de o factură înainte de a face orice modificări, și a prezentat o declarație fiscală revizuită eliminată în calitate.

În cazul în care costul transporturilor anterioare este redus, nu este necesară modificarea perioadelor anterioare fie pentru vânzător, fie pentru cumpărător. Prin urmare, nu este necesar să depuneți "actualizări" și să plătiți penalități.

După cum puteți vedea, regulile similare ("nou-făcute") au făcut, evident, o viață mai ușoară pentru părțile la contract: "operațiunea cu discount" ar trebui să se efectueze în timpul perioadei de reducere. și nu de expedierea mărfurilor, atunci când contribuabilul a acționat în conformitate cu cerințele legii și nu a făcut greșeli. În această situație, nu este necesară depunerea declarațiilor fiscale actualizate și plata penalităților.

De ce este considerat în Exemplul 3 și, în esență, aceeași situație legiuitorul nu a fost la fel de „milostiv“? Nu este logic să cheltuiască TVA pentru tranzacțiile donatsenkoy bunuri precum: în special, fără a reveni la perioada de livrare. în cazul în care vânzătorul nu știa (nu știa) prețul mărfurilor, în scopul de a „lega“ ei la momentul plății pentru clienți (în conformitate cu principiul „cu cât mai repede, cu atât mai bine“), iar în perioada fiscală, atunci când mărfurile sunt plătite de către cumpărător (de exemplu, în cazul în care prețul unei mărfi este determinată )?

Nu este de acord cu această decizie, contribuabilul a solicitat instanța de judecată și a găsit sprijin acolo.

Arbitrii au indicat că contribuabilul și contrapartea sa au încheiat un acord suplimentar în care a fost determinat costul final al serviciului, parte integrantă a contractului.

În conformitate cu paragraful 1. 2 al art. 424 din Codul civil al Federației Ruse, executarea contractului se plătește la prețul stabilit prin acordul părților. Schimbarea prețului după încheierea contractului este permisă în cazurile și în condițiile stipulate în contract, prin lege sau în conformitate cu procedura stabilită de lege. Astfel, legea prevede posibilitatea modificării prețului bunurilor după încheierea contractului, inclusiv prin majorarea acestuia.

Codul fiscal nu impune interzicerea facturării pentru costuri suplimentare în cazul unei modificări a costului serviciilor furnizate în conformitate cu termenii contractului încheiat de contribuabil cu contrapartea.

După cum puteți vedea, numărul Legea federală # 8197; 245-FZ a facturilor corective emitente, în anumite situații, nu joacă în mâinile contribuabililor, în timp ce ideea de a clarifica calculele în acest mod, în opinia noastră, este nevoie de anumite acțiuni „astăzi“ în după-amiaza. Cu alte cuvinte, nici vânzătorul (executor) sau cumpărător (client) nu ar trebui să fie returnate la punerea în aplicare a reflectat.

Și toate ar fi așa, dacă nu pentru punctul 10 din art. 154 din Codul fiscal. care a adăugat o muște în unguent ...

Și dacă în perioada de expediere totul este corect reflectat, iar motivul corecției este informația recent primită sau îndeplinirea condițiilor contractului (ca în exemplul 3)? Este meritat să pedepsească contribuabilul?

Apropo, aici poate fi o întrebare. Dacă vorbim despre sancțiunile de TVA (amintiți-vă că amenda este un tip de pedeapsă, o pedeapsă pentru neplată în timp sau o prestație prealabilă a obligațiilor financiare), trebuie remarcat: ele apar în legătură cu termenii contractului. Și dacă este cazul, atunci, încărcându-le, ar trebui să fie incluse în cheltuieli. Dar în funcție de ce normă a Codului Fiscal?

În general, este ceva de gândit ...