Secțiunea trebuie completată dacă există indicatori nonzero conținute în secțiune.

În liniile 010-110 se calculează suma impozabilă care se plătește, care se calculează pe baza tranzacțiilor efectuate în perioada de raportare.

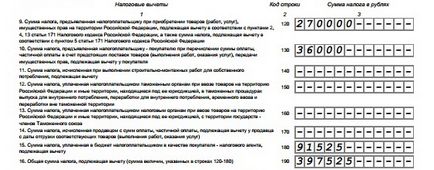

În rândurile 120-190, este necesar să se reflecte sumele deducerilor care reduc valoarea datoriei fiscale.

În liniile 200 și 210, se înregistrează sumele totale de TVA (deducere) la buget, calculate ca diferența dintre suma plătibilă și deducerile.

În liniile 010 - 040 se introduc următoarele operațiuni:

- Neimpozabile sau scutite de impozitare

- Impozabilă la o rată de 0% (și în cazul în care nu există valabilitatea confirmării utilizării sale)

- Nu este recunoscut ca obiect de impozitare, atunci când este vândut la fața locului, care nu este recunoscut de teritoriul Federației Ruse

- Suma plății anticipate (inclusiv plată parțială) primită pentru livrarea viitoare a bunurilor (servicii sau lucrări)

În coloanele 3, 5 ale liniei 050 este necesar să se reflecte baza de impozitare și valoarea impozitului calculat, dacă întreaga întreprindere este realizată ca complex de proprietăți. În acest caz, în conformitate cu art. 158 TC, baza fiscală se ia pe baza valorii contabile a imobilului înmulțită cu factorul de corecție. Atunci când mărfurile sunt vândute sub valoarea contabilă, factorul de corecție este calculat ca raportul dintre prețul de vânzare al acestei proprietăți și valoarea sa contabilă.

În cazul în care punerea în aplicare este mai mare decât valoarea contabilă, factorul de corecție se calculează ca raportul dintre valoarea realizabilă netă, care este redusă cu suma de conturi de primit, ca valoare a titlurilor de valoare (în cazul în care nu dezavantaj lor) la valoarea contabilă a organizației, care este redus cu aceeași valoare a valorilor mobiliare (așa dacă nu există reevaluare) și creanțe.

Coloana 3 a liniei 050 este calculată ca produs al valorii contabile a proprietății cu factorul de corecție, care este determinat în modul descris mai sus.

Pentru a calcula coloana 5 a liniei 050, este necesar să se selecteze din indicatorii din coloana 3 elementele TVA care urmează să fie realizate cu TVA, corectate pentru factorul de corecție. Ie este necesar să se elimine din acești indicatori valorile care caracterizează creanțele, numerarul, valorile mobiliare și investițiile financiare.

În plus, indicatorul bazei de impozitare, care a fost eliminat în acest mod, înmulțit cu rata de 18 \ 118, valoarea obținută este scrisă în coloana 5.

Linia 060 - lucrări de construcție și instalare pentru consum propriu.

În coloanele 3 și 5 din acest rând, este necesar să se reflecte baza fiscală și suma corespunzătoare a impozitului atunci când se realizează lucrările de mai sus. Baza fiscală este determinată în conformitate cu articolul 159 clauza 2 din Codul Fiscal ca fiind suma efectiv suportată de organizație pentru executarea lucrărilor, inclusiv costurile organizației reorganizate reorganizate. La ce, la calcul, nu este considerat un subcontract.

Linia 070 - impozit anticipat

Coloanele 3 și 5 din această linie indică sumele plății anticipate totale sau parțiale pentru livrările viitoare de bunuri (servicii sau lucrări) sau transferul drepturilor de proprietate și a impozitelor calculate pe baza acestor sume.

Linia 070 nu indică sumele plăților anticipate și a altor plăți care au fost primite în cazul livrărilor viitoare de bunuri (servicii sau lucrări) în cazul în care sunt îndeplinite următoarele condiții în timpul implementării:

- Care nu se încadrează în obiectul impozitării, în conformitate cu art. 146 din Codul fiscal, punctul 2.

- Obiectul realizat este scutit de impozitare pe baza art. 149 TC

- Rata de impozitare este de 0%

- Locul de implementare nu va fi teritoriul Federației Ruse

Inclusiv, nu va fi inclusă în baza de plată anticipată, care este primită pentru livrarea de bunuri, în care ciclul de producție al fabricării este mai mare de 6 luni, în timp ce documentele care confirmă acest fapt sunt necesare.

În rândurile 080-100 sunt indicate sumele impozitelor care fac obiectul recuperării. În coloana 5, este necesar să se înregistreze sumele impozitului acceptat anterior pentru deducere și acum sunt supuse recuperării.

Linia 080 indică suma totală care este prezentată pentru restaurare pentru perioada fiscală raportată, iar în liniile 090, 100, două componente separate ale sumei totale.

[important] Rețineți că în linia 080 pot fi afișate alte valori, nu doar valoarea liniilor 080 și 090 [/ important]

Astfel, în linia 080, sumele conținute în anexa 1, coloana 4, secțiunea 3

În plus, linia 080 conține următoarele sumele TVA:

- Care au fost luate pentru a fi deduse de persoana care a transferat la special. Moduri (USN, UTII)

- Cei care au fost acceptați pentru deducerea de către o persoană care este scutită de impozit în conformitate cu art. 145 din Codul Fiscal, paragraful 1, privind activitățile desfășurate după obținerea acestei scutiri

- Care au fost luate pentru deducerea pentru bunuri, drepturi de proprietate, servicii, lucrări. care sunt transferate ca o contribuție la capitalul (sau stocul) autorizat al diferitelor societăți, parteneriate sau în cazul transferului de unități către cooperative

- Care au fost acceptate pentru deducerea bunurilor, drepturilor de proprietate, serviciilor și lucrărilor pe care contribuabilul le-a efectuat în conformitate cu art. 170 din Codul Fiscal, punctul 2, și anume:

- Realizat pe site, nerecunoscut de Federația Rusă

- Neimpozabile sau scutite

- Nu este recunoscută de implementare, conform art. Codul fiscal, punctul 2

Coloanele 3.5 din liniile 105-109 indică valorile ajustărilor la baza de impozitare și valoarea impozitului la cotele de impozitare corespunzătoare, atunci când contribuabilul nu aplică prețurile relevante pentru bunuri (servicii, lucrări), conform art. 105.3 Codul fiscal, punctul 3 în tranzacțiile controlate.

Coloana 5 a liniei 110 arată valoarea totală a impozitului, care se calculează luând în considerare sumele recuperate și se calculează ca suma liniilor 010-080 și 105-109 din coloana 5.

Coloana 3 a liniilor 120-190 specifică sumele taxei pe valoarea adăugată pe care contribuabilul are dreptul să o accepte în perioada fiscală curentă pentru deducerea pentru fiecare dintre motivele prevăzute de lege.

În linia 3 a rubricii 200 se plătește suma totală a impozitului, care este supusă deducerii în perioada fiscală.

În linia 120, sunt afișate sumele impozitelor care urmează să fie deduse:

- Potrivit art. 171, NK, item 1,2,4,7,11,13, bunurile (serviciile, lucrările) enumerate în acestea, imobilizările necorporale, imobilizările achiziționate (încasate) pentru realizarea operațiunilor impozabile

- Producător acceptate (cu excepția celor pentru clienții care sunt agent fiscal), în cazurile specificate element. NC 171, conform revendicării 5, și calculate și valoarea impozitului plătit de către vânzător (cesionar) de avans cu diverse alte taxe, în caz de încetare sau schimbare a termenilor și condițiilor corespunzătoare ale contractului și returnează clienților de către vânzător (cesionar) avansuri

- Calculat din valoarea bunurilor achiziționate (lucrări, servicii), precum și imobilizărilor necorporale și mijloacelor fixe utilizate pentru producerea de bunuri (servicii sau lucrări)

- Atunci când achiziționați echipament pentru montare, precum și lucrări de asamblare (asamblare) a acestui echipament

- Care au fost prezentate contribuabilului pentru bunuri (servicii sau lucrări) că acestea au fost achiziționate pentru realizarea lucrărilor de construcție și instalare și au fost prezentate contribuabilului dacă achiziționează obiectele din capacul neterminat. constructie.

- Acestea au fost aduse de contractori (clienți tehnici sau dezvoltatori) în cazul în care au un capac. construcția de active fixe (sau lichidarea lor) sau executarea demontării (asamblării), dezmembrare (montaj)

- Declarată de vânzător când valoarea bunurilor expediate (servicii, lucrări), cu o scădere a valorii drepturilor de proprietate care au fost deja transferate

- Declarată de cumpărător, dacă a existat o creștere a valorii drepturilor de proprietate transferate anterior, precum și modificări ale valorii bunurilor transferate anterior (servicii, lucrări)

În linia 130, este necesar să se reflecte suma impozitului care a fost prezentată cumpărătorului plății anticipate, supusă deducerii, pentru livrările viitoare de bunuri (servicii, lucrări) sau pentru transferul drepturilor de proprietate.

În linia 140, valoarea impozitului deductibil este indicată și se calculează pe baza costului lucrărilor de construcție și de instalare efectuate pentru consum propriu (reflectat în secțiunea 3 linia 060).

Linia 150 este necesară pentru a reflecta valoarea deductibilă fiscal, care a fost plătită de către contribuabil către autoritățile vamale la importul mărfurilor în Federația Rusă sau alt aparținând teritoriului ei de a fi utilizate pentru consumul casnic sau pentru prelucrarea în scopuri de consum casnic, în cazul admiterii temporare și de perfecționare pasivă care aparțin teritoriului vamal.

În linia 160, suma impozitului care trebuie dedusă se indică la importul mărfurilor pe teritoriul Federației Ruse

Linia 170 specifică suma impozitului care trebuie calculată din suma plătită în avans pentru livrările viitoare de bunuri (servicii, lucrări), transferul drepturilor de proprietate specificate în linia 070 și acceptat pentru deducere de la data expedierii.

În linia 180, este necesar să se reflecte sumele impozitului care trebuie deduse de către cumpărător, în cazul în care contribuabilul îndeplinește rolul agentului fiscal.

În linia 190 se indică suma totală a impozitului, care este supusă deducerii și se calculează ca suma liniilor 120-180

În liniile 200-210, sumele care trebuie plătite (rambursate)

Dacă valoarea liniei 190 este mai mică decât suma din linia 110, linia 200 înregistrează suma impozitului datorat, calculată ca diferența dintre liniile 110 (coloana 5) și 190 (coloana 3).

Dacă suma liniilor 190 este mai mare decât suma din linia 110, linia 210 din coloana 3 trebuie să indice valoarea taxei care trebuie recuperată calculată ca diferența dintre linia 190 (coloana 3) și linia 110 (coloana 5).