Comerțul cu Comisia în FLP este un subiect separat pentru conversație și este legat de recunoașterea antreprenorilor prin venit pe bază de numerar. În acest articol, vom analiza modul în care veniturile din comisioanele FLP sunt considerate unitate și sistem. Ce cred autoritățile și autoritățile fiscale despre acest lucru?

În primul rând, ne amintim. cu acordul comisiei, una dintre părți (agentul comisiei) se angajează, la instrucțiunile celeilalte părți (comitent), să plătească una sau mai multe tranzacții în nume propriu, dar pe cheltuiala comitentului.

Esența relației dintre părțile la contractul de comision este că agentul comisiei vinde bunurile "străine" (deținute de principal), pentru care primește o anumită comisie. Dar, din păcate, întreprinzătorii au avut și continuă să aibă neconcordanțe cu autoritățile de supraveghere în ceea ce privește recunoașterea venitului de către agentul comisiei.

Comerțul Comisiei cu unitatea FLP

În conformitate cu regulile generale ale clauzei 292.1 NKU, venitul unitar FLP este venitul în numerar și / sau în numerar, corporal sau necorporal.

Cu toate acestea, paragrafe. 292.4 NKU specifică. că în cazul prestării de servicii, executarea lucrărilor în contracte de comision, comision. expedierea transportului sau în contractele de agenție, venitul este suma primită de agent (agent).

Pur și simplu a spus, venitul agentului comision (unic întreprinzător) nu este toate veniturile FLP de la vânzarea de bunuri, dar numai suma de comision. care îi aparțineau prin drept, cu acordul comisiei.

Comisionarul a transferat bunurile spre vanzare agentului comisionar (FLP - unitist al Grupului 3, defaulator de TVA). În condițiile contractului de comision, agentul comisionului primește partea din taxă din veniturile provenite din contul său din vânzarea bunurilor. Prețul de vânzare al unei unități de mărfuri este de 12 500 UAH. Taxa comisionului - 10% din prețul de vânzare.

Valoarea remunerației este (10%) 1250 UAH.

Valoarea remunerației este (10%) 1250 UAH.

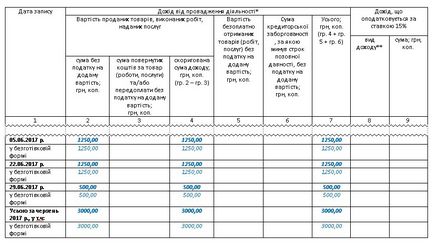

Eșantionul de completare a cărții contului veniturilor și cheltuielilor unitarului în conformitate cu condițiile din exemplul respectiv va fi reflectat în figură.

Publicat în limba originală

Fig. 1. Fragment din cartea completă a contului veniturilor și cheltuielilor uniformei

(conform condițiilor din exemplu)

După cum puteți vedea, în Carte, singura reflectă numai valoarea remunerației. Această sumă va fi ulterior inclusă în Declarația contribuabilului unic și este de la suma taxei pe comision că o singură persoană va calcula o singură taxă.

"Venitul unei persoane fizice - antreprenor al contribuabilului unic este întreaga sumă de fonduri. la primit în baza unui contract de comision în numerar (în numerar sau în altă formă). "

Widget nu în nici o bară laterală

Comerțul Comisiei cu generatoare de sisteme FLP

Faptul este că pentru obiectul FLP-obschesistemschika de impozitare este un venit impozabil net, adică diferența dintre venitul total impozabil (încasările în numerar sau în natură) și cheltuieli documentate asociate activităților economice ale persoanele fizice-antreprenori (n. 177,2 IJC) .

Adică, pentru managerul de sistem al FLP în NKU nu există nicio regulă care ar reglementa în mod clar că venitul impozabil pentru antreprenor este suma comisionului.

Adică, compoziția veniturilor include atât costul bunurilor vândute (lucrări, servicii), cât și comisioanele.

În același timp, costul include suma valorii bunurilor achiziționate (lucrări, servicii) în scopul implementării lor ulterioare în baza unui contract de comision, cu condiția ca acestea să fie documentate. format din motive generale.

Câteva cuvinte ar trebui spuse despre determinarea valorii cheltuielilor. Care este suma pe care trebuie să o considere agentul comisionului ca sumă a prețului de achiziție al bunurilor? La urma urmei, particularitatea acordului de comision este că bunurile dobândite de agentul comisiei în detrimentul angajatului sunt proprietatea comisarului (partea 1, articolul 1018 din Codul civil). În ciuda faptului că agentul comisiei acționează în nume propriu, el nu poate fi considerat proprietar al unei astfel de proprietăți. Adică, pentru agentul comisionului, nu se cunoaște nici suma costului bunurilor, nici în contractul pe care comisionul nu îl conține suma dată.

Prin urmare, considerăm că cheltuielile pentru agentul Comisiei FLP vor fi suma cheltuielilor pe care le transferă directorului după păstrarea comisionului.

Și documentele care confirmă datele suporta cheltuieli - raportul Comisiei și act de serviciile Comisiei de acceptare și de transfer (act de serviciile prestate), care se face fie ca un supliment la raportul comisiei, sau în locul acesteia.

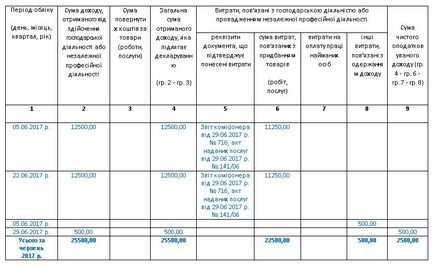

Adică dacă există un acord între agentul comisiei și principal și toate documentele necesare care confirmă mișcarea bunurilor și a banilor prin intermediul "comisarului comisar". FLP recunoaște veniturile sub formă de încasări de bani din vânzarea de bunuri și costuri în valoare, care ulterior se transferă către principal. Diferența care rămâne cu agentul comisionului va fi doar venitul său impozabil.

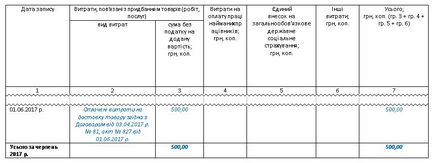

Să luăm datele inițiale ale condiției exemplului și vom reflecta în Figura 2 exemplul de completare a Cărții de Contabilitate a Veniturilor și Cheltuielilor Inginerului General al Sistemului, pornind de la faptul că:

Valoarea remunerației este (10%). 1250 UAH.

Valoarea remunerației este (10%). 1250 UAH.

Fizlița-întreprinzătorii înregistrați ca plătitori de TVA nu includ în costuri și venituri sumele TVA incluse în prețul bunurilor (lucrărilor și serviciilor) achiziționate sau vândute. Prin urmare, în cartea de contabilitate a veniturilor și cheltuielilor unui operator de sistem, sumele sunt indicate fără TVA. Prin urmare, în raportul comisarului, este de asemenea oportun să alocăm sumele TVA astfel încât sumele din Carte și din raport să coincidă.

Publicat în limba originală

Fig. 2. Fragment din cartea completă a contului de venituri și cheltuieli al directorului general

(conform condițiilor din exemplu)

În concluzie, notăm. în practică, nu toți întreprinzătorii sunt familiarizați cu poziția autorităților fiscale și, poate intuitiv, ori ghidați de legile logicii, au reflectat doar cantitatea de comisioane din Carte. Drept urmare, ei au fost amendați de inspectori și au dat în judecată.

Analizând practica judiciară, merită să spunem că atât hotărârile pozitive, cât și cele negative ale instanței în această chestiune sunt cunoscute de FLP.

În consecință, agentul comisionului pentru determinarea obiectului de impozitare ia în considerare fondurile care au ajuns în contul de decontare și au rămas la dispoziția sa.

Să rezumăm. în ciuda existenței unor hotărâri judecătorești pozitive (care sunt puține), nu am fi sfătuit ca generatoarele de sisteme FLP să recunoască venitul ca singura sumă de comision. O opțiune mai sigură este reflectată în Cartea veniturile totale și recunoașterea costurilor, așa cum este reflectată în figura 2. De fapt, dacă este documentat în mod corespunzător pentru a asigura toate etapele activităților Comisiei și reflectarea corectă a veniturilor și a cheltuielilor în Book obschesistemschika POP are de fapt nimic de pierdut, și obiectul de impozitare este tot aceeași sumă de comision.

expert contabil

ziare Interactive Contabilitate