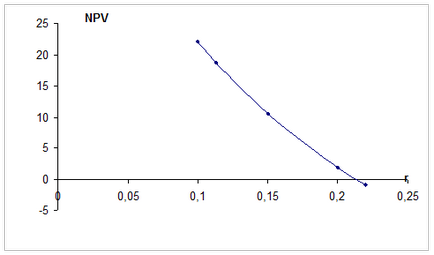

Vom construi un grafic al dependenței VNA de rata de actualizare.

Conform programului, determinăm că IRR = 0.21 sau 21%.

După cum puteți vedea, al doilea proiect are o rată de rentabilitate mai mare.

În condițiile propuse, chiar dacă calculele sunt efectuate ținând seama de inflație, este mai profitabilă decât prima.

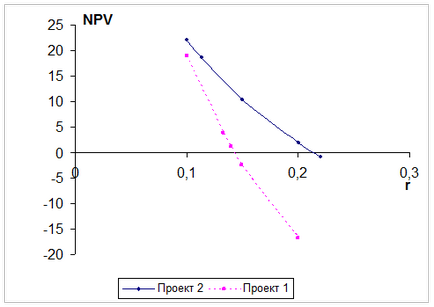

Vom găsi intersecția Fisher - o rată de actualizare la care VPS-urile ambelor proiecte sunt egale. Ie punctul de intersecție al graficelor NPV.

Vom construi ambele grafice NPV într-un singur desen.

În conformitate cu punctul de intersecție al programului Fisher nu poate fi determinată. Ca un al doilea proiect are o rată mai mare internă de rentabilitate, și valorile inițiale ale factorilor de reducere a venitului net are mai mult, se poate presupune că există, la o rată de actualizare mai mică de 10% în aceste condiții Fischer intersecție. Ie Proiectul 2 este întotdeauna mai profitabil decât proiectul 1.

Pe baza rezultatelor calculului, se pot trage următoarele concluzii:

1) ambele proiecte sunt profitabile pentru investiții;

2) la costurile mari de reducere a ratei 2 este mai profitabil decât proiectul 1, deoarece are o IRR mai mare, o perioadă de recuperare mai scurtă;

3) t. Investitorul este interesat de reducerea ținând seama de inflație, atunci ar trebui luate în considerare proiectele cu r = 13,3%. Prin urmare, pentru investiții, trebuie să selectați al doilea proiect.

Efectuați o estimare a activelor și pasivelor întreprinderii și determinați nevoia de finanțare externă pe baza datelor:

Volumul de realizare a perioadei de raportare este de 300 de milioane de ruble.

Partea copleșitoare a stocurilor - materii prime și materiale.

creșterea vânzărilor este de așteptat să fie de 22% (prin creșterea volumului fizic al vânzărilor), o creștere a conturilor de primit prin reducerea cifrei de afaceri 4% din producția de material cu 4%.

În bilanțul prognozat, se stabilește un nivel de rentabilitate de 10% (bazat pe profitul net) de 10% și o rată de plată a dividendelor de 40% din profitul net.

Creșterea vânzărilor nu necesită creșterea activelor imobilizate. Anul viitor, sunt planificate 15 milioane de ruble. costurile de amortizare.

Să găsim volumul de realizare a perioadei de planificare.

OR1 = 300 * 1,22 = 366 milioane de ruble.

Aflăm cifra de afaceri a creanțelor în perioada de raportare.

ObDZ 0 = OP0 / DZ0 = 300/35 = 8,57 rotații

Vom găsi cifra de afaceri a creanțelor în perioada de planificare.

OBD 1 = 8,57 * 1,04 = 8,913 rotații

Găsiți suma conturilor de încasat în perioada de planificare.

ДЗ1 = ОР1 / ОБДЗ 1 = 366 / 8,913 = 41 milioane ruble.

Să găsim consumul material de produse în perioada de raportare.

Me 0 = Zap0 / OP0 = 50/300 = 0,167 ruble. / freca.

Vom găsi consumul material de produse în perioada de planificare.

Me 0 = 0,167 * 0,96 = 0,16 ruble. / freca.

Vom găsi rezervele materiale medii în perioada de planificare.

Zap1 = OR1 * Me 1 = 366 * 0.16 = 58,56 milioane ruble.

pentru că nu este indicat dacă cifra de afaceri a conturilor de plătit, vom considera acest indicator neschimbat. Ie Raportul dintre defectele pe termen scurt și stocurile ar trebui menținut. Vom găsi datorii în perioada de planificare:

KZ0 / Zap0 = KZ1 / Zap1

KZ1 = (KZ0 / Zap0) ZAP1 * = (70/50) * 58.56 = 81.98 freca Mill ..

Să găsim volumul profitului net în perioada de planificare:

Pchist 1 = OR1 * 0,1 = 366 * 0,1 = 36,6 milioane de ruble.

Să găsim volumul dividendelor.

D = 36,6 * 0,4 = 14,64 milioane ruble.

În continuare, câștigurile reținute din perioada de planificare vor fi.

Pnrsp 1 = 36,6 - 14,64 = 21,96 milioane ruble.

Deprecierea este inclusă în costurile de producție.

Angajamente pentru împrumuturi pe termen scurt și amortizare în valoare de 50 de milioane de ruble.

Pentru rambursarea lor, întreprinderea dispune de numerar și profit nedistribuit pentru două perioade:

30 + 5 + 21,96 = 56,96 milioane de ruble.

Există restricții privind fondurile minime care se datorează condițiilor economice. În cazul nostru, aceste restricții se ridică la 10 milioane de ruble.

astfel va exista următoarea distribuție de fonduri în perioada de raportare: în contul CF vor rămâne 10 milioane de ruble. și 20 de milioane de ruble. pentru rambursarea împrumuturilor pe termen scurt.

Puteți determina valoarea activelor curente din perioada de planificare.

Atek 1 = DS1 + DZ1 + Zap1 = 10 + 41 + 58,56 = 109,56 milioane ruble.

Apoi, valoarea activelor în perioada de planificare va fi:

A1 = Atek 1 + Avneob 1 = 109,56 + 120 - 15 = 214,56 milioane ruble.

Lăsați 20 milioane de profituri nedistribuite să plătească obligații pentru împrumuturile pe termen scurt. În perioada de planificare, contul câștigurilor reportate ar trebui să fie:

Pnrsp 1 = 5 + 21,96 - 20 = 6,96 milioane ruble.

Ca urmare a rambursării împrumuturilor pe termen scurt ar trebui să rămână.

50 - 20 - 20 = 10 milioane de ruble.

Să facem bilanțul perioadei planificate.