S-ar părea că calculul rentabilității - este evident întrebarea, dar există o serie de capcane pe care trebuie să știți despre orice investitor. În acest articol, vom începe cu conceptele cheie. Să examinăm diferența dintre veniturile și rentabilitatea, precum și rata de creștere și rata de creștere. Noi afla ce sunt tipurile de returnare și care sunt nuanțele (practic Magic) atunci când contează.

Care este veniturile și profitabilitatea și cum să le citească

Imaginați-vă că avem un cont de investiții în care capitalul nostru pentru o anumită perioadă a crescut de la 100 de mii. Frecați. la 150 mii. freca. acest lucru înseamnă că venitul de 50 mii (150 - 100 = 50). Ie venit - este un fel de valoare absolută, măsurată în ruble.

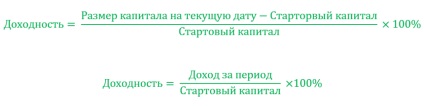

Conceptul de rentabilitate - este o valoare relativă. Imaginați-vă că avem încă un al doilea cont, în cazul în care valoarea capitalului este de 500 de mii. Frecați. și venituri în aceeași perioadă sa ridicat la 100 mii. ruble. În termeni absoluți, în al doilea caz, ne-am câștigat mai mult, dar cu ce cheltuială a arătat o eficiență mai mare și o rentabilitate mai mare? Pentru a înțelege acest lucru avem nevoie de o măsură relativă:

In primul caz vom randament este de 50% (50/100 x 100% = 50%), iar al doilea - 20% (100/50 x 100% = 20%). Ca urmare, aceasta este o măsură relativă a rentabilității, măsurată în% ne-a permis să înțelegem că primul cont este mai eficient. Și dacă vom păstra întreaga sumă ne-ar fi făcut într-un cont unic pentru un total de 300 de mii. (500h50% + 100x50 = 300%), mai degrabă decât de 150 de mii. (100 + 50).

Cum de a calcula randamentul anual

Randament poate fi calculată pentru orice perioadă de timp, dar, în scopul de a compara în mod corespunzător diferitele moduri de investiții între o performanță, a făcut uz de randament anual.

Luați în considerare din nou exemplul 2. În primul caz, contul nostru de investiții a lucrat 1,5 ani și în această perioadă a adus randamentul de 50%. În al doilea caz, avem randamentul de 10%, timp de 2 luni. Ce o sarcină prin eficiente?

Pentru a face acest lucru, trebuie să traducă randamentul în ambele cazuri, în anual prin formula:

În primul caz avem randamentul anual este egal cu 33,3% (50% / 547,5 x 365), iar al doilea randament anual este de 58,9% (10% / 62 x 365).

Cum de a calcula randamentul efectiv

Randamentul efectiv este deja un concept mai complex și este folosit pentru a compara cu fiecare alte opțiuni de investiții complet disparate cu condiții complexe. Rata efectivă de rentabilitate este conceput pentru a lua în considerare, în plus față de veniturile de bază și toate costurile și veniturile suplimentare din investiții, în primul rând din reinvestirea veniturilor suplimentare.

Luați în considerare exemplul de realizare 3 a depozitului:

În primul caz, noi oferim o rată de 10% pe an, dar cu o capitalizare lunară de interes (de exemplu, dobânda va fi creditat în contul în fiecare lună, și au următoarele procente va fi încasat suma depozitului, împreună cu dobânzi, și așa mai departe).

În al doilea caz, noi oferim o rată de 10,4% pe an, dar dobânda va fi plătită la scadență.

Într-un al treilea exemplu de realizare, noi oferim o rată mai mare de 11% pe an, fără capitalizarea, dar avem nevoie pentru a deschide un serviciu de VIP carte de aur, care este în valoare de 1% pe an și este debitată din contul lunar.

Ce opțiune avantajoasă nu este clar la prima vedere. Pentru a calcula randamentul efectiv, avem nevoie pentru a face un tabel de calcul:

Rezultatul a fost că opțiunea cea mai „nefavorabila“, sa dovedit a fi cele mai profitabile și cele mai atractive din contra, de fapt, da randamentul cel mai scăzut. Puteți descărca designul mesei și efectua experimente lor.

Acest exemplu ne-a arătat că un astfel de fenomen ca capitalizarea de interes este un factor foarte important pentru profitabilitatea noastră generală. Un alt astfel de complex de apel de interes. Aici vedem că, în doar 12 luni, capitalizarea dobânzii (sau reinvestirea veniturilor) ne-a dat o creștere cu aproape 0,5% pe an (Opțiunea 1). Pe termen mai îndelungat, efectul scări multiple - un pic mai departe vom vedea, chiar și acest efect este numit „minuni de interes compus.“

Același lucru se întâmplă, dar destul de opusul, dacă aveți cheltuieli, măsurate ca% din active (opțiunea 3). În primul rând, ele pot fi insensibil la tine, dar mai lungă perioada de timp, sumele mai substanțiale vom pierde pe aceste taxe „ascunse“.

Formula de calcul complex la suta

Pentru a calcula complexul procente pot utiliza tabele în Excel, ca în exemplul de mai sus, și o formulă specială:

Să aplicăm această formulă pentru Opțiunea 1 (pentru alte opțiuni nu este aplicabilă, este doar pentru calcule în cazul în care există capitalizarea dobânzii). Ca rezultat, obținem:

100000 x (1 + 10% / 12 mo.) 110 12 luni = 471.31 freca. creșterea de capital exact la fel ca și calculul în tabel. Care este cel mai ușor să ia în considerare: în conformitate cu formula sau tabel - vă decideți.

Raportul dintre creșterea și profitabilitatea

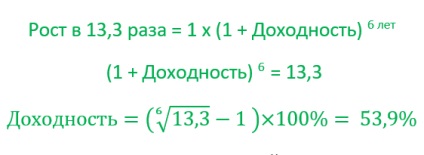

Dar rata anuală de rentabilitate a acestor investiții nu este egal cu 220%. Să calculăm ceea ce ar trebui să fie rata de rentabilitate a capitalului nostru de 6 ani a crescut cu 13,3 ori.

Randamentul obținut 53,9%. Aceasta este, de asemenea, o rată foarte mare de întoarcere, dar după cum vom vedea rata de creștere și a randamentului anual diferite concepte și cifre diferite.

Pentru a găsi un randament nefolosirii unui tabel, și cu ajutorul formulei se poate folosi din nou formula compoundare exemplul de mai sus și pentru a rezolva ecuația:

„Gradul“ se poate folosi formula pentru calcule în Excel. exemplu:

Randamentul în dinamica portofoliului

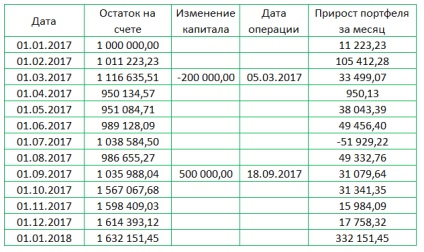

Una dintre cele mai dificile probleme pentru noi investitori - este un calcul de rentabilitate variabilă în dinamica portofoliului de investiții. Imaginați-vă că am la începutul anului a fost un portofoliu de investiții cu un capital de 1 milion. Ruble, au active care permit creșterea în portofoliu în fiecare lună. Dar, la rândul său, vom face periodic modificări portofoliului său: portofoliul este preluat de la o parte din bani, apoi crește cantitatea. Cum putem calcula corect rentabilitatea în acest caz? Pentru a face acest lucru, mai întâi trebuie să creați un tabel cu dinamica portofoliului:

Ca urmare, dacă vom calcula randamentul pe o formulă simplă prin împărțirea cantității de venit pentru perioada 332 151 ruble. un capital inițial de 000 de ruble în 1000. obținem un rezultat incorect. Pentru calcularea corectă avem nevoie pentru a găsi valoarea medie a capitalului investit.

Acest lucru se poate face după cum urmează. Este necesar să se contoriza numărul de zile între fiecare schimbare de capital. Deci, cu 1.1.17 5.3.17 capitalul To inițial a fost de un milion de ruble. Această perioadă a fost de 63 de zile. Apoi 05/03/17 la 09/18/17 capitalul inițial a fost de 800.000 de ruble. această perioadă a fost de 197 de zile. Ultima perioadă de 18/09/17 la 01/01/18 capitalul inițial a fost egală cu 1,3 milioane de ruble. iar această perioadă a fost de 105 zile.

Ca urmare, valoarea medie a capitalului poate fi calculat prin formula:

Apoi, randamentul portofoliu este 33,9% (332 151/978 356 = 33,9%).

nuanțări importante (finantatori magice)

Cele mai frecvente erori noastre se referă la importanța unor cantități mici în calculul rentabilității. Foarte des ne gândim că diferența de 1% sau 2%, cu randament nu înseamnă nimic. Credem că este un penny, etc. Cu toate acestea, se întâmplă că suntem obișnuiți să gândesc numai în termen de un an. Și se multiplică în minte, de exemplu, 100 000 1% vom primi doar 1.000 de ruble. Ne simțim această cifră nu este semnificativă. Dar să încercăm să gândim orizonturi mai lungi.

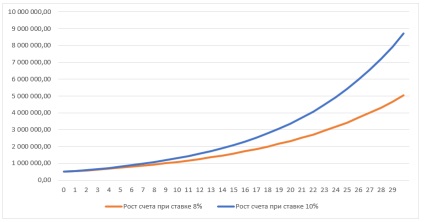

Graficul prezinta cum se va modifica dimensiunea celor două conturi. Un cont - o investiție de 500 de mii de ruble la 8%, iar al doilea cu aceeași sumă, dar sub 10% .. Inițial, diferența pare să fie penny, dar diferența este foarte mare în timp.

Din tabelele estimate arată că pentru anul diferența dintre conturile vor fi doar 10 mii. Frecați. după 5 ani, diferența este deja de 70 590 ruble. 10 ani - 217 408 ruble. 20 de ani - 1,033,271 ruble. și după 30 de ani - 3,693,372 ruble.

Impresionant? Credeți că 2% nu este de ajuns! Când vorbim despre investiții pe termen lung o asemenea magnitudine rezolva mult.

Aceste calcule sunt merită să ne amintim atunci când vă decideți brusc să cumpere un fond mutual sau intră în gestionarea activelor. Este demn de amintit faptul că randamentul fondurilor mutuale și de control nu este garantată, ca societatea de administrare timp de 30 de ani va primi cu 3,6 milioane. Cu o investiție de numai 500 de mii. Frecați. Poate că diferența este în valoare de ea să o dată pentru a lua timp pentru a studia și de a învăța cum să aleagă active de calitate pentru investiții? Dar imaginați-vă ce s-ar întâmpla cu o diferență de 5%?

Doriți să învețe cum să investească cu un randament mai mare decât la depozite? Vino la școala noastră de investiții prudente. Puteți începe prin a vizita gratuit on-line seminarul introductiv.

Câștigătoare investiția!