Toată această situație îmi amintește de un anecdot.

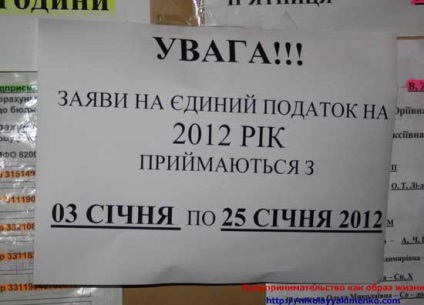

S-a întors literalmente ieri din inspecția fiscală. Sunt gata să împărtășesc informațiile.

Trebuie remarcat faptul că taxa poate refuza să elibereze un certificat de plătitor de impozit unic, în acest caz, în termen de 10 zile, obligația fiscală în scris și motivat să vă notifice refuzul (punctul 299.8 din Codul Fiscal al Ucrainei).

Nu vă grăbiți să efectuați plata anticipată, deoarece conturile de decontare se vor schimba și ele.

Ce altceva se va schimba?

Suma plății, așa cum a fost deja posibil să se ghicească, se schimbă și, bineînțeles, deja ați ghicit nu partea mai mică. În plus, suma de plată va depinde, de asemenea, de grupul în care veți fi clasat.

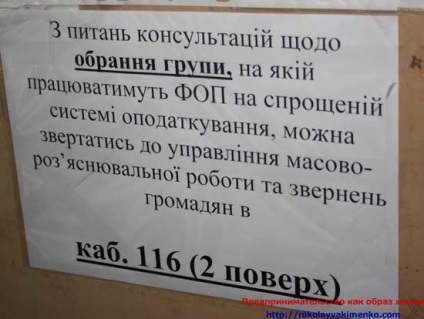

Una dintre cele mai importante schimbări este alocarea contribuabililor unici în patru grupe. Aceste grupuri sunt descrise în clauza 291.4 a articolului 291 din NKU (Codul Fiscal al Ucrainei).

Entitățile comerciale care aplică un sistem simplificat de impozitare, contabilitate și raportare sunt împărțite în următoarele grupuri de contribuabili unici:

1) Primul grup - persoane fizice - antreprenori, nu folosesc munca persoanelor angajate angajate exclusiv de vânzare cu amănuntul de bunuri comerțului locuri pe piețele și / sau angajate în activități economice pentru a furniza servicii de consum și cantitatea de venit care într-un an calendaristic nu depășește 150 000 de grivne ;

2) Al doilea grup - persoane fizice - antreprenori care desfășoară activități economice pentru a oferi servicii, inclusiv, contribuabilii rezidențiale impozit unic și / sau a populației, producția și / sau vânzarea de bunuri, activități în sectorul restaurant, cu condiția ca în calendar an corespund agregatului următoarelor criterii:

- să nu folosească forța de muncă a persoanelor angajate sau numărul de persoane care se află în relații de muncă cu aceștia și, în același timp, să nu depășească 10 persoane;

- valoarea venitului nu depășește 1 000 000 UAH.

3) cel de-al treilea grup - persoane fizice - întreprinzători care într-un an calendaristic corespund tuturor criteriilor următoare:

- să nu folosească munca angajaților sau numărul persoanelor care se află în relații de muncă cu aceștia și în același timp să nu depășească 20 de persoane;

- valoarea veniturilor nu depășește UAH 3.000.000;

4) al patrulea grup - persoane juridice - entități economice de orice formă organizatorică și juridică care, în decursul unui an calendaristic, corespund agregării următoarelor criterii:

- Numărul mediu de salariați nu depășește 50 de persoane, iar suma veniturilor nu depășește UAH 5.000.000.

E distractiv. Rețineți că proprietarul grupului trebuie să aleagă el însuși.

Și acum despre cele de mai sus, dar este mai ușor.

Primul grup de contribuabili unici include indivizii - întreprinzătorii care tranzacționează independent pentru bani în piețe sau persoanele care furnizează populației servicii de gospodărie. Limitarea venitului anual - o sută cincizeci de mii de grivne.

Al doilea grup de contribuabili unici include indivizii - întreprinzători care prestează servicii, inclusiv cei casnici, numai altor persoane sau populație, precum și celor implicați în producția și / sau vânzarea de bunuri. În ceea ce privește bunurile, restricția "numai la alte unități" nu este văzută. Aceasta include antreprenorii angajați în domeniul restaurantului. Membrii celui de-al doilea grup pot angaja muncitori în număr de cel mult 10 persoane la un moment dat. Limita anuală a venitului este de un milion de grivne. În același timp, acest grup nu poate include persoane implicate în servicii de intermediere în domeniul imobiliar.

Al treilea grup de contribuabili de impozit unic include persoane fizice - antreprenori pe o singură taxă, care poate avea angajați în valoare de cel mult 20 de persoane în același timp, iar venitul anual nu depășește trei milioane grivne.

Al patrulea grup. acestea sunt exclusiv entități juridice, nu mă voi ocupa de ele în detaliu.

Plătitorii unici pot să plătească numai conturile în numerar (articolul 291 alineatul 291.6 din Codul fiscal). În special, deoarece webmoney este, prin definiție, o marfă, calculele webmoney sunt interzise.

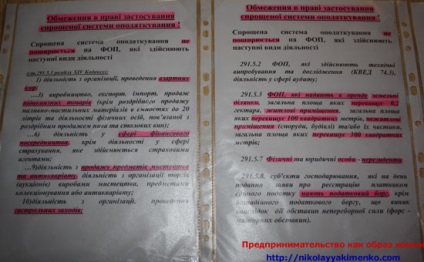

În paragraful 291.5 al articolului 291 din Codul fiscal al Ucrainei, au fost prezentate în mod clar tipurile de activități care nu pot deveni plătitori de impozit unic. Acestea sunt persoane juridice și persoane fizice - antreprenori care desfășoară:

- activități legate de organizarea și desfășurarea jocurilor de noroc;

- schimbul valutar;

- producția, exportul, importul, vânzarea de produse accizabile (cu excepția vânzării cu amănuntul de carburanți și lubrifianți în recipiente de până la 20 de litri și activități ale persoanelor fizice asociate vânzării cu amănuntul de bere și vin de masă);

- extracția, producția, vânzarea de metale prețioase și pietre prețioase, inclusiv formarea organogenică;

- extracția, vânzarea de minerale;

- activități în domeniul intermedierilor financiare, cu excepția activităților în domeniul asigurărilor de către agenții de asigurare astfel cum sunt definite de Legea Ucrainei „Cu privire la asigurări“ (85/96-VR), topografi, comisari și de reglare de urgență astfel cum sunt definite Secțiunea III din prezentul Cod;

- activitate privind managementul întreprinderii;

- activități de furnizare a serviciilor de poștă și de comunicații;

- activități pentru vânzarea de opere de artă și antichități, activități de organizare a licitațiilor (licitații), obiecte de artă, obiecte de colecție sau antichități;

- activitatea de organizare, de desfășurare a spectacolelor de oaspeți;

291.5.3. persoane fizice - antreprenori, chirie parcele de teren, suprafața totală de care depășește 0,2 ha, spații de locuit cu o suprafață totală de peste 100 de metri pătrați, spații non-rezidențiale (clădiri, construcții) și / sau părți ale acestora, a căror suprafață totală depășește 300 pătrat metri;

291.5.4. de asigurare (reasigurare) brokeri, bănci, uniunile de credit, caselor de amanet, companii de leasing, companii de încredere, companii de asigurări, instituții, securitate economii de pensii, fonduri de investiții și companii, alte instituții financiare definite prin lege; registratori de valori mobiliare;

291.5.5. entități economice în capitalul social al căror total de acțiuni deținute de persoanele juridice care nu plătesc impozitul unic este egal sau depășește 25%;

291.5.6. reprezentări, sucursale, sucursale și alte diviziuni separate ale unei persoane juridice care nu este plătitoare a taxei unice;

291.5.7. persoane fizice și juridice - nerezidenți;

291.5.8. entități economice care, la data depunerii unei cereri de înregistrare ca plătitor unic, au o datorie fiscală, alta decât o datorie fiscală incorectă care apare ca urmare a unor circumstanțe de forță majoră.

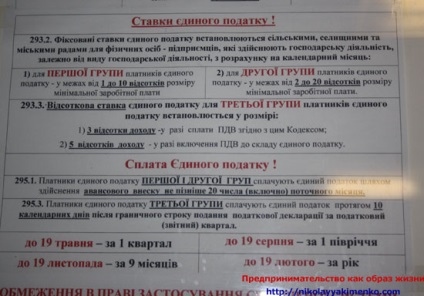

Și acum cel mai interesant, plata unui singur impozit (rata). Nu este greu de ghicit că rata unică de impozitare este în creștere.

În timp ce consiliile locale au folosit pentru a determina cota unică de impozitare de la valoarea până la valoarea în funcție de mărimea decontării, acum sunt stabilite diferite criterii pentru cota unică de impozitare pentru diferitele grupuri de contribuabili unici.

- pentru primul grup de la 1 la 10%;

- pentru al doilea grup de la 2 la 20%.

Rata de impozitare unică pentru al treilea și al patrulea grup de contribuabili unice a determinat ca procent din venituri și este de 3%, în cazul în care plătitorul plătitor de impozit unic este simultan TVA și 5%, în cazul în care plătitorul nu este uniformă plătitor de taxa TVA.

În unele cazuri, se poate aplica o rată unică de impozitare unică (până la 15%), aceste situații fiind descrise la articolul 293 din Codul fiscal al Ucrainei. Este interesant faptul că în textul articolului 293 nu există o referire clară la baza de calcul a acestor 15%, fie din salariul minim, fie din venituri.

Edinschikov al treilea și al patrulea grup, la o rată de 5% a taxei unice ar trebui să fie conștienți de faptul că în cazul în care volumul serviciilor prestate și plătite TVA-ului la o rată mai mare de 300 000 de grivne (293.8-4g puncte și 181.1) în ultimele 12 luni, cu următorul trimestru ar trebui să meargă cu o rată de 3% și plătitorii de evidență a taxei pe valoarea adăugată.

Folosind un casetofon

Articolul 296.10 din articolul 296 din Codul fiscal al Ucrainei prevede că plătitorii impozitului unic al primului, al doilea și al treilea grup nu utilizează registrele tranzacțiilor de decontare.

P.S. La scrierea articolului, diferite surse ale Internetului sunt folosite pentru acces liber.

modificare substanțială „edinschikov treia și a patra grupuri la o rată de 5% a taxei unice ar trebui să fie conștienți de faptul că în cazul în care volumul serviciilor prestate și plătite de plătitori de TVA în valoare de mai mult de 300 000 de grivne (293.8-4g puncte și 181.1) pentru ultimele 12 luni, au trimestrul următor du-te la rata de 3% și de a crea plătitori de taxă pe valoarea adăugată „. - nu trebuie, au dreptul de a merge la o rată de 3%, cu condiția ca înregistrarea platitor de TVA. Este vorba despre unitatea legii, că un astfel de drept este oferit și nu o obligație.

Noi în Kazahstan, totul este mai ușor, dacă există faianță (așa-numitele rude care ocupă funcții înalte, este de dorit să poliția financiară, sau departamentul fiscal) în cazul în care nu, iar acest lucru este principala parte a perioadei de anchetă, activitatea în principal pe one-off de brevet, iar dacă trebuie să faci lucruri cum ar fi poziţia este descrierea tuturor documentelor necesare, să nu mai vorbim de explicația acestuia, ia, oh, cât de mult spațiu pe site-ul și în cap ....