Prețuri futures

La încheierea unui contract futures, participanții convin prețul activului suport cu livrare la un moment dat în viitor. Se numește un preț futures. Este important să subliniem că prețul futures convenit nu este stabilit în contractul futures.

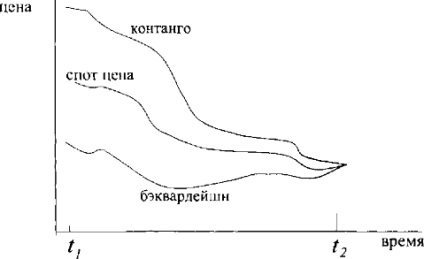

Se fixează numai în contul fiecăruia dintre participanții la tranzacție ca prețul deschiderii poziției. Prețul futures poate fi mai mare sau mai mic decât prețul spot curent al activului suport. Situația în care prețul futures este mai mare decât prețul spot se numește contango (prima la prețul spot). Situația în care prețul futures este mai mic decât prețul spot, se numește backwardation (reducere la prețul spot). Din punct de vedere grafic, ambele cazuri sunt prezentate în Fig. 3.2. Atunci când contractele futures pe mai multe (situația Contango), cu date diferite de expirare a prețului contractului futures pe cel mai apropiat de prețul futures de mai jos contract mai îndepărtată, o astfel de situație se numește Contango normală. Dacă prețul futures al celui mai apropiat contract (situația retroactivă) este mai mare decât prețul futures al unui contract mai îndepărtat, atunci aceasta este o revenire normală.

În Fig. 3.2 arată că, la data expirării contractului, prețul futures este egal cu prețul spot. Acest model pentru contractele futures de livrare trebuie să fie menținut, altfel va exista posibilitatea de a efectua o operațiune de arbitraj. Să explicăm acest lucru cu un exemplu.

contracte futures

În ultima zi de tranzacționare în contracte futures pe cota la un moment dat în timp, prețul futures pe a fost mai mare decât prețul spot (cota prețul spot este de 100 de ruble.) Și sa ridicat la 110 de ruble. Apoi arbitrul vinde un contract futures pentru 110 ruble. În același timp, el ia bani și cumpără o cotă pe piața spot pentru 100 de ruble. În executarea contractului futures, arbitrul livrează cota la contrapartidă. Profitul său este de 10 ruble. mai puțin dobânzile la împrumut. Dacă apare această situație, arbitrii vor vinde în mod activ contracte futures, ceea ce va reduce prețul futures. În același timp, vor începe să cumpere acțiuni pe piața spot, ceea ce va determina creșterea prețului spot. Ca urmare a acțiunilor lor, contractele futures și spoturile se vor converti rapid și vor fi aceleași sau aproape identice. Unele diferențe pot apărea din cauza cheltuielilor de comisie suportate de arbitrii atunci când efectuează tranzacții.

Să presupunem că prețul futures pe ultima zi a contractului de tranzacționare a fost de 90 de ruble. Apoi, arbitrul va cumpăra un contract futures pentru 90 de ruble și va efectua simultan o vânzare în lipsă a acțiunilor pe piața spot pentru 100 de ruble. După ce a primit un activ de bază pe un contract futures, îl va returna creditorului. Profitul său este de 10 ruble. minus suma creditului pentru acțiunile împrumutate. În această situație, un arbitrageurs activ va cumpăra contracte care crește prețul la termen, și vinde activul suport pe piata spot, care va reduce prețul la fața locului. Ca urmare a arbitrajului, prețurile spot și futures converg.

Pentru a distribui regula de unitate atât a prețurilor spot și futures în ultima zi de tratament a contractului și de decontare futures pe bursele au adoptat următoarea regulă: prețul contractului estimat cotat în ultima zi de tranzacționare este egală cu prețul activului suport în ziua de pe piața spot.

- Baza. Pretul livrarii

Diferența dintre prețul spot al activului suport și prețul futures se numește bază. În funcție de faptul dacă prețul futures sau la fața locului inferior, baza poate fi negativ sau pozitiv, în momentul închiderii bazei perioadei de contract este egală cu zero, futures și prețurile la fața locului converg. Pentru contractele futures financiare, baza poate fi de asemenea determinată ca diferența dintre prețul futures și prețul spot. Acest ordin de calcul apare, în scopul de a face baza valorii pozitive, deoarece prețul futures pe de contracte futures financiare sunt la fața locului de multe ori mai mari. Pentru comoditatea fu

contractele negre reprezintă o situație mai tipică de retrogradare. Prin dimensiunea sa, baza nu este nimic mai mult decât prețul livrării activului suport.

Conceptul de "preț de livrare" este unul dintre momentele centrale ale determinării prețului futures. Prețul livrării reprezintă toate costurile asociate cu deținerea activului suport în perioada contractului și profitul pierdut. Acesta include următoarele elemente:

a) cheltuielile pentru depozitarea și asigurarea activului;

b) dobânda pe care investitorul o va primi pentru suma cheltuită pentru achiziționarea activului suport; interesul pe care investitorul îl plătește pentru împrumut. În conformitate cu conceptul de "preț de livrare", prețul futures este egal cu următorul raport:

costurile de stocare a prețurilor futures

= + procent + (3 gt; 1 \

prețul spot și asigurarea '' ''

Dacă această egalitate este încălcată, este posibilă efectuarea unei operațiuni de arbitraj. În cazul în care

/ ^ 5 + / *. (3.2)

unde 1k reprezintă dobânda pentru împrumut;

? - prețul spot al activului suport;

I - cheltuieli de depozitare și asigurare; atunci arbitrul:

a) vinde contractul;

b) va împrumuta fonduri la un procent de 1k, va cumpăra un activ de bază pe ele,

va plăti suma pentru depozitarea și asigurarea bunului și îl va păstra până la livrare,

c) la expirarea contractului, va livra bunul și va primi un profit de [t7 - (5 + / A + 2)]. În cazul valorilor mobiliare, valoarea

Z este egal cu zero, iar inegalitatea (3.2) ia forma:

/ 7gt; 5 + / 4.

În cazul în care

<5 + /, - / *

?

unde 1d - dobânda la depozit, atunci arbitrul:

a) va cumpăra un contract;

b) va lua activul la un procent de Ik;

c) vindeți activul și plasați suma primită la un procent de 1d;

d) la expirarea contractului, să primească dobândă la depozit, să plătească pentru bunul în baza contractului, să îl returneze cu dobândă la creditor. Profitul său este suma (5 +1 (> - 1k - E).

După cum reiese din formula (3.1), prețul de livrare este egal cu diferența dintre prețul futures și prețul spot și nu este altceva decât o bază.

Diferența dintre cele două prețuri futures pentru diferite luni de livrare este denumită o rată de răspândire. Este egal cu:

răspândirea - E2 -.

unde ^ este prețul futures al contractului cu o dată de expirare mai scurtă;

^ - prețul futures al contractului cu o dată de expirare mai îndepărtată.

Diferența dintre cele două prețuri futures nu este nimic mai mult decât prețul livrării. Dacă prețul de livrare este pozitiv (T2 gt / / ^), atunci aceasta este situația contango dacă prețul de livrare este negativ (/ 72lt; ^) 1 - situația de retrogradare. Când cantitatea

răspândirea este mai mică sau depășește prețul de expediere, devine posibilă efectuarea operațiunii de arbitraj.

Unul dintre tipurile de strategii futures este așa-numita bază comercială. Aceasta implică cumpărarea (vânzarea) unui contract futures cu vânzarea (cumpărarea) simultană a activului suport. Un investitor cumpără o bază dacă cumpără un contract futures și vinde activul suport. Vânzarea bazei prevede acțiuni opuse. În primul caz, investitorul speră să extindă valoarea bazei, în al doilea - la îngustarea sa2. Creșterea valorii bazei poate să apară din cauza creșterii prețului futures și / sau a prețului activului. Reducerea valorii bazei este posibilă datorită unei scăderi a prețului contractelor futures și / sau a unei creșteri a prețului activului. Investitorul folosește strategia dată când valoarea bazei nu este egală cu prețul livrării.