Dezvoltarea afacerilor este întotdeauna legată de utilizarea inovațiilor. În mediul competitiv de astăzi, inovația joacă un rol-cheie în promovarea companiilor. Una dintre formele de stimulare și susținere a inovării este o politică fiscală specială a statului. Vom vorbi despre beneficiile din acest domeniu.

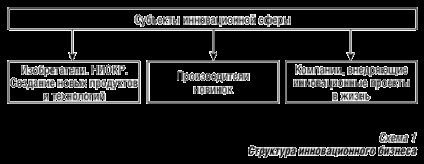

Subiectele domeniului inovării

Sectorul de afaceri inovator unește diferite sfere, inclusiv activități științifice, tehnologice, organizaționale, financiare și comerciale. Structura sa este prezentată pe schema 1. Inovatoare în prezent este posibil să se numească companii de inginerie și proiectare, rezidenți în zone economice speciale, participanți ai Centrului de inovare "Skolkovo", organizarea sferei tehnologiilor informaționale.

Preferințe fiscale pentru companiile inovatoare

Întreprinderile din sfera inovării se află în contul special al statului. Legislația privind impozitele și taxele existente astăzi conține un număr mare de instrumente care vizează sprijinirea inovației și a activității întreprinderilor în acest domeniu.

Impozite pe venit

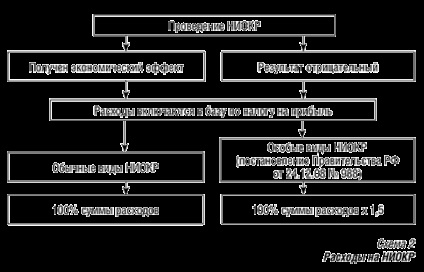

Cheltuieli pentru cercetare și dezvoltare Inovațiile se caracterizează prin schimbarea rapidă a ideilor, actualizarea frecventă a resurselor și a echipamentelor. Prin urmare, cercetarea și inovarea sunt întotdeauna plăți la scară largă, investiții, investiții, care formează cheltuielile pentru cercetare și dezvoltare (C & D).

Pentru companiile inovatoare, este deosebit de important ca cheltuielile pentru C & D, indiferent de rezultatul acestora, să fie pe deplin permise să fie luate în considerare ca cheltuieli care reduc profitul impozabil.

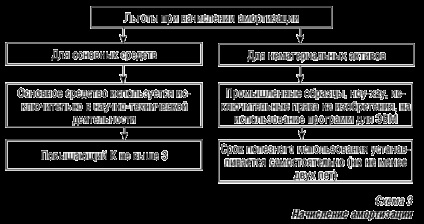

Politica de amortizare. Una dintre măsurile de stimulare se referă la acumularea amortizării în contabilitatea fiscală. Ca urmare a utilizării acestor beneficii, întreprinderea va putea transfera valoarea activului fix la cheltuieli de trei ori mai rapid. Și dacă amortizează o serie de active "necorporale" "inovatoare", nu vă concentrați pe durata contractelor, ceea ce va permite ca și ANM pentru contracte pe zece ani să fie incluse în cheltuieli în termen de 25 de luni.

Credit fiscal pentru investiții

Printre mecanismele generale de stimulare a inovării se poate distinge un credit fiscal pentru investiții. Este un beneficiu sub forma unei modificări a perioadei de plată a impozitelor. În acest caz, organizația are dreptul să-și transfere plățile fiscale în întregime într-o anumită perioadă de timp. Valoarea datoriei privind impozitul amânat este, prin urmare, valoarea creditului pentru impozitul pe investiții.

Un credit fiscal pentru investiții poate fi acordat pentru impozitul pe profit, precum și pentru impozitele regionale și locale. Perioada de posibila amanare este de la unu la cinci ani.

Dreptul de a aplica un credit pentru impozitul pe investiții este alocat societăților inovatoare dacă:

Algoritmul de utilizare a creditului pentru impozitul pe investiții este următorul:

1. Compania încheie un acord cu autoritățile de reglementare cu privire la un credit pentru impozitul pe investiții și stabilește în ea o procedură individuală de reducere a plăților fiscale.

2. După fiecare perioadă de raportare, organizația percepe impozitul, dar în același timp îl transferă într-o sumă redusă, dar nu mai puțin de 50% din suma datorată.

3. Se efectuează o reducere pentru fiecare plată până când valoarea impozitului amânat devine egală cu suma creditului prevăzută în contract.

4. După aceasta, există o rambursare treptată a obligațiilor fiscale și plata dobânzilor pentru tranșele furnizate.

Mărimea unui eventual credit fiscal pentru investiții depinde de baza pentru primirea acestuia (a se vedea tabelul 1).

Baza pentru obținerea creditului fiscal pentru investiții și dimensiunea acestuia

De exemplu, atunci când se efectuează activități de cercetare-dezvoltare sau re-echipamente tehnice, un contribuabil va avea nevoie de:

- să confirme dreptul de a primi un împrumut de investiții;

- confirmarea faptului că achiziția și costul echipamentelor utilizate exclusiv în scopuri inovatoare;

- să prezinte un plan de afaceri pentru proiectul de investiții.

Nuanțe de impozitare a rezidenților din zonele economice speciale

SEZ este o parte a teritoriului pe care operează modul unic de desfășurare a activității economice, care este exprimat în reglementări speciale juridice, administrative, fiscale, vamale.

Pentru companiile de inovare pentru a dezvolta și implementa produse de activitate științifică, precum și pentru a stimula procesul de inovare, sunt concepute SEZ-urile tehnice și inovatoare. În Rusia se află în Zelenograd, Dubna, Sankt Petersburg și Tomsk.

Pentru rezidenții SEZ-urilor inovatoare tehnologice, este posibil să se aloce astfel de privilegii speciale de impozitare cum ar fi:

- concedii fiscale;

- o rată mai mică a impozitului pe venit;

- cote reduse pentru impozitul pe transport și primele de asigurare;

- regimul zonei vamale libere;

- garantează împotriva modificărilor nefavorabile ale legislației.

Să luăm în considerare unele dintre aceste beneficii în detaliu.

Astfel de preferințe, cum ar fi sărbătorile fiscale, sunt în prezent specifice numai întreprinderilor din SEZ-urile tehnice și inovatoare. Esența avantajului este ca rezidenții SEZ-ului numit de la momentul primirii acestui statut pe o perioadă de cinci ani să beneficieze de o scutire parțială sau completă de la plata impozitului pe proprietate, a impozitelor pe teren și a transportului.

Locuitorii SEZ-urilor tehnice și inovatoare pentru vehiculele achiziționate și înregistrate ale companiei sunt scutite de plata taxei de transport.

Beneficiile impozitelor locale sunt stabilite independent de organele legislative ale fiecărei entități. Locuitorii din aproape toate TVEZ au dreptul să scadă concediu pentru taxa de transport. Condițiile și termenele de concediu fiscal variază în funcție de subiectul Federației Ruse (a se vedea tabelul 2). Dreptul la prestație este confirmat printr-un extras din registrul rezidenților unei zone economice speciale eliberat de organul special de gestionare a zonei economice.

Beneficiile taxei de transport în subiectele Federației Ruse

vacanțe fiscale pentru impozitul pe teren sunt posibile în cazul în care un rezident al tehnologiei inovatoare ZES este o persoană juridică, înregistrată în modul stabilit, se aplică sistemul comun de impozitare și este inclusă în registrul unic al rezidenților. În acest teren trebuie să fie situate pe teritoriul SEZ, aparțin unui rezident al dreptului de proprietate sau dreptul de utilizare perpetuu, dar, de asemenea, utilizate de către companie pentru proiectul de investiții.

Termenul inițial al privilegiului este de cinci ani de la momentul apariției dreptului de proprietate asupra fiecărui parcel de teren (clauza 9 din articolul 395 din Codul Fiscal al Federației Ruse). Cu toate acestea, avantajul poate fi extins prin legile subiectului Federației Ruse.

În termen de zece ani de la data înregistrării activului fix, valoarea sa nu este luată în considerare de către rezidentul SEZ tehnic și inovator atunci când se calculează baza fiscală pentru impozitul pe proprietate. Adevărat, numai atunci când sunt îndeplinite o serie de condiții:

- activele fixe sunt create sau dobândite în scopul desfășurării activității în SEZ,

- situat pe teritoriul SEZ;

- sunt utilizate pe acest teritoriu în cadrul acordurilor privind crearea SEZ;

- se află pe soldul rezidentului.

Impozite pe venit

rezidenți venit de activitate tehnologie inovatoare în tehnologie inovatoare SEZ este impozitat la cota redusă a impozitului pe venit, ci doar o parte din impozitul plătit bugetele subiecților RF. În prezent, toate SEZ existente utilizează cea mai mică rată posibilă de impozitare a venitului de 13,5%.

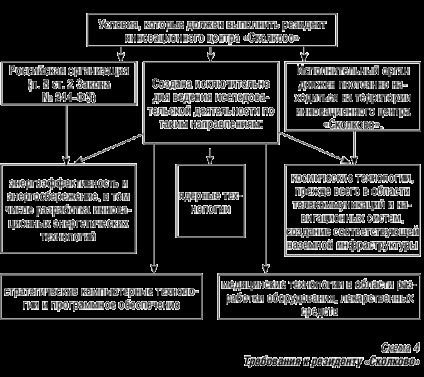

Caracteristicile impozitării rezidenților Centrului de Inovare Skolkovo

În primul rând ar trebui să fie o persoană juridică din Rusia stabilită numai în scopul activităților de cercetare, în conformitate cu prezenta lege № 244-FZ, și să obțină statutul de rezident, în conformitate cu legea (Sec. 8, art. 2 din Legea № 244-FZ). În legea menționată și definiția dată activităților de cercetare - punerea în aplicare a participanților la proiect în studiul, dezvoltarea si comercializarea rezultatelor din zonele identificate în conformitate cu Legea № 244 FZ, precum și alte activități necesare pentru a pune în aplicare cercetarea, dezvoltarea si comercializarea rezultatelor lor. Există cinci astfel de instrucțiuni (clauza 8 din Legea nr. 244-FZ):

- eficiența energetică și economisirea de energie, inclusiv dezvoltarea de tehnologii energetice inovatoare;

- tehnologiile spațiale, în special în domeniul sistemelor de telecomunicații și de navigație (inclusiv crearea unei infrastructuri terestre adecvate);

- tehnologii medicale în domeniul dezvoltării de echipamente, medicamente;

- tehnologii informatice strategice și software.

Cu prezența simultană a tuturor condițiilor enumerate, organizația are dreptul să primească statutul de participant al proiectului care este preluat din momentul includerii organizației în registrul participanților și funcționează în decurs de zece ani.

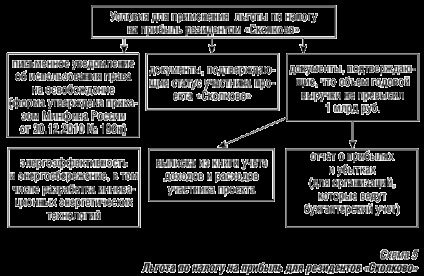

Impozite pe venit

În timp ce veniturile anuale nu vor depăși 1 miliard de ruble. companiile care operează în Centrul de Inovare Skolkovo pot fi scutite de obligațiile plătitorului impozitului pe profit în calcularea și plata impozitului. Un astfel de privilegiu permite locuitorilor:

- nu calculați și nu plătiți impozitul pe venit (subsecțiunea 1, clauza 1, clauzele 23, 286 și 287 din Codul Fiscal al Federației Ruse);

- nu ține evidența fiscală în conformitate cu art. 313 din Codul fiscal al Federației Ruse (articolul 23 din clauza 1 din articolul 23 din Codul Fiscal al Federației Ruse).

Privilegiul este pierdut. Rata zero

nu sunt furnizate

Privilegii asupra impozitului pe proprietate

Pe lângă TVA și impozitul pe profit, Skolkovo este automat scutit de impozitul pe proprietate (articolul 381 alineatul (20) din Codul fiscal). Mai mult, nu este obligată să raporteze aplicarea unei astfel de dispoziții organismelor de control. Privilegiul este pierdut fie după ce a pierdut statutul de participant la Centrul de Inovare Skolkovo, fie de la începutul anului, în care profitul total pentru întreaga perioadă a existenței sale va ajunge la 300 de milioane de ruble.

ATENȚIE!

De la folosirea tuturor avantajelor pe care le puteți refuza, dar acestea nu sunt furnizate din nou.

Beneficiile aferente plății primelor de asigurare la fondurile de stat extrabugetare

Cine poate solicita un tarif de asigurare redus

Caracteristicile plății primelor de asigurare de către companiile IT

- să dezvolte și să implementeze programe sau baze de date pentru computere;

- prestarea de servicii și lucrul la dezvoltarea, adaptarea, modificarea programelor informatice și a bazelor de date;

- se angajează în instalarea, testarea și întreținerea programelor de calculator și a bazelor de date.

Dar chiar dacă compania IT îndeplinește cerințele enumerate, să utilizeze tariful redus trebuie să îndeplinească o serie de alte condiții:

- veniturile obținute din activități în domeniul tehnologiei informației ar trebui să reprezinte cel puțin 90% din venitul total al perioadei;

- numărul mediu de angajați ai companiei pentru cele nouă luni ale ultimei perioade ar trebui să fie de cel puțin 30 de persoane.

ATENȚIE! Pentru organizațiile nou create, se ia în considerare numărul mediu de salariați pentru perioada de raportare curentă. Diferența este că numărul mediu de salariați nu include persoanele care lucrează în baza contractelor de drept civil, precum și angajații externi cu fracțiune de normă. Însă numărul mediu de salariați include numărul mediu de salariați plus numărul mediu de lucrători externi cu fracțiune de normă, precum și lucrătorii care au efectuat lucrări în cadrul unor contracte cu caracter civil.

În cazul în care compania IT este lipsită de acreditare de stat sau depășește limitele numărului de angajați sau cota de venit, atunci ea va pierde dreptul la un privilegiu. Mai mult, de la începutul perioadei în care acreditarea de stat este anulată sau există o discrepanță față de oricare dintre criterii.

Nu toate companiile de inginerie sau proiectare au dreptul de a aplica un tarif redus. Organizația care oferă:

- servicii de inginerie și consultanță pentru pregătirea procesului de producție și vânzări;

- servicii de inginerie și consultanță pentru pregătirea construcției și funcționării infrastructurilor industriale, de infrastructură, agricole și de altă natură;

- servicii pre-proiect și de proiect, de exemplu pregătirea studiilor de fezabilitate, dezvoltarea proiectelor și construcțiilor și alte servicii similare.

Compania de inginerie pentru aplicarea unui tarif preferențial trebuie să îndeplinească simultan următoarele condiții:

- obțineți un aviz pozitiv al consiliului de experți privind SEZ-ul inovator;

- veniturile din activitățile societății în domeniul serviciilor de inginerie ar trebui să fie de cel puțin 90% din veniturile totale pentru cele nouă luni ale perioadei anterioare;

- numărul mediu de angajați ai companiei pentru cele nouă luni ale ultimei perioade ar trebui să fie de cel puțin 100 de persoane.

Compania însăși nu este obligată să notifice prezența unui aviz al autorităților de supraveghere. Pentru aceasta va deveni un organism executiv special. Termenul pentru această datorie îi este atribuit în termen de o lună de la data raportării.

Locuitorii din Skolkovo beneficiază de ajutor nu numai în calcularea impozitelor, ci și în plata primelor de asigurare. Acest lucru se datorează necesității de a atrage întreprinderi inovatoare către specialiști calificați cu un înalt grad de salarizare. Tariful pentru companiile din Skolkovo este redus la maximum și este de 14% în UIF. Pentru posibilitatea aplicării sale, este important să se îndeplinească două condiții.

În primul rând, aveți statutul actual al participantului la proiectul Skolkovo. Un tarif redus poate fi aplicat începând cu prima zi a lunii de la data cesiunii sale. Aceasta înseamnă că, devenind rezident chiar și în mijlocul perioadei de facturare, nu va trebui să așteptați noul trimestru sau an al organizației.

Al doilea parametru al utilizării beneficiilor este respectarea limitei de venituri în valoare de 1 miliard și profit de 300 de milioane de ruble. Pentru a verifica respectarea acestui criteriu, se stabilește mai întâi anul în care volumul încasărilor depășește 1 miliard de ruble. Apoi, de la începutul acestei perioade, de la an la an, un rezultat incremental calculează profitul impozabil și, de îndată ce mărimea acestuia ajunge la 300 de milioane de ruble. rezidentul din luna următoare își pierde dreptul la un privilegiu.

Organizarea pe USN

În ceea ce privește contabilitatea, aici întreprinderile din sfera inovării nu au avantaje. Obligația de a menține o evidență completă este atribuită tuturor persoanelor juridice, cu excepția organizațiilor care au trecut la un sistem simplificat de impozitare (Capitolul 26.2 din Codul Fiscal al Federației Ruse).

Este posibil să se realizeze dreptul de alegere, în timp ce volumul anual al veniturilor din vânzări nu va ajunge la 1 miliard de ruble. (clauza 4 a articolului 4 din Legea federală din 21 noiembrie 1996 nr. 129-FZ "Cu privire la contabilitate"). După depășirea limitei, locuitorul Skolkovo pierde capacitatea de a efectua numai înregistrări fiscale.