Impozitul pe proprietate din îmbunătățiri inseparabile ale proprietăților închiriate

îmbunătățiri inseparabilă a proprietății închiriate, contabilul cauzează adesea dificultăți în calcularea și plata impozitului pe proprietate. Luați în considerare, ce să se uite la impozitarea îmbunătățiri permanente de proprietate închiriate, inclusiv în situațiile în care pe baza de proiect este definit ca valoarea cadastrală.

La calcularea impozitului pe proprietate sunt elementele din bilanț ca active imobilizate în conformitate cu normele contabile (Sec. 1, art. 374 din Codul fiscal) înregistrate.

Pentru a exclude greșelile în stabilirea bazei de impozitare pentru impozitul pe proprietate (dar fără a permite plata excesivă a impozitului), contabilul trebuie să califice corect:

- obiect al contractului de închiriere, în care se realizează îmbunătățiri, ca bunuri mobile sau imobile;

- investiția în proprietăți închiriate ca o îmbunătățire separabilă sau inseparabilă.

Plata impozitului pe proprietate din investițiile de capital

Noțiunile de proprietate mobilă și imobiliară sunt prevăzute la articolul 130 din Codul civil. Imobilele (imobiliare) includ terenuri, parcele de subsol și tot ceea ce este strâns legat de pământ, adică obiecte a căror deplasare fără prejudicii disproporționate pentru scopul lor este imposibilă. Inclusiv acestea sunt clădiri, structuri, obiecte de construcție neterminate. Lucrurile care nu au legătură cu bunurile imobile sunt recunoscute drept bunuri mobile.

În acest sens, obiectul imobiliar ar trebui să fie înțeles ca un singur obiect constructiv ca un set al tuturor obiectelor incluse în ingineria și suportul tehnic al clădirii.

În ceea ce privește investițiile capitale în obiectul închiriat, locatarul trebuie să plătească impozitul pe proprietate înainte de transferul către locator sau până când acesta își restituie valoarea.

În legătură cu toate cele de mai sus, se măresc cerințele pentru calificarea corectă a îmbunătățirilor aduse obiectului închiriat. În plus, ambele părți sunt interesate de acest lucru - un chiriaș și un proprietar.

Îmbunătățiri separate și inseparabile

Toate îmbunătățirile în proprietățile închiriate sunt împărțite în separabile și inseparabile. În acest caz, ca și în cazul bunurilor mobile și imobile, legislația fiscală nu definește acești termeni - acestea sunt enumerate în Codul civil. Astfel, în virtutea paragrafului 2 al articolului 623 din Cod, principalul criteriu de distincție de îmbunătățiri separabile și inseparabile este posibilitatea de a separa primul din obiectul de leasing fără a afecta și îmbunătățiri separabile pot fi folosite separat.

îmbunătățiri Fond de comert, în ciuda faptului că acestea sunt luate în considerare pe durata contractului de leasing prin bilanțul locatarului, sunt de fapt proprietatea locatorului (cu excepția cazului în care se prevede altfel prin contractul de închiriere) (Art. 623 din Codul civil).

Costul investițiilor de capital sub forma unor îmbunătățiri inseparabile ale proprietății închiriate făcute de locatar și le-a transferat către locator la sfârșitul perioadei de leasing, venitul locatorul nu este luată în considerare (sub-clauza. 32 alin. 1, art. 251 din Codul fiscal). În acest sens, competențe competente produse în anumite îmbunătățiri instalației închiriate și pentru a permite proprietarului, pentru a evita acumularea riscului de impozitare (în cazul în care îmbunătățirile transmise vor fi calificate de către autoritățile fiscale ca separabile). Prin urmare, este recomandabil să fie de acord în prealabil cu proprietarul o listă de îmbunătățiri permanente, care vor fi ulterior transferate în bilanțul locatorului (cu sau fără compensație pentru cheltuieli ea).

Având în vedere complexitatea contabili auto-calificare făcut un fel pentru a îmbunătăți organizarea într-o instalație de închiriat, precum și ambiguitatea în înțelegerea acestui problemă plătitorilor și autoritățile fiscale, poate fi recomandabil: în caz de litigiu, la cerere, la separabilității contractor documentate sau inseparabilitatea produse sau îmbunătățirile deja produse (de exemplu, sub formă de scris concluzii).

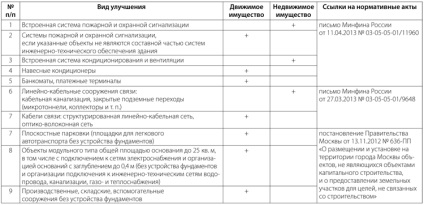

În ceea ce privește calificarea emite de obicei separabile / se referă la îmbunătățiri inseparabile făcute în spații închiriate companiei (birou, depozit, de vânzare cu amănuntul, etc.), situate în clădirea. Tabelul următor listează lucrările comune desfășurate de organizațiile în spațiile închiriate (clădiri). În opinia noastră, bazată pe similitudinea criteriilor stabilite de dreptul civil și diferă de bunuri mobile / imobile și separabile / îmbunătățiri inseparabile (capacitatea de a muta fără a provoca pagube), atunci când se califică îmbunătățirile aduse de către organizația în proprietate închiriată, contabilul poate lua în considerare reglementările, care se ocupă cu delimitarea bunurilor mobile și imobile.

Lista investițiilor de capital realizate cel mai adesea într-un sediu închiriat

Dacă baza fiscală a proprietății închiriate este o valoare cadastrală

Poate că în viitor Ministerul Finanțelor sau Serviciul Fiscal Federal al Rusiei va trimite clarificări oficiale suplimentare privind situațiile de mai sus.

Investițiile de capital în obiectul leasingului: locatarul plătește impozitul pe baza costului mediu anual

În conformitate cu PBU 6/01 "Contabilitatea activelor fixe", investițiile de capital în proprietăți închiriate sunt contabilizate de locatari în active fixe.

Astfel, în virtutea acestui PBU coroborat cu articolul 374 din Codul fiscal până la cedarea investițiilor de capital în proprietate închiriate din activele imobilizate proprietate de închiriere chiriaș, în toate cazurile, supuse impozitului pe baza valorii medii anuale. (Inclusiv atunci când îmbunătățirile aduse de locatar în ceea ce privește întreținerea tehnică a rețelelor și sistemelor care alcătuiesc bunul imobil închiriat, valoarea impozabilă a terenului.)

În ceea ce privește proprietar, în temeiul articolului 378.2 din Codul proprietar-proprietar, în toate cazurile este de a calcula taxa pe valoarea cadastrală a datelor uniforme Cadastrul bunurilor imobile de stat, în cazul în care obiectul este inclus în lista de obiecte de bunuri imobile în conformitate cu articolul 378.2 din Codul fiscal. Și indiferent dacă investițiile de capital sunt înregistrate în bilanțul locatarului către locator sau transferate prin actul de transfer etc. În cazul în care bunul imobil nu este listat, taxa pentru un activ fix se calculează în conformitate cu alineatul 1 al articolului 375 din Codul de carte din valoarea (reziduală), formată de către locator în conformitate cu normele de contabilitate.

Nadezhda Gavrilova. Șef adjunct al Departamentului de proprietate și alte impozite din cadrul Departamentului pentru politica fiscală și vamală a Ministerului Finanțelor al Federației Ruse