Înainte de a începe antreprenorii, întrebarea este: care sunt plusurile și minusurile perioadei de anchetă cu TVA? Răspunsul la acestea îi va permite să decidă asupra viitorului sistem de impozitare. De obicei, alegerea se face între un OSTO cu TVA sau USN fără TVA.

Obligația de a plăti TVA-ul (taxa pe valoarea adăugată) este valabilă numai în PA pe baza regimului fiscal general. Dacă un antreprenor individual nu scrie o cerere de trecere la USN, atunci în mod implicit va trebui să lucreze la un mod comun.

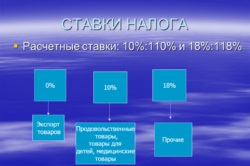

La întreprinderile "simplificate" sunt scutite de TVA (18%) și de impozitul pe venitul persoanelor (13%). În schimb, aceștia plătesc un impozit unic la o rată de 6% sau 15%. Astfel, "simplificat" vă permite să reduceți povara fiscală a afacerii. Cu toate acestea, mulți antreprenori optează în mod conștient pentru OSS. Care este motivul pentru această situație?

Avantajele muncii cu TVA pentru un antreprenor

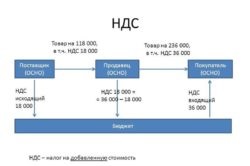

Antreprenorii de la OSS pot lua taxa pe valoarea adăugată la o deducere și, în același timp, plătitorii săi la buget. Acest fapt poate fi considerat un dezavantaj major, în funcție de situație.

În acest caz, o afacere comună cu organizații mari vă permite să primiți venituri care vor face ca plata TVA să nu fie facturată astfel. Adesea, această cooperare se desfășoară în cadrul unor contracte pe termen lung, ceea ce face ca afacerea să fie mai stabilă. De asemenea, deschide noi piețe pentru antreprenori și oferă o oportunitate pentru dezvoltarea afacerii lor. Iar profitul obținut de la contrapărți mari va bloca, în final, o povară fiscală mai mare în cadrul OCHA. Pentru acești întreprinzători în regimul general, toate avantajele modurilor "simplificate" și a altor moduri speciale (ENVDS, PSN) sunt irelevante.

În timp ce pentru antreprenorii care sunt orientați spre a lucra cu persoane fizice, prioritatea este reducerea alocațiilor bugetare. Colaborarea cu OSSO pentru ei este inoportună și va reduce doar rentabilitatea.

O IPO nu poate doar să prezinte clienților o factură, ci să reducă impozitul pe TVA primită de la furnizorii săi. În timp ce pe USN TVA nu poate fi dedusă pentru TVA, chiar dacă există o factură. Acest avantaj nu este atât de important pentru SP pentru "venituri-cheltuieli" care pot include toate costurile de desfășurare a activității (inclusiv taxa plătită de acestea) în cheltuielile pentru determinarea bazei impozabile.

În unele situații, antreprenorul este forțat să lucreze la un regim general și să plătească taxa pe valoarea adăugată, deoarece nu are de ales între OSS și USN.

De exemplu, dacă importă mărfuri în Rusia sau veniturile anuale depășesc limita stabilită pentru USN.

Plătitorii de TVA se bucură de o mai mare libertate în a face afaceri. nu stabilesc limite stricte cu privire la valoarea veniturilor, numărul de angajați, tipul de activitate pentru ei (ca UTII și PSN), lista costurilor (USN „venituri-cheltuieli“).

PI care lucrează la un regim comun au și alte avantaje care nu sunt direct legate de TVA. Existența unei declarații 3-NDFL deschide accesul la fondurile împrumutate pentru IP. Este mult mai ușor pentru ei să obțină un împrumut în numerar, un împrumut pentru dezvoltarea afacerilor, un credit ipotecar, un împrumut de mașină, deoarece își pot documenta veniturile. IP-urile din FBO se pot baza pe toate deducerile fiscale prevăzute de lege.

Înapoi la conținut

Minusuri de lucru cu TVA pentru un antreprenor

Ca orice regim fiscal, FLEG are avantaje și dezavantaje. Printre acestea se numără:

- Antreprenorii asupra sistemului fiscal general plătesc toate impozitele (inclusiv impozitul pe venitul personal și impozitul pe proprietate). La FE privind regimul general nu există privilegii fiscale, precum și deduceri la fondurile extrabugetare pentru antreprenori.

- Plata TVA implică obligația de a păstra înregistrările corespunzătoare și de a prezenta declarații pentru această taxă, verifică cu atenție documentația inițială și păstrează registrele fiscale. Acest lucru complică în mod semnificativ contabilitatea și necesită de multe ori implicarea unui contabil calificat, care necesită mulți bani.

- Adesea, nu este necesar doar un contabil cu normă întreagă, ci și un program contabil special.

- IP, care lucrează la un regim comun, trebuie să prezinte rapoarte în format electronic. Aceasta este o direcție suplimentară a cheltuielilor.

- Întreprinzătorii din sistemul general de impozitare sunt deseori verificați (de obicei din cauza deducerilor pentru taxa pe valoarea adăugată).

Cunoscând avantajele, dezavantajele și caracteristicile IP pentru TVA, puteți face alegerea potrivită.