Articolele actuale pe această temă sunt postate pe resursa informațională PRO1C.KZ

"Contabilitate pentru TVA în 1C", "TVA", "TVA pe trimestru", "TVA compensat" - deci căutăm în motoarele de căutare sfaturi privind contabilitatea TVA. Deseori foarte dificil de găsit informațiile necesare, prezentate în mod concis într-un dosar. Luând grijă clienților noștri, vă oferim un articol privind principiile de bază ale contabilității TVA în configurația "1C: Contabilitate 8 pentru Kazahstan". Articolul subliniază aspectele legate de organizarea contabilității TVA, atât pentru plătitorii, cât și pentru cei care nu plătesc TVA.

Alegeți opțiunea dorită

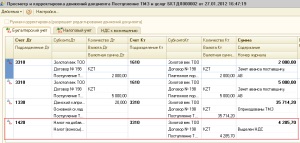

Compania este un plătitor de TVA

configurare TVA „Contabilitate 8 pentru Kazahstan“ a fost organizat nu numai pe conturile (1420 „TVA“ și 3130 „TVA“), dar, de asemenea, în registrele de acumulare, cum ar fi „Taxa pe valoarea adăugată“, „TVA recuperabil“ , "Ajustarea TVA", "ajustarea TVA la rambursare", "TVA, compensații reciproce cu bugetul". Înscrierile în aceste registre vor permite utilizatorului să completeze automat formularul 300.00 "Declarația privind taxa pe valoarea adăugată".

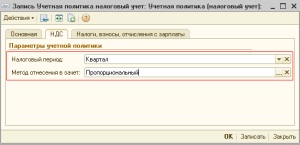

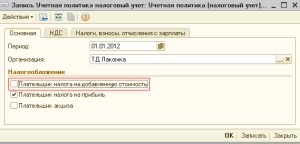

Este recomandabil să începeți să programați programul completând parametrii politicii contabile pentru contabilitatea fiscală. Pentru a face acest lucru, selectați Politica contabilă (contabilitate fiscală) prin intermediul meniului Enterprise-Accounting policy.

În fila "De bază", specificați data de la care se vor aplica setările politicii contabile și se va nota semnul "plătitor de TVA". În fila "TVA" trebuie să specificați perioada fiscală și să alegeți metoda de clasificare.

Metoda de includere în compensarea TVA trebuie selectată în conformitate cu metoda aprobată în politica contabilă a întreprinderii. Alegerea metodei va determina schema de contabilitate a taxei pe valoarea adăugată.

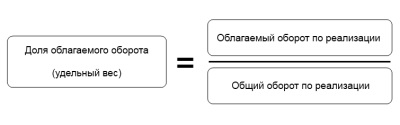

Atunci când se folosește metoda proporțională, valoarea TVA inclusă în compensare va fi determinată pe baza ponderii specifice a cifrei de afaceri impozabile în cifra de afaceri totală a vânzărilor. Aplicând metoda proporțională de clasificare a TVA ca compensare, atunci când se procesează documentele pentru primirea de active și servicii, este întotdeauna necesar să se indice tipul de cifră de afaceri "comună".

În cazul unei metode separate, este necesar să se țină evidența contabilă separată a sumelor TVA pentru bunurile achiziționate (lucrări, servicii) utilizate în scopul efectuării unei plăți impozabile și scutite:

- În cazul în care bunurile (lucrări, servicii) sunt achiziționate numai în scopul cifrei de afaceri impozabile, și anume, punerea în aplicare vor fi supuse TVA-ului, tipul cifrei de afaceri pentru aceste operații, trebuie să alegeți „persoană impozabilă“ și acest tip de cifra de afaceri TVA este luată pentru a compensa în totalitate.

- Dacă bunurile (lucrările, serviciile) sunt achiziționate în scopul vânzării ulterioare ca cifră de afaceri eliberată, adică nu vor fi supuse TVA-ului, atunci tipul de cifră de afaceri pentru astfel de tranzacții de venit este indicat ca fiind "scutit". Pentru acest tip de cifră de afaceri, TVA nu este luată în considerare.

- În cazul în care bunurile achiziționate (lucrări, servicii) pot fi utilizate pentru vânzări impozabile sau scutite, TVA-ul compensat în astfel de tranzacții se efectuează în același mod ca și în cazul aplicării metodei proporționale. Prin urmare, tipul de cifră de afaceri pentru astfel de tranzacții cu venituri este stabilit - "comun".

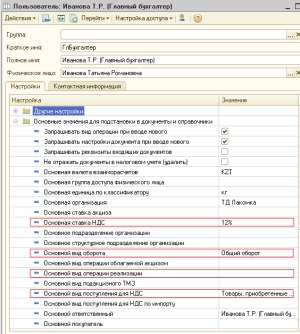

Pentru a popula automat câmpurile „rata TVA“, „primire de tip“, „vedere punerea în aplicare“, „vedere din cifra de afaceri“, în documentele și referințele necesare pentru a specifica detaliile de bază în „Setări utilizator“, care pot fi deschise prin intermediul Tools- personalizat. În dosarul „Valori de bază pentru substituție în cărți și documente de referință“ trebuie să indice cota de TVA, principalul tip de cifra de afaceri TVA, principalul tip de venituri și tipul principal de implementare a TVA-ului. Setarea acestor valori va economisi timp atunci când lucrați cu documente și directoare.

Achiziționarea de active de la plătitorii de TVA

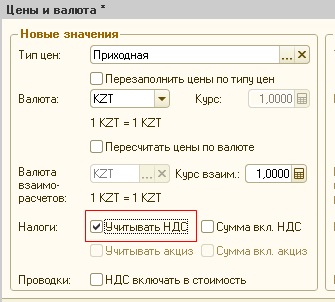

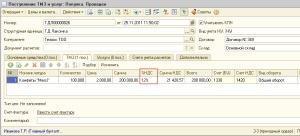

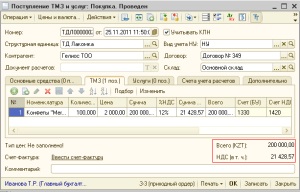

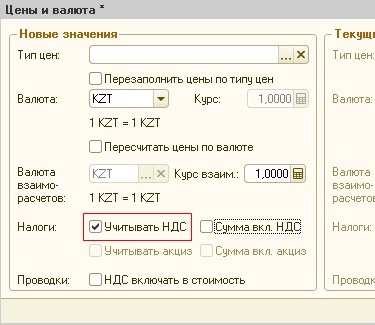

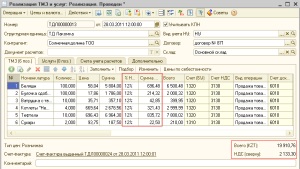

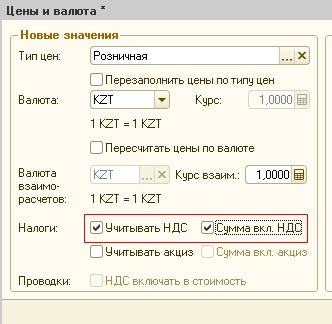

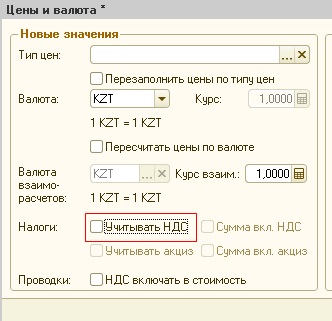

Atunci când achiziționează bunuri, servicii, mijloace fixe, active necorporale de contrapartide care sunt supuse TVA-ului în documentele de primire TMZ și servicii și active necorporale Încasări trebuie să fie pe butonul „Prețuri și moneda“ set atributul „include TVA“. Pentru plătitorii de TVA, această caracteristică este setată automat în toate documentele.

Cu această setare, în zona tabelului din document apare coloana "rata TVA".

Dacă butonul "Prețuri și valute" este setat la "Sumare la. TVA. " atunci prețul din document va fi reflectat inclusiv TVA (TVA inclus).

Dacă butonul "Prețuri și valută" este eliminat semnul "Suma incl. TVA. " atunci TVA va fi calculată "de sus".

În ambele cazuri, la realizarea documentului, se va face o trimitere pentru a reflecta valoarea TVA inclusă în compensare.

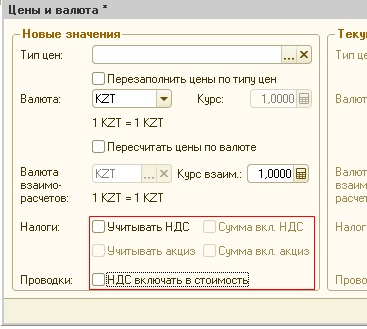

Atunci când achiziționează active, există momente în care, conform legislației TVA-ul nu poate fi adoptată pentru a compensa (de exemplu, achiziționarea de bunuri utilizate în alte scopuri decât de afaceri scopuri), sau în absența unor oportunități de a lua un credit de TVA (achiziționarea de bunuri, lucrări și servicii pentru care conturile - Faptele sunt scrise cu nerespectarea cerințelor stabilite de Codul Fiscal al Republicii Kazahstan). În acest caz, în „Prețuri și valută“ butonul documentului de admitere, trebuie să instalați un semn „TVA inclus în preț.“ Cu această setare, valoarea TVA va fi inclusă în costul activelor achiziționate. În acest caz, cablarea 1420 Debit Credit 3310 nu este format, dar valoarea TVA-ului plătit și valoarea cifrei de afaceri se va reflecta în registrul TVA de recuperat.

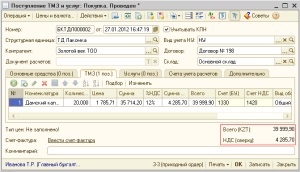

Achiziționarea de active de la persoane care nu plătesc TVA

La înregistrarea primirii de active de la o contrapartidă - non-plătitor de TVA, butonul "Prețuri și valută" trebuie marcat cu indicatorul "Luați în considerare TVA".

În secțiunea tabelară a documentului, primirea TMZ și a serviciilor. Primirea ANM în coloana "TVA" selectează rata "fără TVA".

Nu se formează înregistrări pentru reflectarea TVA-ului alocat, iar cifra de afaceri privind achiziția va fi înregistrată în registrul de rambursare a TVA-ului.

Achiziționarea de active prin import

În acest caz, primirea serviciilor TMZ și a TVA nu va fi reflectată în tabelul documentului.

La importul de bunuri din țările Uniunii Vamale, valoarea taxei pe valoarea adăugată se calculează în Declarația de import de mărfuri și plata impozitelor indirecte. La primirea din alte țări, suma TVA care trebuie restituită se va reflecta în documentul de import TBG.

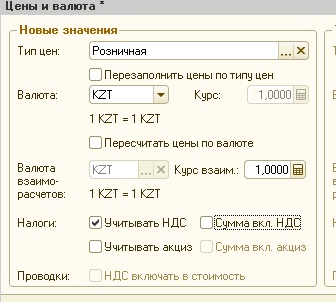

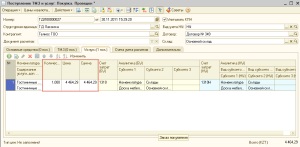

Realizarea activelor de către plătitorul TVA

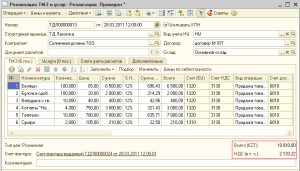

La vânzarea activelor în documentul Implementarea TMZ și servicii pe butonul "Prețuri și valute" este necesar să se stabilească semnul "Luați în considerare TVA". Pentru plătitorii de TVA, această caracteristică este setată automat în toate documentele.

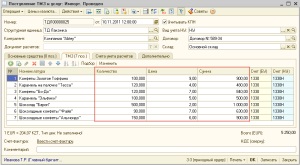

Cu această setare, în zona tabelului din document apare coloana "rata TVA". Suma TVA din document va fi debitată "de sus".

Pentru ca valoarea TVA să fie considerată "inclusă", este necesar să setați butonul "Suma include TVA" pe butonul "Prețuri și valute".

În acest caz, în documentul de expediție și în factura emisă, suma totală va fi reflectată inclusiv TVA (inclusiv TVA).

La efectuarea documentului, va fi generat un post pentru calculul TVA (Debit 1210 Credit 3130)

și înscrierea în registru a taxei pe valoarea adăugată.

Dacă este necesară vânzarea activului fără TVA (cifra de afaceri eliberată), atunci în secțiunea tabelului din document trebuie să selectați o rată "fără TVA", atunci când executați documentul de vânzare, atunci va fi creată o înregistrare în registrul de taxă pe valoarea adăugată. în care se înregistrează cifra de afaceri a vânzărilor, dar nu vor fi înregistrate taxele de TVA.

Compania este un non-plătitor de TVA

Configurația configurației ar trebui să înceapă cu Politica contabilă. Pentru a face acest lucru, selectați Politica contabilă (contabilitate fiscală) prin intermediul meniului Enterprise-Accounting policy. În fila "De bază", semnul "Plătitor de taxă pe valoarea adăugată" nu ar trebui să fie valabil.

Achiziționarea de active

La achiziționarea de active în documentul Primirea TMZ și a serviciilor prin butonul "Prețuri și valute" în mod prestabilit, eticheta "Luați în considerare TVA" va fi eliminată.

În tabelul de documente privind achiziția de active, TVA nu va fi reflectată.

La efectuarea documentului, nu va exista postare privind calcularea TVA și nu va fi reflectată în Registrul de taxă pe valoarea adăugată.

Vânzarea de active

În documentele privind vânzarea activelor prin butonul "Prețuri și valute" în mod implicit, nu este setat steagul "Luați în considerare TVA". În secțiunea tabelului din document, TVA nu este luată în considerare.

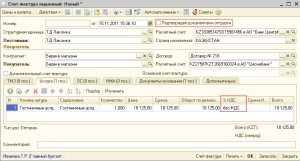

În cazul în care furnizorul nu este plătitor de taxă pe valoarea adăugată în conformitate cu sub-art. 1 al art. 228 din Codul Fiscal al Republicii Kazahstan, o factură sau alt document depus în conformitate cu clauza 2 a articolului 256 din Codul Fiscal este emis cu o notă "Fără TVA".

Puteți genera o factură pe baza documentului Implementarea TMZ și a serviciilor. făcând clic pe link-ul din documentul Implementarea TMZ și a serviciilor.

Întrucât întreprinderea nu este plătitor de TVA, este necesar să se menționeze factura "fără TVA". Pentru a face acest lucru, în documentul emis de factură este necesar să eliminați semnul "Confirat prin documentele de expediere" și să selectați rata "fără TVA" în coloana "Rata TVA".

În acest caz, factura TVA "fără TVA" va fi afișată sub forma tipărită a facturii.

Vă dorim o muncă eficientă în "1C: Contabilitate 8 pentru Kazahstan"!