Influența ratei de refinanțare pe piața investițiilor.

Rata de refinanțare - un instrument de control monetar, prin care banca centrală influențează ratele dobânzilor în diferite segmente ale pieței financiare. Rata de refinanțare este aprobat de către Consiliul de administrație al Băncii Rusiei.

Reformele efectuate de Rusia au schimbat structura relațiilor financiare și de credit în ultimii ani. Ni se pare o oportunitate de a observa dezvoltarea sistemului monetar și de credit și dezechilibrul dintre sferele financiare și de producție ale economiei. În prezent, problema echilibrării diferitelor părți ale sistemelor financiare și de credit, capacitatea acestui sistem de a satisface nevoile economiei în resurse financiare. La urma urmei, o creștere economică suplimentară depinde de acest lucru.

Instrumentul de politică financiară este rata de refinanțare. Modificările sale afectează semnificativ politica de creditare (sectorul bancar) și, prin urmare, activitatea de investiții. Împrumuturile până în prezent rămân principala sursă semnificativă de fonduri împrumutate, pentru a acoperi costurile de investiții. Cea mai mică fluctuație a ratei către o creștere sau o scădere poate afecta în mod semnificativ oportunitățile de investiții ale economiei naționale. Leap în formă, comportament pe punctul de a imprevizibilității de comportament poate reduce în mod semnificativ atractivitatea economiei sunt ciudate.

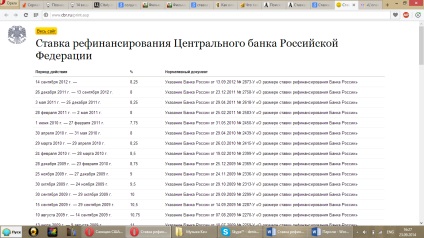

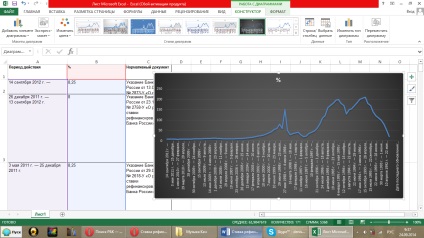

Timp de 22 de ani, am văzut fluctuații ale ratei de refinanțare, ceea ce indică instabilitatea (economia rusă).

Sistemul de refinanțare asigură lichiditatea sistemelor bancare. În prezent, în Rusia, rolul principal în determinarea nivelului de lichiditate din sistemul bancar al țării este jucat de operațiunile (Banca Rusiei) pe piața valutară, precum și de modificările soldului conturilor guvernamentale la Banca Rusiei.

Principala condiție pentru eficacitatea sistemului de refinanțare este disponibilitatea instrumentelor Băncii Centrale a Federației Ruse. Lista existentă (lista de amanet) este aranjată astfel încât instrumentele care o introduc nu sunt atractive pentru băncile comerciale și sunt cuprinse în portofoliile unui număr limitat de instituții de credit. În ciuda extinderii listei de valori mobiliare Lombard, sistemul de refinanțare este aranjat astfel încât accesul la acesta să aibă un număr foarte mic de participanți pe piață, ceea ce contribuie la fragmentarea pieței. Volumele mici de refinanțare, precum și formarea unei mase monetare, în principal prin achiziționarea (valută străină), practic anulează rolul unei astfel de metode de reglementare monetară ca rata de refinanțare. Rata de refinanțare este utilizată foarte mult în calcularea amenzilor și a penalităților, a ratelor de impozitare, a bazei impozabile pentru impozitul pe venit etc. dar impactul acesteia asupra valorii de piață a banilor este minim. 1

În practica modernă a Rusiei, banii care intră în cifra de afaceri prin achiziționarea de valută străină pierd caracterul de credit și, prin urmare, rămân în cifra de afaceri economică ca instrument pasiv în legătură cu producția. După ce și-a pierdut caracterul de credit, unitatea monetară națională încetează să mai fie un stimulent pentru a crea noi beneficii, pentru a accelera creșterea economică.

- este primirea de fonduri de către instituțiile de credit de la banca centrală. Banca Centrală poate emite credite (bănci comerciale) și poate reevalua titlurile de valoare deținute în portofoliile lor.

Banca Centrală a Europei Occidentale a folosit redescoperirea facturilor drept principala metodă de politică monetară. În prezentarea anumitor cerințe, la factura actualizată, fiabilitatea obligației datoriei a fost deosebit de importantă.

Biletele la ordin sunt înregistrate la rata (rediscounting), cunoscută și sub denumirea de rată de actualizare, fiind într-o oarecare măsură diferită de cea a creditelor (refinanțare) cu o sumă mică în mică măsură. Banca centrală cumpără o obligațiune la un preț mai mic decât băncile comerciale. În cazul în care banca centrală a majorat ratele de refinanțare, băncile comerciale vor încerca să compenseze pierderile cauzate de creșterea acestuia (aprecierea împrumutului) prin majorarea ratelor pentru împrumuturile acordate debitorilor. Ie modificarea ratelor contabile (refinanțare) afectează în mod direct modificarea ratelor dobânzilor la împrumuturile de la băncile comerciale. Acesta din urmă este principalul obiectiv al acestei metode de politică monetară a băncii centrale. De exemplu, o creștere a ratei oficiale de actualizare în perioada creșterii inflației determină o creștere a ratei dobânzii la operațiunile de creditare ale băncilor comerciale, ceea ce duce la reducerea acestora, deoarece creditul devine mai scump și viceversa.

Schimbarea ratei oficiale de interes are un impact asupra sectorului de credite:

Dificultatea sau facilitarea capacității băncilor comerciale de a obține un împrumut de la Banca Centrală afectează lichiditatea instituțiilor de credit.

Modificarea ratelor oficiale de credit înseamnă mai scump sau mai ieftin de băncile comerciale pentru clientela, există modificări ale ratelor dobânzilor la operațiunile de creditare activă.

În conduita politicii monetare, o caracteristică negativă a refinanțării este că metoda afectează numai băncile comerciale. De asemenea, această metodă își pierde eficiența dacă refinanțarea este puțin utilizată sau nu este efectuată în Banca Centrală.

În plus față de stabilirea ratelor dobânzilor oficiale (refinanțare și rediskontirovaniya) ale Băncii Centrale stabilește rata dobânzii la creditele lombard. Creditele emise prin intermediul unui credit ipotecar, care acționează ca o garanție. Doar ține cont de faptul că numai valorile mobiliare, calitatea care, fără îndoială, pot fi acceptate ca garanție. În practică, băncile străine și cele ale Băncii Centrale utilizează titluri de stat și facturi comerciale și acceptărilor bancare (valoarea lor trebuie să fie exprimate în moneda națională, și perioada de rambursare - nu mai mult de trei luni * 2), precum și alte tipuri de datorii, definită de băncile centrale.

Efectuând o politică de rată de actualizare (politica de reducere), banca centrală acționează ca "creditor în ultimă instanță". Acordarea de împrumuturi băncilor stabile care au nevoie de capital. Sistemul Federal de Reserve oferă, de asemenea, împrumuturi pe termen lung, în anumite condiții. De exemplu, băncile sezoniere au nevoie de bani sau băncile care se află într-o situație financiară dificilă pentru a normaliza balanța.

Banca primește împrumuturi, le transferă la Federal Reserve, o notă biletului scrisă, apoi, la rambursarea unui împrumut, Fed colectează o plată pro-evaluată, în cuantumul determinat de rata dobânzii.

Prin alocarea împrumuturilor, Fed crește în mod semnificativ rezervele băncilor comerciale, menținând în același timp nu are nevoie de rezerve obligatorii, adică întregul împrumut mărește rezervele excesive ale băncii, capacitatea sa de a împrumuta.

Odată cu reducerea de către Fed a ratei de actualizare, încurajând astfel băncile să cumpere rezerve suplimentare prin împrumuturi de la Serviciul Federal de Rezervă. Vă puteți aștepta la o creștere a ofertei de bani. Dimpotrivă, creșterea ratei de actualizare corespunde dorinței instituțiilor de credit și instituțiilor monetare de a limita oferta de bani.

Modificarea ratei de actualizare, se pot aștepta doar acțiunile relevante ale băncilor. Nu puteți forța băncile să ia un împrumut pentru suma cerută de stat. În politica sa de reducere, banca centrală poate juca doar un rol pasiv. Numai în operațiunile de piață deschisă, banca centrală poate juca un rol activ. Dar nu trebuie niciodată subestimat rolul ratei de actualizare: schimbarea acesteia, banca centrală are mare putere să exercite o influență restrictivă asupra băncilor. Și totuși, eficacitatea aplicării politicii ratei de actualizare este după operațiuni 3.

Instrumente pentru rata de refinanțare.