Împrumuturile auto pentru băncile ruse nu sunt doar mari, ci și unul dintre cele mai promițătoare segmente. Sectorul în cauză rămâne pentru mulți ani locomotiva, care avansează piața internă de credit.

Dezvoltarea pieței de împrumuturi auto, ca oricare alta, depinde de numeroase condiții - indicatori macroeconomici, starea pieței auto, precum și factori interni sistemici. Cum sa dezvoltat recent această piață și ce se așteaptă pe termen scurt?

Cu un rezultat pozitiv

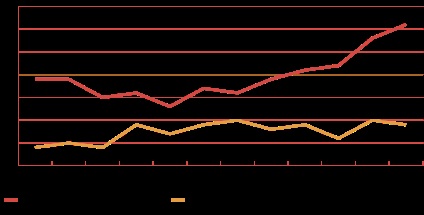

Achiziționarea de bunuri, inclusiv autoturismele, pe credit a devenit de mult timp o practică comună pentru consumatorii ruși. Datele Agenției Naționale pentru Studii Financiare (NAFI) demonstrează cererea tot mai mare de credite pe piața internă.

Economiile și depozitele, dimpotrivă, nu prezintă o dinamică pozitivă semnificativă. Aceasta este o confirmare a veniturilor scăzute ale consumatorilor și indică faptul că cererea pentru organizațiile de credit va crește doar.

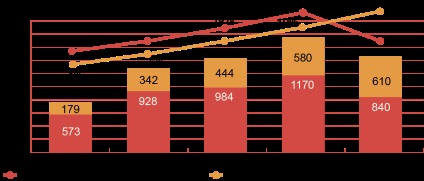

În ciuda încetinirii creșterii creditelor pentru autoturisme, împrumuturile pentru achiziționarea de autoturisme sunt de o mare importanță pentru consumatorii ruși. Importanța mecanismului de creditare este evidențiată de nivelul scăzut al datoriei consumatorilor restante la creditele pentru automobile.

* Calculat ca sold al soldului creditelor, plățile pentru care sunt restante cu mai mult de 30 de zile, la volumul total al creditelor emise.

Între timp, pe fondul unei rate a datoriilor relativ scăzute pentru împrumuturile auto în Rusia în ansamblu, situația din unele regiuni ridică îngrijorări. De exemplu, în Primorsky Krai, datoriile restante la împrumuturile auto au crescut mai repede decât creditele auto.

Tendințe și probleme

Una dintre tendințele semnificative pe piața modernă a împrumuturilor auto în Rusia este o creștere a ponderii mașinilor uzate, emise pe credit. Acest lucru se datorează situației economice globale și stării de piață a echipamentelor auto utilizate, care a început recent să se dezvolte mai activ.

Motivele pentru această creștere se conectează cu câțiva factori care au un efect cumulativ pentru piața echipamentelor utilizate și pentru piața de creditare pentru astfel de vehicule.

În primul rând, piața automobilelor uzate este mai puțin sensibilă la situația din economie. Chiar și în condiții economice dificile, atunci când segmentul de autoturisme noi scade, sectorul echipamentelor second-hand rămâne stabil.

În al doilea rând, aceasta afectează în mod pozitiv piața de autoturisme uzate și dezvoltarea programelor de comerț între dealerii autorizați.

În al treilea rând, parcul de echipamente second-hand este în creștere, ceea ce creează premise bune pentru dezvoltarea în continuare a împrumuturilor auto de astfel de mașini. În plus, piața modernă a autovehiculelor cu o rulare este caracterizată printr-o gamă largă de posibilități și într-o oarecare măsură este în măsură să concureze cu piața de mașini noi. În special, aceasta se aplică autoturismelor cu o durată scurtă de viață. În acest segment - autovehiculele cu o durată de viață de 3 până la 5 ani - schimbă cererea modernă pe piața echipamentelor folosite.

Una dintre tendințele pieței moderne de împrumuturi auto este legată de reevaluarea acestei direcții de către unele organizații financiare. Acești creditori care au subestimat anterior segmentul împrumuturilor auto, și-au schimbat politicile și au început să-și evalueze nișele de piață într-un mod nou. Astfel de bănci se concentrează din ce în ce mai mult pe împrumuturile pentru automobile și sporesc resursele pentru dezvoltarea acestui tip de servicii financiare.

Există o serie de factori care împiedică dezvoltarea pieței rusești de împrumuturi auto. Acestea sunt legate de particularitățile comportamentului consumatorului.

Potrivit NAFI, debitorii potențiali care au refuzat să emită un împrumut de mașină sunt cei mai preocupați de rata ridicată și procentul mare de plată excedentară. Alte motive pentru renunțarea la creditele auto de către consumatori sunt legate de neîncadrarea de a "trăi pe credit", de venituri scăzute, de lipsa de încredere în viitor, de o mare plată în jos etc.

Un alt punct important se referă la ordinea tranzacției și executarea contractului de împrumut. Nu este neobișnuit ca debitorii să se afle într-o situație dificilă. După încheierea contractului, clienții constată că ratele reale ale dobânzii și, în consecință, plățile din contract sunt mai mari decât cele pe care le așteptau la momentul tranzacției. Informațiile privind ratele reale ar putea fi furnizate în mod verbal, nu în întregime sau în mod necorespunzător.

O astfel de neînțelegere între client și bancă, este posibil, de asemenea, din cauza caracteristicilor de proiectare ale contractului de credit, în care rata reală a dobânzii la împrumut sau alte condiții speciale, de exemplu, rata maximă prevăzută amenda de imprimare. Clienții la momentul acordului nu acordă întotdeauna atenție textului greu de citit al contractului.

Ca urmare, pe de o parte, clientul devine ostatic pentru propria lui lipsă de atenție, iar pe de altă parte, poziția băncilor ridică întrebări.

Situațiile emergente care au apărut într-o anumită măsură au discreditat piața împrumuturilor auto. Experții în această privință recomandă creditorilor să nu inducă în eroare consumatorii.

Pentru a îmbunătăți eficiența

Pentru a crește eficacitatea creditelor pentru autoturisme, creditorii dezvoltă noi produse de împrumut, introduc noi scheme de muncă.

O mulțime de atenție în activitatea de creștere a eficienței creditelor auto este, de asemenea, plătită pentru lupta pentru client. Creditorii încearcă să utilizeze întregul arsenal de fonduri, să creeze condiții de credit mai atractive și să se încheie cu dezvoltarea unui nou sistem de relații cu clientul. Un accent deosebit pe care băncile îl au asupra calității serviciilor.

Organizațiile de credit înțeleg perfect că un client modern acordă atenție aproape tuturor. Pentru unii cumpărători potențiali, resursele de timp sunt deosebit de semnificative. Prin urmare, băncile tind să reducă la minimum timpul necesar pentru examinarea unei cereri și o decizie care poate fi luată chiar și într-o oră.

Pentru o luptă eficientă a clientului cu creditorii, este important să evaluăm corect factorii care ghidează potențialii clienți atunci când aleg o bancă. Potrivit NAFI, punctul esențial pentru clienți este condițiile atractive de împrumut - aceasta este rata dobânzii, absența comisioanelor, bonusuri suplimentare etc.

Important pentru împrumutat sunt experiența de cooperare cu o anumită bancă, precum și statutul băncii. Preferința este acordată organizațiilor financiare cu participare de stat. În același timp, acești factori sunt importanți pentru un număr mult mai mic de debitori potențiali.

De asemenea, cei care doresc să obțină un împrumut la selectarea unei bănci iau în considerare recomandările prietenilor sau rudelor. În plus, proximitatea băncii și a sucursalelor sale la locul de reședință sau de muncă joacă un rol pentru potențialii debitori.

Pentru unii debitori potențiali au o importanță decisivă a caracteristicilor bancare, cum ar fi dimensiunea sa (este de dorit ca era mare), precum și statutul - de multe ori clienții preferă să lucreze cu băncile străine.

Există totuși un grup de consumatori pentru care acești factori nu sunt esențiali.

Pentru a crește eficacitatea direcției de împrumuturi auto, creditorii încearcă, de asemenea, să extindă baza de clienți. Pentru a face acest lucru, băncile sunt mai active în regiuni. Perspectivele acestui canal sunt mari, dar până în prezent, munca în această direcție este complicată de veniturile scăzute ale creditorilor potențiali de la periferie.

Lipsa de bani liberi pentru cumpărătorii de mașini pentru reprezentanții pieței de împrumuturi auto ar trebui considerată un factor pozitiv. Cu toate acestea, o evaluare obiectivă a nivelului veniturilor consumatorilor regionali are o importanță deosebită.

Dacă venitul potențial al împrumutatului este minim, calculat doar pentru a satisface nevoile de bază, atunci acest lucru va complica în mod semnificativ activitatea băncilor care au decis să își deschidă noile sucursale la periferie. O astfel de opțiune de dezvoltare este posibilă în special în regiunile îndepărtate cu economii subdezvoltate.

O modalitate de a spori eficiența băncilor este reducerea riscurilor. Cele mai frecvente dintre acestea sunt legate de neplata împrumuturilor. În plus, băncile sunt expuse riscului de a lucra cu autoturisme uzate, a căror istorie poate provoca suspiciuni. De exemplu, tehnologia poate fi catalogată drept deturnare, fiind angajată, etc.

În acest sens, unele bănci au devenit deja mai atente la verificarea debitorilor și a mașinilor chiar înainte de tranzacție.

Riscurile pe piața de credit din Rusia nu ar trebui subestimate. Având în vedere situația volatilă a economiei și creșterea numărului de scheme frauduloase, multe bănci au început să acorde mai multă atenție politicilor de gestionare a riscurilor.

Piața de împrumuturi auto va continua dezvoltarea, deși ritmul acesteia pe termen scurt este probabil să încetinească. Cu toate acestea, împrumuturile auto vor rămâne unul dintre cele mai puternice instrumente de dezvoltare a vânzărilor pe piața rusă a autovehiculelor în ansamblu.

Perspective bune pentru segmentul de creditare masini uzate. În același timp, cea mai mare cerere de pe această piață va fi utilizată prin împrumuturi exprese. Principalele condiții care au avut un impact pozitiv asupra acestui segment al pieței creditelor vor continua.

Există, de asemenea, un număr de factori care împiedică dezvoltarea creditării autoturismelor uzate. În special, acestea sunt riscuri ridicate inerente acestui segment de creditare. În plus, potrivit unor experți, împrumuturile în acest sector vor fi asociate cu rate ridicate, care ar putea afecta negativ cererea.

O altă tendință a pieței rusești de împrumuturi auto este o intensificare a concurenței între băncile independente și captive. Structurile financiare ale producătorilor de automobile, desigur, vor avea și mai multe oportunități de dezvoltare eficientă a vânzărilor, datorită statutului lor.

Dezvoltarea pieței rusești de împrumuturi auto poate fi influențată de alți factori, în special legați de modificările legislative care au simplificat viața proprietarilor de autoturisme, inclusiv a celor care fac car de credit. De exemplu, aceasta se referă la condițiile de înființare a unei mașini pentru înregistrare - acum aceasta poate fi înregistrată în aceeași regiune în care sa încheiat tranzacția.

În același timp, multe aspecte legate de piața rusă a creditelor de mașini rămân nesoluționate. Decizia lor în timp util ar putea stimula o dezvoltare mai rapidă a pieței.

În special, este necesar să se reducă riscurile sistemice. Dar fără asistența statului în această chestiune nu se poate face. Este necesar să se raționalizeze baza bunurilor mobile colaterale, cum ar fi autoturismele, care vor contribui la reducerea riscului de vânzare a autovehiculelor colaterale pe piața secundară fără permisiunea creditorului.

Astfel de măsuri vor fi de asemenea utile în planul strategic. Experții sunt siguri că în viitor piața de credit din Rusia se va concentra mai mult pe tipurile de garanții de creditare. Raportul dintre creditori și creditele negarantate se va modifica din cauza riscurilor ridicate.

În plus, este necesar să se asigure un acces larg al tuturor creditorilor la datele Fondului de pensii și Serviciului Federal Federal al Rusiei. Astfel de măsuri sunt necesare pentru a obține cele mai complete informații de către creditori pentru a evalua sarcina datoriilor clienților.

* Previziunea CB AiManiBank.

Dinamica ponderii utilizatorilor creditelor și depozitelor bancare în Federația Rusă,%