O deducere fiscală pentru educație este acordată unui cetățean care a plătit nu numai educația, ci și educația copiilor săi, frați / surori. Despre ce documente trebuie trimise la Serviciul Fiscal Federal și care este valoarea deducerii fiscale pentru educație. veți învăța din articolul nostru.

Cum se returnează impozitul pe venitul personal pentru învățământ? Are forma de corespondență în învățământul superior dreptul la deducere?

O deducere fiscală este înțeleasă ca suma pentru care baza de impozitare ar trebui redusă.

O deducere fiscală, în special pentru formare, poate fi obținută exclusiv de un rezident fiscal al Federației Ruse. Acesta este un fel de statut în dreptul fiscal, care nu este afectat de statutul de cetățenie rusă și care este determinat numai de reședința permanentă a contribuabilului pe teritoriul Federației Ruse.

Legea vă permite să returnați deducția fiscală pentru studii atât atunci când plătiți pentru formarea proprie, cât și în cazul plății pentru educația persoanelor apropiate. În special, un cetățean care a plătit pentru deducerea fiscală poate aplica:

- Învățare proprie sub orice formă.

- Predarea unui copil sub vârsta de 24 de ani, care a primit o educație cu normă întreagă.

- Învățarea tutorelui / subofițerului cu normă întreagă.

- Formarea în format full-time a unui fost gardian / tutore sub vârsta de 24 de ani.

- Predarea în formă integrală a fraților și surorilor cu normă întreagă / inferioară (până la vârsta de 24 de ani).

Dar! O deducere fiscală nu este necesară pentru educația copilului într-o universitate dacă a fost plătită din capitalul de maternitate.

Merită subliniat faptul că, în cazul unei forme de absență, o deducere fiscală pentru formarea unui cetățean va primi numai dacă plătește pentru studiile sale.

Puteți obține o deducere fiscală pentru educația copiilor, nu numai în cazul obținerii unei educații în instituțiile de învățământ superior, ci și cu acordarea licenței corespunzătoare pentru instruirea în alte instituții de învățământ, cum ar fi:

Statutul și tipurile instituțiilor de învățământ sunt definite de legea "Cu privire la educație".

O deducere fiscală pentru școlarizare este furnizată și în cazul în care studentul a fost în concediu academic în conformitate cu procedura stabilită.

În acest caz, puteți obține o deducere pentru formare ca la încheierea unui contract cu o instituție de învățământ de stat și cu o instituție municipală.

În plus, Codul fiscal nu prevede restricții privind plata unei deduceri fiscale pentru școlarizare. dacă este vorba de educația unui copil într-o instituție de învățământ rusă sau una străină.

- Certificatul de naștere a unui copil sau pașaportul acestuia.

- Un certificat care confirmă forma integrală a educației copilului.

- O copie a contractului cu organizația educațională pentru furnizarea de servicii relevante. În același timp, partea contractantă nu trebuie să fie studentul, ci cel care plătește pentru formare. În cazul în care, în timpul taxelor de școlarizare pentru o anumită perioadă a fost mai mare decât cea în temeiul acordului, cetățeanul trebuie să prezinte în plus, copii ale documentelor relevante care confirmă acest fapt (de exemplu, acordul la contractul de formare).

- Copie a licenței instituției de învățământ.

- Un document de plată care va confirma plata educației copilului.

- Un certificat sub formă de 2-NDFL privind veniturile primite și impozitele evaluate de solicitant.

În unele cazuri, atunci când face o deducere fiscală pentru școlarizare este completată de o listă de documente și alte lucrări (de exemplu, schimbarea suma de plată pentru ordinea necesară de școlarizare sau de instrucțiuni despre acest lucru).

Întreaga cantitate de impozit care a fost plătită în mod necuvenit se restituie cetățeanului în termen de 1 lună de la depunerea cererii în cauză, dar nu mai devreme de inspecție fiscală la sfârșitul cameral.

Atunci când un cetățean transmite Serviciului Fiscal Federal copii ale documentelor pentru obținerea unei deduceri fiscale pentru formare. atunci el ar trebui să ia cu el și originalele, astfel încât inspectorul fiscal să poată verifica hârtia în caz de îndoială.

Inspecția fiscală verifică declarația fiscală depusă și documentele cu deducerea impozitului pentru formare în termen de 3 luni de la data depunerii lor.

Valoarea deducerii fiscale pentru educație este limitată de următoarele limite:

Cât de corect pentru a calcula deducerea fiscală pentru studiu?

- Calculul deducerii fiscale pentru formarea lor (până la 120 mii de ruble.)

Dimensiunea impozitului pe venitul personal, care a fost reținută de la angajatorul său, este de 31 mii de ruble.

Costul de formare este de 50 de mii de ruble. În consecință, suma pentru returnarea lui A. va fi de 6500 de ruble. (50 mii de ruble * 13%).

A. a plătit impozitul pe venit în valoare de 31.200 de ruble. (care este mai mare de 6 500 de ruble); costul de formare este mai mic decât limita stabilită de 120 de mii de ruble. - în consecință, va fi capabil să primească o deducere fiscală pentru formare în întregime - 6500 ruble. pentru anul.

Dimensiunea impozitului pe venitul personal, care a fost reținută de la angajatorul său, este de 31200 ruble.

Costul de formare este de 145 de mii de ruble. Dar, deoarece legislația fiscală stabilește o limită de 120 de mii de ruble. Suma care poate fi revendicată de către A. este de 15600 de ruble. (120 mii ruble * 13%).

A. a plătit impozitul pe venit în valoare de 31.200 de ruble. (care este mai mult de 15.600 ruble) - în consecință, va fi capabil să primească o deducere fiscală pentru școlarizare în total - 15600 de ruble. pentru anul.

Dimensiunea impozitului pe venitul personal, care a fost reținută de la angajatorul său, este de 31200 ruble.

Costul de formare o fiică a lui A. este de 80 de mii de ruble. Dar, deoarece legislația fiscală stabilește o limită de 50 de mii de ruble. Suma care poate fi revendicată de către A. este de 6500 de ruble. (50 mii de ruble * 13%).

A. a plătit impozitul pe venit în valoare de 31.200 de ruble. (care este mai mult de 6500 de ruble.) - Prin urmare, va fi capabil să primească o deducere fiscală pentru formare în total - 6500 de ruble. pentru anul.

Dimensiunea impozitului pe venitul personal, care a fost reținută de la angajatorul său, este de 31200 ruble.

Indiferent de suma cheltuită pentru formare, legea stabilește o limită de 50 de mii de ruble. pentru fiecare copil.

Pentru o fiică care studiază în departamentul cu normă întreagă, A. va primi o deducere fiscală în valoare de 6 500 de ruble. (50 mii ruble * 13%); pentru fiul său în grădină - 5200 de ruble. (40 mii ruble * 13%); pentru a doua fiică, A. nu va primi nimic, deoarece copilul studiază în absență.

Dimensiunea impozitului pe venitul personal, care a fost reținută de la angajatorul său, este de 31200 ruble.

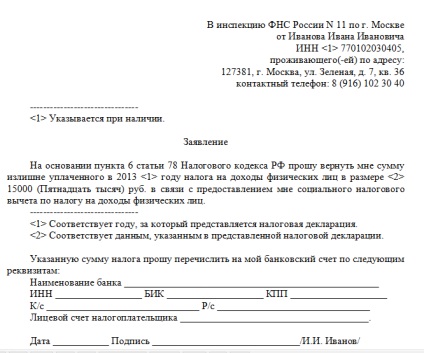

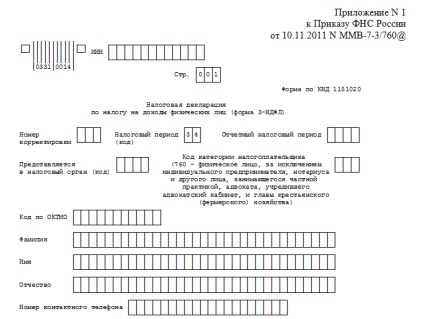

Astfel, puteți obține o deducere fiscală pentru formare atunci când trimiteți o declarație 3-NDFL către FTS la locul de înmatriculare timp de 3 ani după anul de școlarizare. Contractul de plată ar trebui încheiat nu cu stagiarul, ci cu cel care va plăti pentru formare.

Legislația fiscală nu conține restricții cu privire la instituția de învățământ străin sau rusă. Cu toate acestea, Codul Fiscal stabilește limitele corespunzătoare, asupra cărora nu se poate obține o deducere fiscală.

Returul deducerii fiscale pentru formare se face o dată pe an după verificarea tuturor documentelor transmise de Serviciul Federal Federal. Auditul durează 3 luni de la data adoptării declarației.

Sunteți eligibil pentru deducere numai în cazul în cazul în care se plătește pentru educația copilului (vouchere concepute pentru tine), iar în cazul în care instituția are o licență sau documente care confirmă statutul instituției, ca o școală. Acest lucru rezultă din paragraful 2 p. 1 al art. 219 din Codul fiscal, potrivit căruia deducerea se acordă în suma plătită de contribuabilul părinte pentru educația copiilor lor sub vârsta de 24 de ani. Una dintre condițiile pentru acordarea unei deduceri este să vă furnizați un document care să confirme costul real al educației copilului dumneavoastră.

Bine ai venit! Fac studii în absență și plătesc pentru studiile mele. Imediat, pentru a-mi da o deducere fiscală, am oferit un contract, un certificat care să ateste că am fost în fapt studiat, o chitanță, la locul de muncă. În viitor, când plătesc, am oferit un certificat și o chitanță, dar plata a fost majorată în fiecare an și mi sa cerut să confirmă majorarea taxelor de școlarizare. Nu mi-am oferit și deducerea fiscală nu mi-a fost dată. În alte organizații, nu este necesară recunoașterea. au destule chitanțe și informații. Este adevărat că nu primesc o deducere fiscală fără confirmarea unei majorări a taxelor de școlarizare. Și dacă această confirmare este absolut necesară. Mulțumesc.

Bună ziua! Situația dvs. este cam ciudată. Se simte ca și cum nu vroiai să recalculezi. Da, confirmarea creșterii costului de plată pentru servicii este cu adevărat necesară atunci când se determină cuantumul deducerii fiscale. Aceste certificate sunt furnizate la solicitarea scrisă a studenților complet gratuit, după fiecare modificare a costului de plată pentru instruire. Luați ajutor pentru perioada neprelucrată și solicitați o deducere.