Scrisoare de credit: 10 sfaturi utile pentru vânzător (exportator).

1. Înainte de a semna contractul, asigurați-vă că acesta este creditabil și căutați informații despre practicile sale comerciale. Banca dvs. vă poate ajuta în această căutare.

2. Asigurați-vă buna reputație a băncii cumpărătorului, dacă creditul este neconfirmat.

3. În cazul unei acreditive confirmate, aflați dacă banca dvs. locală dorește să confirme scrisorile de credit de la cumpărător și banca sa.

5. Țineți minte că trebuie să îndepliniți toate condițiile stipulate în A / C: altfel Scrisoarea de credit nu este garantată.

6. Dacă termenii acreditivului urmează a fi modificați, trebuie să contactați imediat cumpărătorul pentru a da instrucțiuni pentru modificarea băncii care oferă acreditivul.

7. Primește o confirmare din partea companiei de asigurări că poate asigura o acoperire de asigurare a valorii acreditivului menționat și că plățile de asigurare pentru acest credit sunt efectuate corect. Acoperirea obișnuită de asigurare este pentru CIF (cost, asigurare, transport) condiționează costul bunurilor plus aproximativ 10%.

8. Asigurați-vă că produsul corespunde exact descrierii din L / C și că descrierea mărfurilor din factură corespunde descrierii din Creditul de mărfuri.

9. Asigurați-vă că L / C este irevocabilă.

10. Ar trebui să cunoașteți restricțiile privind schimbul valutar în țara cumpărătorului, care pot afecta procedura de plată.

Scrisoare de credit de bază: probleme tipice apărute în desfășurarea tranzacțiilor.

Principalele probleme care apar în desfășurarea tranzacțiilor care utilizează Creditul de mărfuri sunt legate de capacitatea vânzătorului de a-și îndeplini obligațiile față de cumpărător, formulate în Creditul de mărfuri.

Vânzătorul poate găsi condițiile prea complexe sau imposibile în A / C și fie va încerca să le îndeplinească și nu va reuși, fie va cere cumpărătorului să modifice termenii Creditului de Mărfuri. Deoarece în majoritatea cazurilor L / C sunt irevocabile, este posibilă o modificare a versiunii inițiale a mărfurilor L / C numai după negocieri și acorduri adecvate între cumpărător și vânzător. Părțile se pot confrunta cu una sau mai multe din problemele enumerate mai jos:

Programul de expediere specificat în Creditul de mărfuri nu poate fi îndeplinit.

* Condițiile privind costurile de transport sunt inacceptabile.

* Prețul bunurilor este insuficient, având în vedere modificarea cursului valutar al monedelor.

* Cantitatea bunurilor comandate nu corespunde cu cea preconizată anterior.

* Descrierea mărfurilor expediate nu este suficientă sau detaliată.

* Documentele enumerate în Creditul de mărfuri sunt dificil sau imposibil de obținut.

Chiar și atunci când vânzătorul acceptă termenii Creditului de mărfuri, există adesea probleme la verificarea bancară sau la postarea documentelor furnizate de vânzător în conformitate cu cerințele specificate în L / C.

Dacă, în opinia băncii, documentele nu corespund listei disponibile în creditul de mărfuri, banca poate refuza să le plătească. În unele cazuri, vânzătorul poate corecta documentele și le poate furniza băncii în intervalul de timp specificat în L / C. Banca consilierii poate, de asemenea, solicita băncii care a emis acreditivul de credit să autorizeze acceptarea documentelor în care s-au găsit neconcordanțe.

În comerțul exterior, scrisorile documentare de credit sunt utilizate în principal.

credit documentar (și scrisoarea stand-by de credit - Stand-by) (denumit în continuare „L / C“) înseamnă orice acord, ca și în cazul în care nu ar fi fost numit sau descris, prin care o bancă (banca emitentă), acționând la cererea și pe baza instrucțiunilor clientului (solicitantul acreditivului) sau în numele său:

* Trebuie să plătească unei terțe părți sau ordinului (beneficiarului) sau să plătească sau să accepte cambii (proiecte) emise de beneficiar.

* Să autorizeze o altă bancă să efectueze o astfel de plată, să plătească și să accepte cambii (schițe);

* Acordați puterea de a negocia (cumpăra sau permite) o altă bancă împotriva documentelor stipulate, dacă sunt respectate toate condițiile acreditivului.

Calculele în formă de acreditive documentare sunt mai frecvente în cazul tranzacțiilor care implică plata împotriva prezentării documentelor de către exportator (plata în numerar) sau pentru a oferi clientului un termen scurt (până la 1 an) un împrumut comercial. Utilizarea de scrisori de credit pentru a plăti valoarea integrală a bunurilor în calculul cu privire la-termen mediu (și pe termen mai lung) de credit comercial este extrem de rară - numai în comerțul cu anumite grupe de produse. Atunci când acordă un împrumut pentru o perioadă suficient de lungă de credit poate fi utilizat împreună cu alte forme de plată și acoperă partea din costul de bunuri, care se plătește pe baza prezentării unui document comerciale bancare; în numerar. În calculele de credit comercial poate fi, de asemenea, deschis la acceptarea pe termen acreditive a facturilor (a cambiilor) beneficiarul (exportatorul) expuse pe banca, de credit, efectuarea sau importatorul. În acest caz, banca performantă face o acceptare (sau acceptarea și plata proiectelor). Prin acceptare, banca își îndeplinește obligațiile în baza acreditivului. În viitor, părțile intră în relații juridice reglementate de normele cambiei (lucru convenabil și pentru exportator, deoarece legislația cambiei este unificată în multe țări).

Acreditivele sunt emise de bănci pe baza unei instrucțiuni sau a unei cereri a importatorului (solicitantul unui acreditiv), care repetă toate condițiile pentru secțiunea contractului privind procedura de plată. Contractele prevăd, în special, următoarele:

* Numele băncii în care se va deschide acreditivul (se acordă preferință băncilor care sunt corespondenți ai băncii autorizate);

* Numele băncilor de consiliere și de executare;

* Termenii de plată (la prezentare, plata în rate, prin acceptare sau negociere etc.);

* Lista documentelor care trebuie plătite;

* Perioada de valabilitate a acreditivului;

* Procedura de percepere a unei comisioane bancare;

* Termeni de livrare, etc

După încheierea contractului (contract de vânzare) și definirea instrucțiunilor de plată de bază, care a stabilit în mod expres metoda de plată prin acreditivului documentar între părți, exportatorul pregătește produsul pentru expediere, după cum informează (de exemplu prin telex sau fax - în funcție de acordul dintre părți) ale importatorului. După ce a primit această notificare, cumpărătorul trimite băncii o instrucțiune (cerere) pentru a deschide un acreditiv, în care indică toate condițiile necesare.

Importatorul care a comandat deschiderea unui acreditiv se numește Solicitantul.

Banca care deschide un acreditiv (banca emitentă) acționează pe baza instrucțiunilor solicitantului.

Exportatorul este un beneficiar, pentru că îl primește.

În cazul în care există un acord special între părțile la contract, importatorul poate emite un ordin de deschidere a unui acreditiv la un moment dat de la data încheierii contractului. Banca emitentă prin emiterea unei scrisori de credit garantează plata către beneficiar, cu condiția să respecte anumiți termeni și condiții.

După deschiderea acreditivului, în care banca emitentă indică în mod obișnuit cum vor fi creditate fondurile, este trimisă exportatorului în beneficiul căruia este deschis; Banca emitentă trimite acreditiv beneficiarului. De regulă, prin banca care îi servește, care are sarcina de a consilia (notifica) acreditivul către exportator. O astfel de bancă este numită bancă de consiliere.

S-a obținut de la emitentul de credit poate fi informat de către prin intermediul băncii de consiliere fără o obligație din partea lui, dar că banca, în cazul în care decide să acționeze în scrisoarea de credit de consiliere bancare ar trebui să cu atenție rezonabilă pentru aspectul lor să verifice autenticitatea scrisorii de credit, care îl sfătuiește. El nu angajeaza nici o obligatie de a garanta plata exportatorului. Condițiile de garanție primite de la banca de consiliere sub forma scrisorii de credit.

La banca consilierii (în țara exportatorului), banca emitentă poate solicita confirmarea acestui acreditiv, i. Adăugați o garanție de plată condiționată la garanția deja furnizată de banca emitentă. Dacă banca consilierii confirmă această scrisoare de credit, se numește banca care confirmă (bancă de consiliere / confirmare). Astfel, o scrisoare de credit confirmată conține garanții condiționate de două bănci, dintre care una este de obicei localizată în țara exportatorului (banca care confirmă) și cealaltă în țara cumpărătorului (banca emitentă).

Apoi, acreditivul va fi transferat beneficiarului. Banca de consiliere devine, de asemenea, o copie a scrisorii de credit sau telex, așa cum primește, de obicei, de la beneficiarul scrisorii documentelor de credit, verificarea și transmiterea către banca emitentă a acestora, iar în unele cazuri, emitentul desemnează ca scrisoarea băncii de executare a creditului, și anume, este autorizat să plătească, să negocieze (achiziționeze) sau să accepte exportul exportatorului.

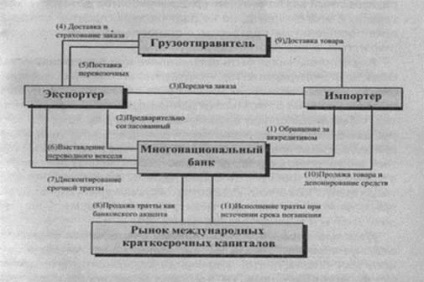

Fig.1 Schema de implementare a unui acreditiv

După primirea unui acreditiv, beneficiarul verifică respectarea condițiilor contractului. În caz de nerespectare, beneficiarul poate notifica băncii sale acceptarea condiționată a acreditivului (sau chiar neacceptarea acestuia) și solicită solicitantului să efectueze modificările necesare la termenii lui. În cazul în care beneficiarul este de acord cu termenii deschis în favoarea lui scrisoarea de credit, acesta este în timp util face expedierea produsului și primirea documentelor de transport de la operatorul de transport le prezintă, împreună cu altă literă necesară a documentelor de credit (facturi, caietul de sarcini, certificate, în cazul în care documentele de asigurare necesare, proiecte, etc. .d) la banca dvs. Banca exportatorului verifică toate documentele cu o atenție rezonabilă pentru a se asigura că, conform semnelor externe, acestea corespund termenilor acreditivului. Scrisoarea documentar de credit poate solicita exportatorului la prezentarea, împreună cu alte documente ale proiectului de lege, scrise de ei în formă de bilete la ordin în prezentare, sau pentru o perioadă (de exemplu, facturi urgente sau facturi cu utilizări comerciale) la: banca emitentă; cumpărătorul; Cealaltă bancă specificată în acest credit. Documentele care par a fi contradictorii între ele prin caracteristici externe vor fi considerate ca neîndeplinind condițiile acreditivului.

Exportatorul ar putea dori să aibă o solicită credit pentru un proiect de lege clearance-ul (note), expuse la bancă, nu cumpărătorului (reclamantei o scrisoare de credit), deoarece:

· Acest lucru îi dă mai multă încredere în asigurarea soluționării finale;

· În cazul în care exportatorul dorește să ia în considerare proiectul de lege după ce aceasta a fost acceptată, pentru a obține finanțare imediată, proiectul bancare pentru a obține cea mai bună rată a dobânzii decât factura comercială. Posibilitatea de a obține facturi emise băncii emitente sau unei alte bănci denumite este o caracteristică importantă a acreditivului.

După verificarea documentelor banca exportatorului le trimite (și un proiect, în cazul în care termenii scrisorii de credit furnizate de reprezentarea lor) la banca emitentă pentru plată, acceptare sau negociere, arătând în scrisoarea sa de acoperire, cum să fie creditat cu veniturile.

După primirea documentelor, emitentul le verifică și apoi transferă suma plății către banca exportatorului, debitorând contul importatorului.

Banca exportatorului creditează beneficiarul către beneficiar, importatorul, după ce a primit documentele de la banca emitentă, ia bunurile.

Banca emitentă poate să se execute scrisoarea de credit sau autorizează banca exportatorului (sau orice altă bancă) cu privire la scrisoarea de credit executate de plata către beneficiar, titluri negociabile de schimb sau de acceptare a acestuia (desigur, după primirea controlului beneficiarului și documentelor).

Costul emiterii unui acreditiv este de obicei suportat de cumpărător, deși poate solicita exportatorului să-și asume toate sau o parte din costuri și comisioane. Problema cine va plăti ce cheltuieli depinde de puterea relativă a pozițiilor celor două părți în comerț.

Conform regulilor unificate, fiecare scrisoare de credit trebuie să specifice în mod clar modul în care este executat:

· Prin plata la prezentarea documentelor;

· Plata în rate;

· Prin acceptarea sau negocierea încrederii beneficiarului;

· Printr-o plată mixtă.

Numele băncii executorii și modul de executare a acreditivului sunt fixate de participanții la tranzacția de comerț exterior în contract, pe baza cărora se determină prin acreditiv.

În executarea scrisorii de credit nu este banca emitentă și cealaltă bancă (dacă banca exportatorului sau o a treia bancă, cum ar fi cea care a confirmat o scrisoare de credit), acesta din urmă primește o scrisoare de drept credit pentru a solicita plata de la emitentul în ceea ce privește plățile către beneficiar într-un mod rapid. Cererea de plată în conformitate cu scrisoarea de credit, care se numește rambursare, poate fi direcționat nu numai la banca emitentă, dar, de asemenea, a treia bancă, în cazul în care emitentul l-a autorizat să efectueze plăți în conformitate cu prezenta scrisoare de credit. În orice caz, banca pentru care este eliberată rambursarea prin acreditiv, i. E. Banca care oferă rambursarea pentru plăți este banca de rambursare.

În cazul în care acreditivul este deschis pentru a asigura plățile în cadrul unui contract care prevede acordarea unui împrumut comercial pe termen scurt unui cumpărător, documentele sunt emise de către banca emitentă către importator fără a se retrage suma de plată. Cu toate acestea, pentru exportator, acest lucru nu înseamnă o reducere a garanției de plată, astfel că banca va plăti suma scadentă a documentelor depuse sub forma unui acreditiv cu o amânare a plății la scadență. Este important ca documentele să fie prezentate de către exportator băncii înainte de expirarea acreditivului și să confirme îndeplinirea tuturor condițiilor sale; în acest caz, obligațiile băncii de a plăti acest set de documente sunt valabile până la data scadenței (indiferent dacă acreditivul a expirat sau nu până la acel moment).