Calculul transferurilor în avans ale contribuabililor întocmească o trimestrial, iar declarația - o dată pe an. Aceasta este responsabilitatea tuturor persoanelor juridice care dețin active fixe impozabile (OS) în bilanțurile lor.

Pentru depunerea întârziată a formularului, se aplică o amendă atât societății, cât și conducătorului acesteia.

Informații generale

Declarația privind impozitul pe proprietate al organizațiilor cuprinde următoarele părți:

Calcularea impozitului la costul imobilului imobiliar prin cadastru.

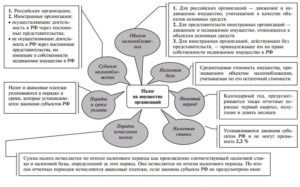

Contribuabilul depune o declarație fiscală (IFTS) la locația:

- Jurassicul rusesc. persoană;

- a înregistrat o firmă străină a autorității fiscale;

- o diviziune teritorială a unei societăți ruse cu un bilanț separat;

- imobiliare;

- bunuri legate de Sistemul unificat de aprovizionare cu gaze (EOGS);

- locul de contabilitate pentru cea mai mare entitate juridică.

Declarația trebuie depusă de către jurisprudență. persoane din Federația Rusă și străine, având reprezentanțe în Rusia (postul 373 НК Federația Rusă).

Obiectul impunerii contribuției sunt cele din bilanț, lista acestora și excepțiile sunt prevăzute în art. 374 din Codul Fiscal. Excepția este făcută de obiectele aparținând grupurilor 1 și 2 ale clasificatorului OS.

Lista celor mai mari contribuabili este menționată la art. 83 din Codul fiscal. Suma impozitului din document este grupată conform codurilor OKMO (clasificatorul teritoriilor formațiunii municipale).

Cine raportează?

Din plata taxei de proprietate, entitatea juridică care nu deține un sistem de operare sau care deține proprietatea aparținând primelor două grupuri ale Clasificatorului este eliberată. Pentru aceste organizații nu este prezentată o declarație și decontări trimestriale.

În cazul în care compania are 3-10 grupuri care se încadrează în privilegiul OS, valoarea lor neamortizată este prezentată în secțiunea 2 ca parte a facilităților impozabile și privilegiate.

Toți contribuabilii, adică societățile care dețin active fixe impozabile, trebuie să plătească declarația fiscală. Valoarea lor reziduală și beneficiile acordate de rol nu joacă. Chiar și cu o sumă de impozit zero, formularul va trebui să fie furnizat.

Un exemplu. Consultanța juridică este scutită de plata impozitului în conformitate cu articolul 14, art. 381 din Codul Fiscal. Cu toate acestea, societatea trebuie să furnizeze atât forma anuală, cât și calcularea plăților trimestriale. Compania are o facilitate fiscală și un beneficiu pe aceasta.

Ordine de completare

Procedura de completare a declarației (în continuare - procedura) este reflectată în Anexa 3 din Ordinul Serviciului Federației Federale nr. MMV-7-11 / 895 din 24.11.11. Acesta arată, de asemenea, forma actuală a raportului. În inspecția fiscală este necesar să se prezinte toate secțiunile formularului, indiferent de prezența numerelor în ele.

Completarea secțiunilor raportului se face într-o anumită ordine:

Conține următoarele date:

Se eliberează separat pentru OS, impozabilă:

Următoarele informații se reflectă în liniile secțiunii:

Pentru a emite această parte trebuie să jur. Persoanele cu active în bilanț, a căror bază este preluată din valoarea lor în conformitate cu cadastrul. Secțiunea se calculează pentru calcularea impozitului pe un OS, deci numărul de secțiuni este egal cu numărul de obiecte impozabile. La pagina 010, se introduce valoarea OCTM. Numărul clădirii (încăperii) din cadastru se reflectă la p. 014 (015).

În rândurile următoare sunt introduse următoarele informații:

- Este mai corect să completați această parte a declarației după secțiunile a doua și a treia. Valoarea taxei trebuie să fie grupate în funcție de codurile OKTMO - p. 010. Pentru fiecare dintre ele corespunzătoare CSC potrivit pentru transferul - pagina 020 ..

- Suma impozitului (linia 030) este calculată ca impozitul calculat pentru anul minus suma plătită în avans. Cu alte cuvinte, aceasta este diferența dintre paginile 220 și 230 ale celei de-a doua secțiuni și paginile 100 și 110 din a treia secțiune. Dacă rezultatul reflectă o depășire, este afișat fără semnul minus la pagina 040, pagina 030 goală rămâne goală.

Un eșantion de completare a certificatului de defecte în echipament poate fi găsit în acest articol.

Declarația de propoziție privind organizațiile fiscale de proprietate

Companiile străine care nu au un sediu permanent în Federația Rusă completează secțiunea titlului și secțiunile 1 și 3. Toate celelalte persoane juridice întocmesc foaia de titlu și primele două părți. Formularul de declarație poate fi găsit în Apendicele 4 la Ordinul FTS. Un exemplu de design este prezentat pe exemplul unei companii ruse mijlocii: OOO Znamya.

Pagina de copertă conține informațiile inițiale despre organizație și perioada de raport. Perioada fiscală, egală cu anul, are codul "34". Codul entității juridice la locul înregistrării este selectat din Apendicele 3 la Procedură. De exemplu, pentru companiile din Federația Rusă, cu excepția celui mai mare, are valoarea "214".

Următorul pas este să completați indicatorii din secțiunea 2. Aceasta calculează în mod direct impozitul. Codul proprietății conform apendicelui 5 al procedurii este reflectat mai sus. Linile 020-140 conțin valoarea ne-amortizată a sistemului de operare din stânga datei. Acestea sunt datele de bază pentru calculul impozitului.

În linia 150 înregistrează valoarea medie a activelor este rezultatul pp. 020-140 împărțit la 13. În exemplul pp. 150 = 675000/13 = 51,923 p.

Sub rezerva organizării preferințelor sistemului de operare nu a fost, prin urmare, p = 150 p 190. Rata - .. 2,2%, în timp ce taxa de = 51923 * 2,2% = 1142, a fost plătită în avans primele 890 p Q3.

În plus, conform celei de-a doua secțiuni, prima este făcută. Taxa la transfer = p. 220-230, adică 1142-890 = 252 ruble.

Exemplu de completare a declarației privind impozitul pe proprietate:

Prezentarea documentului la impozit

Ca și alte rapoarte, declarația privind impozitul pe proprietăți al organizațiilor are un termen stabilit. În caz de întârziere, organizația este supusă pedepselor administrative.

Autoritățile din regiuni au dreptul să stabilească în mod independent livrările maxime ale decontărilor trimestriale, dar declarația anuală trebuie furnizată înainte de sfârșitul primului trimestru al anului următor.

Înainte de a trimite formularul către Inspectoratul Fiscal, este necesar să urmăriți corectitudinea compilării sale folosind relațiile de control. Ei aplică impozit la verificarea declarației. Această măsură de precauție îi va ajuta pe cei care dau formă să evite sancțiunile pentru furnizarea de date eronate și nevoia de a le repara.

Cele mai mari la scară federală sunt companiile care înregistrează anual mai mult de 1 miliard de ruble. taxele și au peste 20 de miliarde de ruble. venituri. Pentru anumite industrii, de exemplu, complexul militar-industrial, serviciile de comunicare etc., pot fi selectați alți parametri de alocare a acestora celor mai mari.

La nivel regional, organizația este cea mai mare dacă veniturile sale depășesc 2 miliarde de ruble. Astfel de firme dețin în general multe filiale și reprezentanțe în țară. Proprietatea lor este controlată de diverse servicii fiscale.

Angajatorul poate depune declarația pregătită la Inspectorat în mai multe moduri:

Cea mai convenabilă opțiune comună este trimiterea formularului prin canale de telecomunicații. Executorul trimite formularul completat direct de la sediul firmei.

În prealabil, este necesar să se încheie un acord cu o companie specializată. Ea va stabili programul necesar și va emite un EDS (semnătura digitală). Pentru aceste servicii este oferită o taxă periodică.

Pentru organizațiile cu mai mult de 100 de angajați, transferul declarației în formă electronică este o cerință obligatorie.

Descărcați formularul

Descărcați formularul pentru impozitul pe proprietate poate fi din resursele online.

De asemenea, serviciul oferă vizitatorilor informații de bază despre raport:

- care document este aprobat prin calculul curent;

- perioadă fiscală;

- termenul de livrare;

- nivelul BCF necesar;

- cerințe de compilare.

- formarea unei declarații;

- să pregătească un dosar electronic;

- trece un test pentru erori;

- tipăriți formularul completat;

- trimiteți formularul completat prin Internet.

Trebuie să transmit conturi zero?

Proprietatea trebuie să fie inclusă în bilanțul companiei ca OS în conformitate cu toate regulile contabile, aceasta include:

- mobil și imobiliar;

- transferate pentru utilizare (deținere, eliminare) pentru o anumită perioadă;

- gestionat de o persoană de încredere;

- investite într-un joint-venture.

Aceeași abordare, în conformitate cu paragraful 8 al art. 374 НК, se aplică obiectelor primului și celui de-al doilea grup de depreciere de către clasificatorul OS, adoptat de Guvern prin Rezoluția nr. 1 din 01.01.02. În general, acestea includ proprietatea mobilă, utilizată în mod activ și care servește de la 1 la 3 ani.

În Codul Fiscal al Federației Ruse, nu se menționează o declarație zero privind impozitul pe proprietate. De asemenea, organizația nu este obligată să informeze inspectorul că nu are obiecte de impozitare. Dacă există plângeri în acest sens, trebuie să vă referiți la art. 374 TC.

Dacă în companie toate proprietățile impozabile au o depreciere de 100%. Declarația trebuie încă furnizată. Impozitul va fi zero, dar sistemul de operare este în bilanț, în consecință există un obiect de impozitare.

Deci, toate organizațiile care au o bază impozabilă, trec o declarație privind impozitul pe proprietate. Pentru pregătirea corespunzătoare a acesteia, este necesar să se studieze cu atenție procedura corespunzătoare. Aceasta va completa cu ușurință formularul și va evita consecințele negative sub formă de delicte și amenzi.

Puteți descărca o formă gratuită de chitanță de numerar aici.

Un exemplu de compoziție a actului de transfer al unui apartament se află pe această pagină.