Sistemul de impozitare are multe ramuri. Prin urmare, cetățenii sunt obligați să facă diferite tipuri de colectări de impozite.

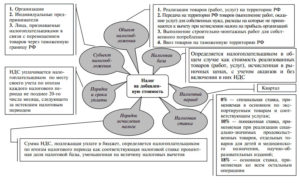

Taxa pe valoarea adăugată este un mijloc important al sistemului. Este necesar atât pentru producătorul de produse, cât și pentru stat.

Mulți oameni, care se confruntă cu această abreviere, nu pot stabili cine plătește TVA și, de asemenea, cât de mult este impozit. Pentru a înțelege acest lucru, este necesar să luați în considerare câteva caracteristici ale calculului.

Esența definiției

TVA este considerată o taxă complexă, plătită de întreprinderile cu un sistem de impozitare comun. Este posibil să primiți o deducere fiscală sau o scutire de TVA.

Impozitul se percepe pe valoarea produsului, care este diferența dintre prețul final și valoarea cheltuielilor pentru materiale atunci când este produs. TVA afectează costul, de ce producătorii și ar trebui să acorde cea mai mare prioritate impozitului. Și pentru aceasta, la nivelul adecvat, este necesar să se organizeze contabilitate.

Acoperirea documentară este importantă pentru:

- reflectând valoarea produselor care au fost vândute;

- detectarea prețului materialelor achiziționate;

- taxa pe valoarea adăugată plătită de cumpărători și furnizori.

După finalizarea producției, produsele vin în vânzare. Costul ar trebui să includă costurile cheltuite pentru producție.

Prețul final constă în mai mulți indicatori, care includ:

Pentru a aplica deducerea fiscală, se întocmește o factură. Acesta trebuie depozitat în întreprindere timp de trei ani.

Algoritmul de calcul pentru manechine

Pentru a determina ce sumă de TVA trebuie plătită, este important să se ia în considerare algoritmul de calcul pentru manechine. Puteți face acest lucru cu un exemplu specific.

Antreprenorul decide să vândă jachete la vânzare cu amănuntul. El trebuie să hotărască cu siguranță asupra furnizorului angro.

Valoarea bunurilor achiziționate a fost de 100.000 de ruble, cu o jachetă care costa 10.000 de ruble. Costul produselor include în mod automat TVA plătită de furnizor și de cumpărător. Fondurile plătite în plus sunt considerate ca o contribuție primită sau o deducere.

Pentru revânzarea ulterioară, este necesar să se dovedească includerea în TVA (nu este de 10%, după cum mulți cred, dar 18%). Puteți confirma acest lucru cu o factură sau o scrisoare de transport.

Pentru a forma prețul final, TVA-ul este dedus din costul bunurilor. Suma primită va fi necesară pentru a calcula impozitul.

Pentru calculare, un antreprenor individual trebuie:

- multiplica valoarea bunurilor cu 18 (100 000 * 18);

- împărțiți numărul obținut cu 100 (1 800 000/100);

- primi un TVA de 18 000.

Pentru a determina valoarea TVA, trebuie:

- valoarea mărfurilor înmulțită cu 18 (100 000 * 18);

- suma împărțită la 100 (1 800 000/100);

- Adăugați valoarea rezultată la valoarea inițială (100.000 + 18.000).

Clauze principale

Responsabilitățile vânzătorului și ale cumpărătorului

Nu toți întreprinzătorii știu cine plătește TVA-ul, cumpărătorul sau vânzătorul. Plata impozitului este efectuată de ambele entități în mai multe cazuri.

Vânzătorul calculează impozitul la momentul transferului dreptului de proprietate asupra produselor vândute. În același timp, contractul prevede plata TVA chiar și cu un transfer fără taxă. Prin urmare, plata este efectuată de cumpărător fără întârziere.

În unele cazuri, sistemul de impozitare nu prevede calcularea și plata impozitelor. Lista tranzacțiilor este prevăzută în Codul Fiscal al Federației Ruse la articolul 149.

Impozitul vânzătorului reprezintă diferența dintre TVA și impozitul pe intrare pentru bunurile sau serviciile achiziționate.

Adesea, cumpărătorii sunt întrebați dacă este posibil și necesar să plătiți TVA pentru achiziționarea de bunuri. Transferul la buget al impozitului este făcut de cumpărător atunci când bunurile sunt achiziționate de la firme străine care nu sunt înregistrate la autoritățile fiscale din Rusia.

Un sistem similar se observă în momentul în care se închiriază spații de proprietate de stat și municipale. În acest caz, organizațiile sau persoanele fizice sunt agenți fiscali.

Acordul de agenție prevede calcularea TVA-ului și reținerea acestuia din venituri cu transfer ulterior la bugetul de stat. Astfel, firma este un intermediar între plătitor și stat.

Verificarea subiectului

Serviciul Fiscal Federal poate inspecta întreprinderile și persoanele juridice pentru încălcări ale legislației fiscale. Inspecțiile pot fi inițiate pe baza capitolului 14 din Codul Fiscal al Federației Ruse.

Angajații inspecției sunt împuterniciți:

- să primească o explicație cu privire la această sau acea operațiune de la plătitor sau agent fiscal;

- verificarea documentelor contabile și de raportare;

- să inspecteze sediul;

- pentru a elimina unele hârtii.

Puteți verifica activitățile LLC în timpul unei inspecții la birou și la fața locului. În ultimul caz, funcționarii fiscali lucrează la locul unde se află întreprinderea. Verificările camerale se efectuează la sediul organismului teritorial al serviciului fiscal.

Controlul se efectuează în ultimii trei ani. Taxa de plecare se efectuează o dată pe an. Aceasta poate dura până la trei luni. Pe baza rezultatelor muncii, serviciul fiscal pregătește un act. În cazul în care întreprinderea dorește să restituie TVA-ul, autoritățile fiscale decid să se întoarcă sau să o refuze.

Când sunteți pe UTII

Unii contribuabili plătesc TVA, chiar dacă USN, UTII sau USCN sunt folosiți la calcularea impozitelor. Regimurile speciale de impozitare nu scutesc de adăugarea de valoare. Acest lucru se datorează faptului că anumite activități nu pot aplica astfel de sisteme de impozitare.

Prin urmare, întreprinderile trebuie să țină o evidență a TVA-ului pentru bunurile achiziționate în conformitate cu operațiunile impozabile și neimpozabile, chiar dacă sunt simplificate. Dacă ignorați aceste reguli, plătitorul nu va putea să restituie suma TVA.

Cine este obligat să plătească TVA

Pentru înregistrarea plății TVA la autoritățile fiscale nu este necesară. La urma urmei, întreprinderea sau IP-ul este deja înregistrat ca contribuabil pentru toate sistemele. Prin urmare, firmele care lucrează cu TVA ar trebui să contribuie în mod automat la buget.

Printre plătitorii taxei pe valoarea adăugată se numără:

Excepții sunt companiile care utilizează regimuri simplificate și speciale de impozitare.

Caracteristicile rambursării

TVA poate fi rambursată antreprenorului în unele cazuri. Acest lucru este disponibil atunci când efectuați o deducere mai mare decât valoarea impozitului evaluat. Obligația de a plăti nu dispare. Dar plățile excedentare sunt returnate antreprenorului la cererea sa.

Este necesar să se facă acest lucru în termen de trei ani de la apariția dreptului la despăgubire. După depunerea cererii, serviciul fiscal verifică sistemul de aplicare și fiscalitate al societății.

Trei ani încep să fie numărați de la sfârșitul perioadei fiscale în care a fost depistată suma excedentară. Auditul se efectuează în termen de trei luni de la depunerea declarației. Dacă datele sunt introduse în părți (adăugare, schimbare de declarație), atunci perioada de trei luni este reînnoită.

Dacă autoritățile fiscale identifică erori sau neconcordanțe, antreprenorului îi este dat un aviz care le indică. În caz de încălcări grave, se întocmește un act în termen de cinci zile de la descoperire. Este transmisă personal sau prin poștă.

Dacă întreprinderea nu este de acord cu formularea, specialiștii răspund la scrisoarea cu o obiecție față de scrisoare. Documentul este trimis în termen de două săptămâni. Autoritățile fiscale iau o decizie în termen de 10 zile.

La reînregistrare a unei firme, rambursarea este efectuată de o nouă autoritate fiscală. Antreprenorul se îndreaptă către serviciul, care este localizat în locul domiciliului său.

Dacă întreprinderea nu poate efectua o rambursare în mod independent, este posibil să se ofere servicii de consultanță de către firme specializate. Ei vor pregăti documentele pentru taxă și vor ajuta la returnarea TVA-ului excesiv plătit.

Este posibil să se evite

Toate persoanele juridice și întreprinderile care desfășoară activități de comerț exterior trebuie să plătească TVA. Scutirea nu poate fi decât dacă venitul companiei în trimestrul anterior a fost mai mic de 2.000.000 de ruble.

Pentru a obține scutirea, trebuie să solicitați serviciului fiscal documentele la îndemână. Un antreprenor trebuie să întocmească o cerere pe baza căreia i se acordă beneficii pentru plata pe un an.

Tratamentul repetat este posibil din aceleași motive. Cu toate acestea, dacă primiți o sumă lunară mai mare decât suma prevăzută în lege, plata TVA este obligatorie.

Scutirea temporară de TVA nu este posibilă pentru operațiunile de export și import, precum și pentru vânzarea de bunuri accizabile. Fondurile sunt transferate din orice operațiune, inclusiv plățile în avans.

Calculele trebuie efectuate cu atenție. În cazul în care se fac greșeli și taxa nu este plătită integral, firma poate suferi pierderi financiare grave.

Cu toate acestea, fondurile plătite în plus pot să nu se întoarcă. La urma urmei, bugetul este plin de taxe. Prin urmare, este important să se facă accrual cu o precizie specială.

Nuanțe de eliberare

Scutirea de la plata TVA se efectuează în baza articolului 145 din Codul Fiscal al Federației Ruse. Întreprinderile care au primit mai puțin de două milioane de ruble mai puțin de trei luni nu pot contribui.

Pentru a utiliza acest drept, un antreprenor trebuie să aibă facturi cu note privind neimpozitarea TVA-ului, să țină evidența. De asemenea, este obligatoriu să se furnizeze documente privind neconcordanța veniturilor la o anumită sumă.

Atunci când excedentul de venituri, privilegiul este eliminat din întreprindere. În prima zi a lunii noi, plățile se efectuează integral.

Persoanele și persoanele juridice scutite care utilizează:

Doar companiile care pot depune o cerere la Serviciul Fiscal Federal pot fi scutite de TVA. În caz contrar, restituirea nu este furnizată.

Uneori tranzacțiile nu necesită perceperea TVA-ului. Apoi taxa nu este plătibilă. Printre aceste operațiuni se alocă transferul de proprietate în contul capitalului autorizat.

Codul fiscal prevede o listă de tranzacții care nu prevăd calculul TVA. Este important să o revizuim constant, deoarece legislația se schimbă rapid. Prin urmare, persoanele juridice și persoanele fizice, fără să știe, pot încălca legea.

Dacă contrapartida nu îndeplinește condițiile

Multe companii, alegând parteneri, preferă cooperarea cu plătitorii de TVA. Acest lucru se datorează faptului că puteți utiliza ulterior impozitul cu reținere la sursă.

Multe companii nu sunt mulțumite de acest rezultat al evenimentelor, deoarece banii își depășesc bugetul. Însă, în temeiul clauzei 3 din articolul 171 din Codul Fiscal al Federației Ruse, este posibil să primească o deducere fiscală de către întreprindere.

Plata TVA este un subiect dificil pentru multe persoane fizice și juridice. Prin urmare, este important să aveți un contabil competent în stat sau să utilizați serviciile unor companii de specialitate terțe.

Exemple de calcul al TVA pentru începătorii contabili sunt prezentate în acest material.