Realitatea și așteptările

Operatorii individuali au dreptul să utilizeze regimuri fiscale speciale care permit reducerea deducerilor fiscale la trezorerie. Aceasta vă permite să extrageți din activitatea dvs. profitul maxim.

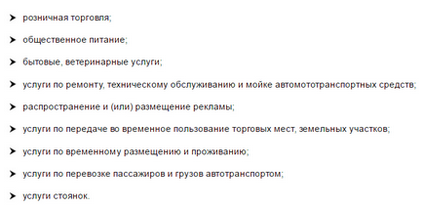

În plus, nu orice antreprenor poate alege un UTII. Faptul este că activitățile sale ar trebui incluse într-o listă specială.

Principala diferență dintre UTII și USN și regimul general este că suma venitului și impozitul aferent sunt imputate antreprenorului. Pe baza obiectivelor planificate aprobate de legislația fiscală, acești oameni de afaceri fac deduceri la buget. Sumele depind de:

- indicatori fizici;

- sfere de activitate;

- regiune de localizare.

Prin link-ul următor puteți descărca aplicația IP pentru aplicarea UTII.

"Vmentenko" își asumă o serie de caracteristici legate de plata impozitelor. Și, de asemenea, impune comerciantului anumite îndatoriri specifice. De aceea, oamenii de afaceri întreabă adesea întrebarea dacă PI ține evidența pe UTII.

O dublă datorie

Legea contabilității prevede o listă a persoanelor pentru care aplicarea acestei prevederi pentru toate documentele obligatorii este o obligație directă. Lista cuprinde antreprenorii individuali.

Aceeași lege spune: IP, care ține evidența pe baza legilor fiscale, au posibilitatea de a refuza contabilitatea.

Cum să urmăriți veniturile și cheltuielile

Codul Fiscal (articolul 23) prevede că plătitorii trebuie să țină o evidență a veniturilor și cheltuielilor, în cazul în care această taxă se reflectă în acte fiscale.

Cel mai interesant lucru este că nu există o astfel de procedură pentru EEHV. Acest lucru înseamnă că normele din acest articol privind IP, care lucrează la "vmenenke", nu se aplică.

Poziția Ministerului Finanțelor

A) la calculul impozitului imputat, un om de afaceri ar trebui să folosească o bază specială. Pentru ao determina, există o formulă:

Randament de bază × Dimensiunea indicatorului fizic

Valoarea acestuia din urmă este determinată în funcție de tipul de activitate.

B) IP pe "vmenenka" ar trebui să păstreze o evidență a indicatorilor fizici și să reflecte în timp util în documentele schimbarea lor.

Toate acestea permit să se concluzioneze că pentru comercianții care lucrează la "vmenenke", întrebarea este dacă IP ține evidența. închis: contabilitatea și contabilitatea veniturilor și a cheltuielilor nu reprezintă o obligație.

Există încă un aspect, care a fost subliniat de Ministerul de Finanțe al Rusiei. IP, care lucrează la UTII, plătește impozitul indiferent de ^

- dacă activitățile lor au fost desfășurate;

- dacă au obținut venituri în perioada de raportare.

Plătitorii PI ai UTII nu trebuie să țină evidența contabilă a veniturilor și cheltuielilor suportate, deoarece nu sunt supuse acestei obligații.

Ordinea contabilității indicatorilor fizici

Codul Fiscal (articolul 346.29) stabilește o listă a indicatorilor fizici și a mărimii acestora, pe care antreprenorii trebuie să calculeze valoarea UTII.

Deci, munca în comerț implică utilizarea ca indicator fizic - spațiu comercial. Unele industrii se bazează pe numărul de angajați. Și în efectuarea transportului de pasageri pentru calcularea valorii impozitului ca indicator fizic, utilizați capacitatea de transport a întregii flote.

IP, care au ales UTII ca regim fiscal, sunt obligați să țină o evidență în timp util a indicatorilor fizici utilizați. În cazul în care mărimea acestora se modifică, atunci când se calculează valoarea impozitului datorat, este necesar să se țină seama de indicatorii actualizați. Acestea sunt utilizate de la începutul lunii în care sa produs schimbarea. În plus, plătitorii sunt responsabili pentru aplicarea la timp a datelor actualizate.