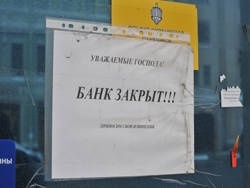

În ultimii doi sau trei ani, băncile ruse din când în când sunt lipsite de licențe. Una dintre aceste zile următoarea veste: măsuri radicale împotriva băncii "Ugra", de la cele mai mari treizeci din Federația Rusă, acceptă Banca Centrală.

Bancherii devin grași - oamenii suferă. Cum să o oprim? De ce nu se înregistrează progrese în lupta împotriva operațiunilor fictive ale băncilor? Cine altcineva va urma în curând "Yugra", "Trust", Probusinessbank, Tatfondbank, "Peresvet"?

După consultarea cu un număr de specialiști de pe piața bancară, "World of News" va spune cititorilor despre principalele cauze ale colapsului băncilor. Scopul nostru este de a proteja potențialii investitori împotriva riscurilor nejustificate.

Potrivit statisticilor, motivul cel mai frecvent pentru prăbușirea băncilor rămâne o politică de credit prea riscantă. Puțini cunosc acest lucru, dar, de cele mai multe ori, băncile sunt arse să împrumute proiectele proprietarului, adică acționează ca punga lui.

Dacă banca deține, să zicem, mai multe persoane, ele pot împrumuta propriile lor proiecte de afaceri riscante, astfel încât să aducă capitalul băncii cu un risc mai mare de nereturnare. Și dacă proiectele se prăbușesc din cauza modelului nereușit de a face afaceri, balanța bancară cu toate consecințele se prăbușește, de asemenea.

Simțindu-se intensificarea fenomenelor de criză, banca nu solicită ajutor din partea autorității de reglementare - Banca Centrală. Dimpotrivă, acesta crește în mod drastic portofoliul de depozite ale populației datorită ratelor dobânzii atractive, mai mari decât media pe piață. Spuneți, suntem bogați și suntem bine!

În același timp, banii deponenților sunt utilizați în întuneric și se efectuează așa-numitele tranzacții schematice privind creditarea și majorarea de capital. Acest lucru este suspectat astăzi și "Ugra". Apropo, aproximativ 180 de miliarde de ruble de deponenți sunt acum "agățate" în această bancă.

Experții susțin că cauza prăbușirii băncilor a fost folosirea uneia dintre practicile perverse din ultima vreme. Este vorba de dublă evidență contabilă a contribuțiilor populației și persoanelor juridice.

În acest caz, acei deponenți care trec prin "notebook-uri" gri și nu sunt controlați de autoritatea de reglementare, ies din domeniul juridic - sunt tratați ca bancheri.

Din păcate, prin măsurile actuale de supraveghere, pot fi identificate doar semne indirecte ale "notebook-urilor", dar nu se poate obține dovezi. În plus, Banca Rusiei nu are dreptul să se angajeze în activități de căutare operațională utilizând metodele de servicii speciale.

NU MONITORIZAREA RISCULUI

Banca nu împiedică în mod adecvat apariția unor dificultăți financiare. La urma urmei, este necesară monitorizarea continuă a riscurilor și detectarea timpurie a primelor semne de probleme. Este necesar să nu se aștepte eșecurile băncilor, ci să le avertizeze.

Este necesar să se evalueze pericolele în timp și să se înceapă punerea în aplicare a unui plan de restabilire a stabilității financiare ("auto-îmbunătățire").

INTENȚIUNILE INCIDENȚIALE ALE MANAGERULUI

Începând cu anii 1990, o mulțime de bancheri lipsiți de scrupule au divorțat în Rusia, ceea ce le-a dezamăgit profesia și are singurul scop de a umple buzunarele personale cu orice preț.

Aceștia își formează sincer capitalul fictiv, existent doar pe hârtie sau, dimpotrivă, folosesc bani gri și scheme pentru muncă, umfla artificial valoarea bunurilor și a capitalului bancar.

Finanțatorii deduc în mod special fondurile clienților lor de la instituțiile financiare, acești bani sunt acordați întreprinderilor inexistente, sunt cumpărate valori mobiliare, care de fapt nu sunt mai scumpe decât bomboanele de bomboane.

Ca urmare, aproape trei decenii după apariția băncilor private din țară, profesia de bancher este asociată cu populația nu atât cu activitatea financiară, cât și cu activitatea frauduloasă.

Atunci când astfel de specialiști "mănâncă" capitalul real și profitul real - nu este suficient să furnizăm servicii clienților. Dar acești finanțatori de munte care și-au devastat banca, pot să-l pregătească perfect pentru vânzare, să ofere băncii un aspect "de mărfuri". Cu toate acestea, cumpărătorul, atunci când este în orice fel, va trebui să declare în mod sincer falimentul.

Adesea se întâmplă ca împrumuturile să fie acordate "persoanelor" lor fizice, fără cea mai mică siguranță și cu scopul evident de a fura bani. Titularul recordului în această sferă a fost Vneshprombank cu o gaură în balanță pentru 215 miliarde de ruble.

Recent, directorii ex-băncii au primit sentințe reale de închisoare. Asta e doar în spatele gratiilor, escrocii sunt puțin probabil să întârzie - destul de curând vor avea ocazia să depună o cerere de parole. Este demn de remarcat că instanța nu a cerut returnarea banilor furați.

Împrumuturile cu împrumut se eliberează nu numai persoanelor fizice, ci sunt și ele subscrise unor organizații din statul unde era o singură persoană, impozitele practic nu au fost plătite, organizațiile au fost înființate cu puțin timp înainte de a primi un împrumut.

Ca urmare, Banca Centrală a Federației Ruse are posibilitatea de a alege între revocarea licenței și salubritate. Experiența arată: cel mai adesea amintesc o licență.