Cerințe principale

Printre altele, nu uitați că toate informațiile care sunt raportate în raportul privind formularul 6-NDFL, este mai bine să verificați independent folosind rapoartele de control utilizate de autoritățile fiscale în procesarea documentelor prezentate.

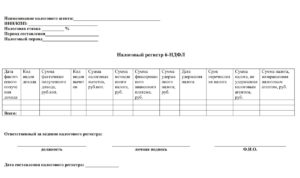

Formarea și formele

Compania are dreptul să decidă singură cum va fi înregistrată profitul, precum și cuantumul impozitului reținut și tipurile de formulare de înregistrare.

Codul fiscal în acest caz este reglementat doar de ceea ce ar trebui să se reflecte în registrele fiscale și, în special, se referă la următoarele informații:

- informații de identificare pentru fiecare angajat;

- toate tipurile de plăți care sunt transferate angajaților societății;

- o listă completă a beneficiilor privind impozitul pe venitul personal, care poate reduce baza de calcul a impozitelor;

- o listă a sumelor plătite;

- datele la care aceste sume au fost transferate personalului;

- valoarea taxei reținute din toate plățile;

- data la care taxa a fost reținută și transferată;

- informații privind documentele de plată, care confirmă plata.

Toate informațiile specificate sunt prescrise în contextul fiecărui angajat al companiei. Formularul de înregistrare fiscală pentru această taxă se elaborează ținând seama de faptul că este posibil să se realizeze cea mai convenabilă interacțiune cu informațiile și, de asemenea, ca prezentarea să fie mai vizibilă. Trebuie menționat faptul că formularul conține toate informațiile necesare care pot fi solicitate de serviciul fiscal.

Forma dezvoltată de companie trebuie să corespundă mai multor calități importante:

Furnizarea informațiilor necesare asupra angajaților nu trebuie să cauzeze dificultăți.

În registru, suma impozitului calculat și reținut trebuie indicată fără întârziere.

Dacă în companie există o mulțime de angajați, atunci în acest caz va fi mai convenabil să se elaboreze un registru care să reflecte informații despre persoane individuale. Din acest principiu a fost elaborată forma 1-NDFL și, prin urmare, este utilizată pentru a se adapta la regulile moderne prin adăugarea de informații care lipsesc, precum și cu excluderea informațiilor inutile și irelevante.

Astfel, înregistrarea 6-NDFL necesită următoarele informații:

- informații despre cine este exact un contribuabil;

- lista veniturilor primite de fiecare persoană;

- lista deducerilor fiscale;

- coduri de costuri care reduc baza de impozitare;

- valoarea fiecărui tip de venit, precum și data acumulării acestora;

- statutul unei persoane;

- valoarea impozitului reținut, indicând data reținerii sale;

- data profitului real;

- valoarea impozitelor pentru fiecare tip de venit;

- suma plăților în avans fixe;

- valoarea impozitului pe venit care nu a fost reținut de angajator;

- valoarea impozitului care a fost plătit plătitorului din cauza deducerilor;

- termenii în care trebuie să transferați suma indicată la bugetul de stat.

Desigur, o descriere atât de detaliată a tuturor informațiilor este relevantă numai pentru acele companii care utilizează sisteme automate de procesare, ceea ce oferă posibilitatea de grupare instantanee și de sortare a informațiilor.

Caracteristici de umplere

Inițial, se completează pagina de titlu, unde în câmpul "Perioada de prezentare" este necesar să se noteze datele pentru care se prezintă rapoartele. Este obligatoriu să indicați anul perioadei și, în afară de aceasta, și să scrieți codul departamentului de servicii fiscale la care va fi trimis acest raport. După aceasta, este completat câmpul "După locație", care indică particularitatea situației în sine, adică raportul companiei, antreprenorul pe USN sau alții.

În prima secțiune, se scriu informații complete despre toți angajații companiei. Dacă se utilizează rate diferențiate ale impozitului pe venit pentru persoane fizice, mai multe copii ale acestei secțiuni vor trebui completate imediat, dar liniile 060-090 trebuie să fie completate în general în întreaga organizație.

Rata de impozitare trebuie stabilită pe linia 010, în timp ce linia 020 indică venitul tuturor angajaților societății, iar acest indicator ar trebui înregistrat cu un rezultat de angajare. În plus, se are în vedere, de asemenea, să se ia în considerare variantele salariului de șomaj și, în consecință, sumele profitului specificate în prima și a doua secțiune pot să nu coincidă deloc. Dacă angajatul societății a primit venituri sub formă de dividende, atunci în acest caz va trebui să fie înregistrat pe linia 025.

Suma totală a deducerilor ar trebui să se reflecte pe linia 030, iar liniile 040 și 070 indică, respectiv, valoarea impozitului calculat și reținut. În linia 060, este întotdeauna necesar să se indice numărul total al angajaților care primesc salarii la întreprindere.

În plus, în prezența unor astfel de informații, este necesar să se menționeze în linia 050 valoarea avansului și, de asemenea, să se stabilească în linia 090 valoarea impozitului care a fost în cele din urmă returnat.

Dacă societatea nu ar putea, în principiu, să rețină impozitul pe venitul personal, atunci în acest caz va trebui să se reflecte în câmpul 080.

În a doua secțiune, informații detaliate sunt scrise cu o defalcare a veniturilor, precum și indicarea unor date specifice. Compania trebuie să indice lista completă a tranzacțiilor în ordine cronologică, specificând în acest caz numai cele care au avut loc în ultimele trei luni.

Data primirii venitului, care este indicată în câmpul 100, este reglementată de articolul 223 din Codul fiscal. Pentru a afișa corect valoarea salariului, trebuie să specificați ultimul număr al lunii de raportare, în timp ce pentru vacanțe și pentru lista bolnavă, scrieți data primirii efective a plății. În câmpul 110, se scrise data reținerii impozitului și această procedură, în conformitate cu legislația în vigoare, se efectuează în ziua primirii venitului.

Termenul de transfer al impozitului, prescris în linia 120, depinde de tipul de venit primit. Inițial, aceasta este a doua zi, pentru data reală de primire a plăților, în timp ce concediul medical și vacanța ar trebui să se facă numai după sfârșitul lunii de raportare.

Linia 130 este plină cu suma veniturilor efective înainte de reținerea impozitului pe venit, în timp ce taxa reținută la sursă este deja indicată în linia 140.

Alocația pentru sarcină și naștere în 6-NDFL nu este reflectată, deoarece nu este considerată venit. Pentru mai multe detalii, vedeți mai jos.