unde CF este plata după t ani, i este rata de actualizare, IC este investiția inițială.

Calculăm NPV pentru fiecare dintre cele două proiecte.

Ambele proiecte au o valoare pozitivă netă prezentă, ceea ce indică rentabilitatea acestora. Dar, în acest caz, este recomandabil ca firma să selecteze Proiectul B, deoarece indicatorul NPV este mai mare pentru acesta (NPVB = 332.783 mii ruble).

Calculați valoarea ratei interne de rentabilitate a proiectului de investiție (metoda grafică, interpolarea liniară), fluxurile de trezorerie prin care sunt egale:

1 an -50 mii ruble;

2 ani - 40 mii ruble;

3 - 30 mii ruble;

4 ani - 20 de mii de ruble;

Investițiile o singură dată sunt egale cu 100 de mii de ruble.

Soluția

Utilizând metoda de selecție, vom defini mai multe variante posibile ale ratelor dobânzilor și vom calcula venitul net actualizat (NPD) pentru aceștia, conform formulei (1).

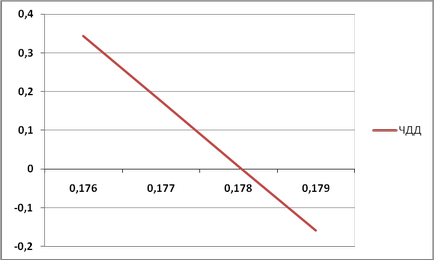

Să construim graficul dependenței BHD de valoarea ratei dobânzii (E) (figura 1). Axa abscisa prezintă valorile E și axa ordonatei - rata respiratorie calculată pentru valoarea selectată a E. Graficul intersecție cu abscisa este valoarea dorită a ratei interne de rentabilitate (IRR).

Deoarece valorile primite de E sunt aproape una de cealaltă, graficul dobândește o formă liniară.

Fig. 1. Diagrama dependenței BHD de E.

Analizând graficul prezentat în figura 1, putem concluziona că VNB = 17,8%.

Vom găsi VNB folosind metoda interpolării liniare.

E „- o asemenea rată de actualizare la care valoarea actualizată netă apropiată de zero are o valoare pozitivă (DDCC“ (E „)> 0) și E“ „- rata de actualizare, a crescut cu mai mult de 1% în comparație cu E“, la care valoarea actuală netă preia o valoare negativă apropiată de zero (BHD '' (E '')

Calculați venitul net actualizat (BHD) pentru acest proiect de investiții.

VAN este diferența dintre cota curentă actualizată pe baza ratei dobânzii calculate, valoarea veniturilor din investiții și valoarea investițiilor de capital.

Factorul de discount (αi) este determinat de formula

unde E este rata de actualizare (în acest caz E = 0,14 (sau 14%)), t este numărul perioadei de timp relativ la perioada inițială.

Flux de plăți și încasări (mii de ruble)

Factorul de reducere αi

Suma totală din ultima coloană va fi + 0,15 mii ruble. Valoarea pozitivă a BHD indică eficiența investiției, adică SA "Perspective" este recomandabil să investească în echipamente noi pentru lansarea unui nou produs.

Compania de investiții a primit mai multe proiecte pentru examinare. Pe baza indicelui de rentabilitate, alegeți cel mai eficient.

1 proiect - valoarea investițiilor este de 10 000 USD. încasări 24 000 cu

2 proiect - în consecință 30 cu și 80 cu.

3 proiect - respectiv 300 USD. și 360 cu

4 proiect - respectiv 80 cu. și 78 cu

Indicele rentabilității proiectului (ID) se calculează ca raportul dintre venitul redus (AP) pentru proiect și valoarea costurilor reduse (PP):

Calculăm indicii de rentabilitate pentru fiecare dintre aceste proiecte:

ID1 = 24 000/10 000 = 2,4;

Pe baza calculelor de mai sus ale indicilor randamentului, putem spune că cel mai eficient este al doilea proiect, deoarece indicatorul investigat pentru acesta este cel mai mare (ID2 = 2,67).

Sarcina 6

Se analizează două versiuni ale acumulării de fonduri în funcție de schema de anuitate a postnumerando-ului. fondurile sunt primite la sfârșitul intervalului de timp corespunzător:

1 plan: se face o contribuție la un depozit de 500 USD la fiecare șase luni, cu condiția ca banca să plătească 8% pe an cu dobânzi semestriale pe dobândă;

Planul 2: o contribuție anuală de 1000 USD se face pe o bază anuală de 9%, calculând dobânda anuală.

Care va fi suma pe cont în 10 ani cu implementarea fiecărui plan? Care plan este mai preferabil? Alegerea dvs. va fi modificată dacă rata dobânzii din planul 2 este redusă la 8,5%.

Soluția

Valoarea viitoare (FVpst) a unei anuități postnumerando cu o sumă de plată constantă R, rata dobânzii i și numărul de perioade de timp n se determină după cum urmează:

Valoarea partea fracționară cu formula (7) pot fi găsite folosind tabelul corespunzător viitoare anuitati valoare postnumerando coeficienți pentru diferite rate ale dobânzii și numărul de perioade.

Calculăm suma care va fi pe cont după 10 ani cu implementarea fiecăruia dintre planuri.

Cel mai preferat este primul plan, pentru că investind de două ori mai mic decât cel de-al doilea plan, obținem aproape același rezultat pentru aceeași perioadă (10 ani).

Calculăm suma care va fi pe cont în 10 ani la o rată a dobânzii de 8,5% la implementarea celui de-al doilea plan.

În acest caz, cu un pariu de 8,5% pentru al doilea plan, primul plan este încă mai eficient, deoarece investind în punerea în aplicare a primului plan, suma este jumătate din suma, după expirarea a 10 ani vom obține mai mult.

Soluție Venitul net actualizat (npv) este determinat de formula: (1)