Se știe că fiecare întreprindere are propriile resurse financiare - acestea sunt resursele financiare disponibile întreprinderii și destinate să asigure funcționarea eficientă a acesteia, să își îndeplinească obligațiile financiare și să stimuleze în mod economic angajații. Resursele financiare sunt generate din fonduri proprii și atrase.

Prin urmare, atunci când o întreprindere nu dispune de resurse proprii pentru a finanța activitățile unei întreprinderi, aceasta poate atrage fonduri de la alte organizații care au primit numele de capital împrumutat.

1. Conceptul general de capital.

Capitala 1 - din latină. Capitalis - principalul

Capitalul - într-un sens larg - suma acumulată (agregată) a bunurilor, proprietății, bunurilor utilizate pentru profit, avere.

Capitalul (în sensul economic) face parte din resursele financiare ale întreprinderii, destinate finanțării activităților curente și principale ale organizației, pentru a asigura dezvoltarea durabilă și eficientă a organizației.

П despre subiecții de proprietate asupra obiectului de atașament

Imprumut principal

Capitalul de capital

Capitalul propriu este un ansamblu de resurse financiare ale societății, format în detrimentul fondatorilor (participanților) și al rezultatelor financiare ale propriilor activități. Ca indicator al bilanțului este: capitalul social (capital social vărsat); Profit nedistribuit câștigat de întreprindere ca rezultat al activității efective și care rămâne la dispoziția sa; capital de rezervă (definit ca 5% din capitalul social al SA); precum și un capital suplimentar (format în baza reevaluării activelor, datorată primei de emisiune); un fond de rezervă (din profitul net este creat); fondul de consum (și din profitul net), etc.

Capitalul împrumutat este capitalul primit sub forma datoriei. Spre deosebire de capitalul propriu, acesta are un termen limită și este supus unei rambursări necondiționate. În mod tipic, dobânda periodică este percepută în favoarea creditorului. Exemple: obligațiuni, împrumuturi bancare, diverse tipuri de credite nebancare, conturi de plătit.

Capital de rulment (capital de circulație în limba engleză, capital circulant) - elemente de capital, caracterizate printr-o perioadă scurtă de timp; al cărui cost este imediat inclus în costurile creării unui produs nou (de exemplu, materiale, materii prime, produse destinate vânzării, bani). Capitalul de lucru - expresia valorică a obiectelor de muncă care participă o singură dată la procesul de producție, transferă complet valoarea lor la costul producției, își schimbă forma materială naturală. Activele circulante, denumite și capital de lucru, sunt acele fonduri pe care compania le utilizează pentru a-și desfășura activitatea zilnică, consumate integral în timpul ciclului de producție. Ele sunt, de obicei, împărțite în inventar și numerar.

Acestea includ:

materii prime, materiale, combustibil, energie, semifabricate, piese de schimb

costă producția incompletă

produse finite și bunuri

cheltuielile pentru perioadele viitoare

- TVA pentru bunurile achiziționate

- Conturi de încasat (2 (de capital, datoria pe termen lung) - este un mijloc de terțe părți (numite Lander), furnizate de societate pe termen lung (în principal credite bancare și emisiunilor de obligațiuni) Cu toate că acest lucru este un termen lung, dar o sursă temporară de credite .. Spre deosebire de capitalul propriu, acesta are un termen limită și este supus unei rambursări necondiționate.

Necesitatea atragerii capitalului împrumutat ar trebui justificată printr-un calcul preliminar al nevoii de capital de lucru. Împrumuturile includ un împrumut financiar de la instituțiile bancare și financiare nebancare, creditul comercial de la furnizori, conturi de plătit problema arieratelor întreprinderi de titluri de credit, și altele. În contabilitate, datorii și datorii sunt prezentate separat. Prin urmare, într-un sens larg, este posibilă alocarea fondurilor împrumutate și, într-un sens restrâns, a creditului financiar real. Diferența dintre fondurile împrumutate într-un sens larg și restrâns este fondurile atrase. Pe de o parte, de împrumut - un factor în funcționarea cu succes a afacerii, ceea ce contribuie la depășirea rapidă lipsa de resurse financiare, arată încrederea creditorilor și sporește rentabilitatea fondurilor proprii. Pe de altă parte, întreprinderea este împovărată de obligații financiare. Una dintre principalele caracteristici de evaluare a eficienței deciziilor financiare manageriale este magnitudinea și eficiența utilizării fondurilor împrumutate.

Capitalul împrumutat se caracterizează prin următoarele caracteristici pozitive:

1. Oportunități suficiente de a atrage, în special cu un rating de credit ridicat al întreprinderii, disponibilitatea garanției sau a garanției.

2. Asigurarea creșterii potențialului financiar al întreprinderii dacă este necesară extinderea semnificativă a activelor și creșterea ratei de creștere a activităților sale.

3. Costuri mai mici în comparație cu capitalul propriu, în detrimentul asigurării efectului "scutului fiscal" (retragerea cheltuielilor pentru întreținerea acestuia din baza impozabilă la plata impozitului pe venit).

4. Abilitatea de a genera o creștere a profitabilității financiare (coeficientul de rentabilitate a capitalurilor proprii).

În același timp, utilizarea capitalului împrumutat are următoarele dezavantaje:

1. Utilizarea acestui capital generează cele mai periculoase riscuri financiare în activitatea economică a întreprinderii - riscul de a reduce stabilitatea financiară și pierderea solvabilității. Nivelul acestor riscuri crește proporțional cu creșterea ponderii utilizării capitalului împrumutat.

2. Activele formate datorită capitalului suplimentar genera mai puțin rata (ceteris paribus) de întoarcere, care este redusă cu suma plătită dobânda de împrumut în toate formele sale (procente pentru un împrumut bancar, leasing rata, obligațiuni cu cupon la sută, factura la sută pentru produse credit, etc.).

3. Dependența înaltă a costului capitalului împrumutat de fluctuațiile situației pieței financiare. În unele cazuri, cu o scădere a ratei medii a dobânzii de pe piață, utilizarea împrumuturilor obținute anterior (în special pe termen lung) devine nerentabilă pentru companie datorită disponibilității unor surse alternative de resurse de credit mai ieftine.

4. Complexitatea procedurii (in special in dimensiuni mari), ca acordarea de credite depinde de deciziile altor agenți economici (creditori), necesită, în unele cazuri, garanții sau garanții de la terțe părți relevante (sunt furnizate garanția companiilor de asigurări, bănci și alte entități de afaceri, de regulă, pe bază de redevență).

Astfel, compania, folosind capitalul împrumutat are un potențial mai ridicat financiar de dezvoltare (datorită formării de volum suplimentar de active) și posibilitatea creșterii în rentabilitatea financiară a activităților, dar generează din ce în ce risc financiar și riscul de faliment (crește cu proporția de fonduri împrumutate din valoarea totală a capitalului utilizat).

4. Asigurarea minimizării costurilor pentru formarea capitalului din diferite surse. O astfel de minimizare se realizează în procesul de gestionare a costului capitalului, mecanismul acestuia fiind discutat în detaliu în secțiunea următoare.

5. Asigurarea unei utilizări foarte eficiente a capitalului în procesul activității sale economice. Punerea în aplicare a acestui principiu este asigurată prin maximizarea randamentului capitalurilor proprii la un nivel acceptabil al riscului financiar al întreprinderii.

2.2. Clasificarea fondurilor împrumutate.

Fondurile împrumutate sunt atrase pentru reproducerea activelor imobilizate și curente.

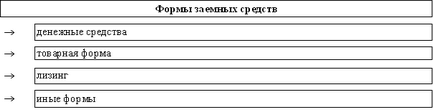

Puteți identifica diferite forme de împrumut. Astfel, capitalul împrumutat este folosit pentru a deservi activitățile economice ale unei întreprinderi în următoarele forme principale:

a) în bani în moneda națională;

b) în bani în valută străină;

c) sub formă de mărfuri (sub formă de livrări cu întârziere în plata materiilor prime, materialelor, bunurilor);

d) sub formă de provizion pentru folosirea pe bază de închiriere a mijloacelor fixe;

e) sub alte forme (furnizarea plății amânate a unor active necorporale, etc.).

Alegerea formelor de atracție a mijloacelor suplimentare este realizată de întreprindere independent, pornind de la scopurile și specificitatea activității sale economice.

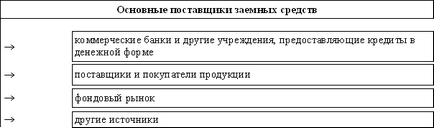

Pe baza componenței fondurilor împrumutate, în practica financiară, principalii creditori ai întreprinderii sunt:

a) băncile comerciale și alte instituții care acordă împrumuturi în numerar (bănci ipotecare, companii de încredere etc.);

b) furnizorii și cumpărătorii de produse (împrumuturi comerciale de la furnizori și plăți în avans ale clienților);

c) piața de capital (emiterea de obligațiuni și alte valori mobiliare, altele decât acțiunile) și alte surse. Furnizori majori de fonduri împrumutate

În orice formă sunt implicate fonduri împrumutate, ele trebuie să primească activele corespunzătoare ale întreprinderii. O importanță deosebită pentru activele lichide respective sunt achiziționate cu finanțare datoriei sub formă de bani (în cazul în care angajarea în furnizarea de mărfuri formă sunt bunurile ei înșiși, cât și în implicarea lor în forma proprietății închiriate - ele însele active fixe închiriate).

În ceea ce privește măsura în care fondurile împrumutate sunt atrase sub formă de bani, ceea ce servește drept garanție pentru întoarcerea completă și la timp, se evidențiază următoarele tipuri:

b) împrumut garantat. În practică financiară modernă, următoarele tipuri de sprijin de credit: o garanție (garanție) - o obligație a unui terț (documente speciale - „Aval“) pentru creditor să plătească la apariția cazului de garanție datoria întreprinderii de împrumut (o formă de asigurare de răspundere de garanție a debitorului pentru neplata a creditului societate de asigurări);

Capitalul împrumutat este împărțit în perioade de atracție pe termen lung (mai mult de 1 an) și pe termen scurt (până la 1 an).