În ciuda faptului că băncile abordează destul de responsabil problema de creditare a persoanelor fizice și a verifica cu atenție debitorilor, complet scapa de riscul de non-returnare a fondurilor, ei nu pot. Și nu întotdeauna motivul pentru apariția unor datorii restante constă în respingerea clientului de a-și îndeplini obligațiile, adesea în "lista neagră" a împrumutatului împins dificultăți de viață. Dar aici creditorii vin în ajutorul asigurătorilor, sunt gata să plătească datoria pentru client în cazul pierderii ultimei capacități de lucru. Numai pentru debitorii înșiși, ajutorul societății de asigurări pare inadecvat, din cauza faptului că serviciile de asigurări trebuie plătite acestuia.

La nivelul legislației țării noastre, asigurarea de risc de credit nu se aplică asigurării obligatorii. Și aceasta înseamnă că împrumutatul nu este obligat să semneze contractul forțat. Dar acest lucru este condiționat, deoarece creditorul are dreptul de a refuza acordarea unui împrumut sau de a întări termenii de creditare. Din acest motiv, debitorii sunt de acord cu asigurarea. Dar, în timp, există o întrebare urgentă dacă este posibil să refuzați asigurarea după primirea unui împrumut, cum să faceți acest lucru și ce amenință.

De ce aveți nevoie de asigurare pentru bănci și debitori

Cu băncile toate mai mult sau mai puțin clare, au nevoie de o garanție că banii vor fi returnate în totalitate, împrumutatul sau compania de asigurări. Pe de altă parte, legea este, în orice caz, pe partea creditorului, iar instanța va lua o decizie în favoarea sa. Sau colecționarii "vor bate" datoria de la debitor, cu toate acestea, contra unei taxe. Dar toate aceste metode sunt neprofitabile pentru bancă, deoarece aceste măsuri durează mult timp, în ciuda faptului că societatea de asigurări va rezolva problema mult mai rapid.

Vă rugăm să rețineți că societatea de asigurări plătește împrumuturi numai în cazul unui eveniment asigurat, fiecare dintre acestea trebuie specificat în contract. Dacă situația actuală nu se aplică evenimentului asigurat, înseamnă că împrumutatul are obligația de a rambursa datoria.

Deci, împrumutatul are de asemenea un anumit beneficiu din asigurare. De exemplu, în caz de pierdere de muncă, de boală, de vătămare sau de deces, obligațiile care decurg din contractul de împrumut nu vor cădea asupra rudelor, ci vor trece la asigurător. Acest lucru este valabil mai ales pentru creditele de consum sau ipotecare mari. În plus, nu puteți exclude posibilitatea de a-și pierde o slujbă sau de a obține o poziție mai puțin plătită. Într-un cuvânt, asigurarea poate fi utilă în realitate, dar la momentul înregistrării împrumutului, puțini oameni se gândesc la asta.

Trebuie să fac asigurare?

Atunci când alegeți un program de creditare, toată lumea acordă mai multă atenție sumei împrumutului, ratei dobânzii și termenilor, dar nu toți sunt interesați în avans de către specialistul în credite, dacă acordul prevede un contract de asigurare suplimentar. dar trebuie să faceți asta.

Uneori, creditorul merge înșelător și ascunde de împrumutat disponibilitatea asigurării în costul creditului, deși astăzi aceste cazuri sunt destul de rare. Asigurați-vă că cereți angajatului departamentului de credit să tipărească valoarea totală a creditului, adică cu toate comisioanele și comisioanele pentru deschiderea și întreținerea contului de credit, plata pentru servicii suplimentare și alte servicii ale băncii. În cazul în care contractul prevede prime de asigurare, atunci aveți dreptul de a refuza asigurarea împrumutului înainte de a fi emis. Dar, în același timp, banca are dreptul să refuze acordarea unui împrumut.

Refuzul de asigurare a împrumutului după înregistrarea sa nu reprezintă o încălcare a termenilor acordului de împrumut și a legislației, această procedură are temei legal.

Cum să refuzați serviciile unei societăți de asigurări prin intermediul unei bănci

Deci, cum pot refuza asigurarea într-o bancă? În primul rând, trebuie să vă amintiți că băncile vor accepta liber să rezilieze contractul de asigurare numai cu debitorii responsabili. Adică înainte de a refuza serviciul, trebuie să plătiți în timp util programul de creditare. Perioada minimă de valabilitate a poliței de asigurare este de șase luni, prin urmare nu este util să scrieți un refuz înainte.

Dacă sunt îndeplinite primele două condiții, puteți merge la sucursala băncii din departamentul de credit, unde a fost semnat contractul de împrumut și scrieți o declarație privind rezilierea contractului cu compania de asigurări. După această măsură, creditorul trebuie să recalculeze costul împrumutului și suma plăților lunare. Dar, în același timp, poate fi adăugat un interes suplimentar la soldul datoriei, iar creditorul are dreptul să modifice termenii în mod unilateral.

Dacă banca a refuzat

În cazul în care refuzul de asigurare pentru împrumutul după înregistrare nu este acceptat de către bancă, atunci cereți să vă dea un certificat scris, ar trebui să indice motivul. Cu toate actele și acordurile, inclusiv cu un refuz scris, se adresează instanței printr-un proces. Dacă instanța nu constată motivele care împiedică respingerea politicii de asigurare, decizia va fi luată în favoarea reclamantului.

De asemenea, printr-o declarație în fața instanței, împrumutatul se poate aplica în cazul în care banca nu a avertizat debitorul cu privire la asigurarea împrumutului său. Recent, astfel de cazuri sunt destul de mici, deoarece această acțiune încalcă drepturile împrumutatului.

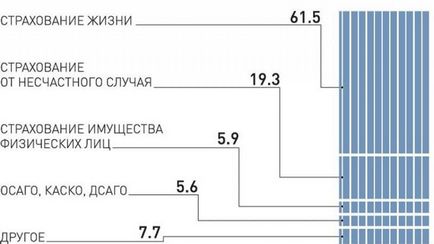

Structura vânzărilor de asigurări bancare

Ca și în practică

Renunțarea la asigurare este un drept legal al debitorului, prin urmare, banca are opțiuni alternative. În prima variantă, împrumutatul întocmește un împrumut la o rată a dobânzii redusă și este de acord cu asigurarea de viață și de sănătate. În al doilea - polița de asigurare nu va fi formalizată, dar rata la împrumut va crește cu mai multe procente. Desigur, clientul va alege prima opțiune pentru motivul că, în opinia sa, termenii împrumutului sunt mai profitabili pentru el. Dar polița de asigurare va costa aproximativ 10% din suma creditului.

În cazul în care creditorul a ascuns costul total al împrumutului, luând în considerare polița de asigurare, clientul are dreptul să se adreseze instanței pentru a contesta contractul de asigurare.

În general, în practică, renunțarea la asigurare după obținerea unui împrumut este în întregime posibilă. Dar este mai bine să rezolvăm problema cu creditorul în mod pașnic și să nu aducem problema în instanță, deoarece aproximativ 80% din creanțe sunt supuse satisfacției. Și totuși, înainte de a face un împrumut, căutați un creditor fiabil, cu condiții de împrumut clare și ușor de înțeles.