Un împrumut vizat fără dobândă către o persoană fizică

Alla Timofeeva, membru al Camerei Consultanților Fiscali, un auditor principal al ZAO "Firma de audit" Rank-Audit "

Pentru o instituție de credit țintă liber de contract (creditor) este obligat să pregătească pachetul de documente, înainte de a trece în proprietatea unei persoane fizice (împrumutat) bani, și apoi debitor - persoană fizică va fi obligată să restituie aceeași sumă de bani (suma creditului).

Se prepară organizație (creditor) este necesară pentru a face față, inclusiv încheierea acordului de împrumut au fost recunoscute ca fiind legală în lumina cerințelor Legii cu privire la Societăți cu Răspundere Limitată, și o persoană fizică (contribuabilul), a primit un împrumut, nu există nici un venit sub formă de beneficii materiale: pe valoarea economiilor Procentajul exprimat în ruble, calculat pe baza a două treimi din rata curentă de refinanțare stabilită de Banca Centrală din Rusia la data primirii efective a unei persoane fizice (contribuabilul) venitul furnizat al doilea paragraf. 2, art. 212 din Codul Fiscal al Federației Ruse. Și, de asemenea, organizația ca un agent fiscal nu este este obligat să calculeze, să rețină și să vireze impozitul pe venitul personal în buget, la rata de 35% (Sec. 2, art. 224 din Codul fiscal) sau post autorităților fiscale cu privire la imposibilitatea de a reține forma de impozitare № 2-PIT (n. 5 v. 226 RF).

Astfel, în cazul în care organizația va da un împrumut pentru un individ pentru construcții noi sau pentru achiziționarea Federației Ruse de o casa apartament, apartament, cameră sau pe acțiuni (acțiuni) în acesta, parcelele de teren alocate pentru construcția de locuințe individuale, și a terenurilor pe care sunt case, sau pe acțiuni (acțiuni) achiziționate în ele, și obținerea acestora de scutire de impozit pe venitul personal, pentru punerea în aplicare a acțiunii deliberate ar trebui să adere la următorul algoritm.

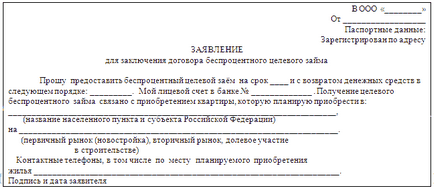

1. Primirea unei cereri de la o persoană fizică cu o cerere de împrumut cu informații detaliate: suma împrumutului, în ce scopuri, pentru cât timp, procedura de returnare etc.

2. Cererea primită de la o persoană fizică este considerată de o reuniune extraordinară a participanților (fondatorilor) societății pentru luarea unei decizii privind aprobarea tranzacției. Potrivit ordinii de zi, adunarea generală a fondatorilor poate lua în considerare simultan două chestiuni pentru a confirma legitimitatea tranzacției cu privire la acordarea unui împrumut unei persoane fizice:

Prima problemă se referă la aprobarea de către adunarea generală a participanților la companie a unei tranzacții majore pentru acordarea unui împrumut în conformitate cu cerințele clauzei nr. 46 din Legea privind Societatea cu Răspundere Limitată. O tranzacție de împrumut este o tranzacție majoră, dacă suma acesteia este de douăzeci și cinci sau mai multe procente din valoarea proprietății companiei determinată pe baza situațiilor financiare pentru ultima perioadă de raportare care precede data deciziei de acordare a împrumutului.

Cea de a doua întrebare - aprobarea adunării generale a societății împrumutului persoanei în cauză, în conformitate cu cerințele de la alineatul 1 al articolului .. 45 din Legea privind Societatea Comercială. În același timp, persoanele în cauză pot fi fondatorii unei societăți cu răspundere limitată; persoană care acționează ca unicul organ executiv al societății (director general, președinte); Membru al Consiliului de Administrație (Consiliul de Supraveghere) al Companiei; societatea parte interesată care are, împreună cu afiliații (soți, părinți, copii, frați, surori și (sau) afiliate) douăzeci sau mai mult la sută din voturile din numărul total de voturi ale membrilor societății, precum și cu persoana care are dreptul de a oferi publicului necesară pentru instrucțiunile lui.

Aprobarea tranzacției pentru emiterea unui împrumut unei persoane este formalizată prin protocolul adunării generale extraordinare a fondatorilor societății.

Următorul este un acord de împrumut țintă fără dobândă, în scris, în conformitate cu care organizația se angajează să furnizeze individuale (împrumutat) fără dobândă împrumut țintă, iar acesta din urmă trebuie să-l folosească pentru scopul propus, și să returneze împrumutul într-o anumită perioadă de contract (Sec. 1, Art. 161, alin. 1 Articolul 808 din Codul civil al Federației Ruse).

Contractul de împrumut-țintă fără dobândă este considerat încheiat din momentul transferului de bani (clauza 1, articolul 807 din Codul civil al Federației Ruse). Deoarece împrumutatul este o persoană fizică, suma împrumutului îi poate fi acordată fie în numerar, fie în numerar, la cererea părților contractante (paragraful 1, articolul 861 din Codul civil al Federației Ruse).

3. Pentru o decizie corectă privind procedura de transfer al banilor în cadrul unui acord de împrumut cu dobândă fixă, vom examina regulile care indică regulile de efectuare a tranzacțiilor cu numerar.

În primul rând, în paragraful 2 al Instrucțiunii Băncii Centrale a Rusiei nr. 1843-U, este stabilită o listă închisă de scopuri pentru care organizația poate cheltui bani în numerar, în cazul în care împrumutul nu este furnizat. Prin urmare, în cazul în care organizația a decis să ofere un împrumut unei persoane în numerar, trebuie mai întâi să plătească banii în numerar, apoi să retragă suma necesară din cont și să dea banii unei persoane de la casieria în baza contractului de împrumut. În același timp, organizația crește costul serviciilor bancare: livrarea de venituri plus primirea de numerar prin cec.

Transferul de fonduri din contul de decontare se efectuează în detaliile specificate de împrumutat în cererea de împrumut.

4. Există câteva puncte importante care trebuie identificate într-un acord de împrumut fără dobândă:

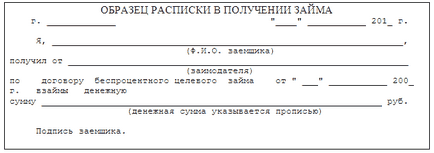

4.1. În timp ce creditorul nu transferă bani împrumutatului, contractul nu este considerat încheiat (paragraful 2, clauza 1, articolul 807 din Codul civil al Federației Ruse). Transferul de bani în baza unui contract de împrumut țintă fără dobândă este confirmat prin documente contabile primare (ordin de plată, ordin de plată în numerar). Împrumutatul poate prezenta o chitanță în plus față de primirea unui împrumut pe baza eșantionului (clauza 2, articolul 808 din Codul civil al Federației Ruse):

4.2. contractul de împrumut de încredere pentru un împrumut țintă fără dobândă prevede pentru executarea obligatorie a condițiilor Împrumutat: utilizarea fondurilor primite în scopuri strict definite. În acest caz, debitorul trebuie să furnizeze organizației (creditor) capacitatea de a controla (art. 814 din Codul civil). Pentru a face acest lucru, debitorul oferă creditorului o copie a documentelor care confirmă utilizarea efectivă a împrumutului, cum ar fi ordinele de plată, chitanțe de plată a contractelor de investiții imobiliare sau de vânzare, acte de la recepție - transmiterea, primirea și inspectarea lucrărilor efectuate, certificatul pe proprietate etc. Lista acestor documente și termenii de la depunerea lor de către debitor poate fi stabilită în acordul de împrumut.

4.3. Împrumutul este fără dobândă, iar împrumutatul are dreptul la rambursarea anticipată, în conformitate cu alin. 2 alin. 2 din art. 810 Codul civil al Federației Ruse.

4.4. trebuie să fie furnizate în creditul țintă liber de contract, în conformitate cu paragraful 1 al art .. - Procedura de rambursare a împrumutului 810 Codul civil al Federației Ruse. În cazul în care contractul nu prevede o anumită formă de rambursare a creditului, debitorul are dreptul de a rambursa suma împrumutului la alegere - și prin creditor în numerar și prin transferarea de bani în contul creditorului. La returnarea creditului nu este permisă deducerea din salarii pentru a rambursa datoria a primit din împrumutul angajator (art. 11 și 137 din Codul muncii).

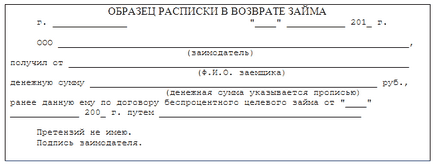

4.5. Termenul de returnare a unui împrumut țintă fără dobândă sau data returnării trebuie să fie prevăzute în contract foarte atent, ca pentru un individ, este important de utilizarea prevăzută și pentru a evita acumularea de impozitul pe venitul personal pe venit sub forma beneficiilor materiale derivate din economii la dobânzi la împrumuturi în timpul utilizării preconizată a creditului fără dobândă , în conformitate cu alin. 1 p. 1 al art. 212 din Codul fiscal. În temeiul unui contract de împrumut țintă fără dobândă, în conformitate cu alin. 3 p. 1 al art. 223 din Codul fiscal la data primirii efective a fondurilor sub formă de beneficii materiale este definit ca fiind corespunzătoare data rambursării efective a împrumuturilor. Când se întoarce un împrumut, se poate emite o chitanță de la organizația următoarei mostre:

4.6. În cazul în care contractul nu precizează perioada de rambursare a împrumutului sau va fi determinat la momentul cererii, atunci conform clauzei nr. 810 din Codul civil al Federației Ruse, datoria trebuie returnată organizației în termen de 30 de zile de la data cererii de returnare.

5. La primirea unui împrumut fără dobândă a individului țintă este obligat să obțină scutirea de impozitul pe venitul personal pe venit sub forma de beneficii materiale din economii privind interesul pentru utilizarea de împrumut fără dobândă pentru a cheltui bani împrumutați pentru construcții noi sau pentru achiziționarea de către Federația Rusă a unei case apartament, apartament, camera sau cota (acțiuni) în ele, un teren alocat pentru construcția de locuințe individuale, iar terenul pe care casele sau acțiunile cumpărate.

Astfel, pentru a obține o scutire de la plata taxei de încărcare de pe veniturile sub formă de beneficii materiale, care este impozitat la 35% (... Punctul 4 Clauza 2 din articolul 224 din Codul fiscal) la data de rambursare a creditului, aveți nevoie pentru a obține primul: dreptul de deducere fiscală la respectarea tuturor condițiilor specificate în. 2 p. 1 al art. 220 din Codul fiscal, indiferent de perioada în care a suportat costurile pentru construcții noi sau pentru achiziționarea de către Federația Rusă a unei case apartament, apartament, camera sau pe acțiuni (acțiuni) în acesta, parcelele de teren alocate pentru construcția de locuințe individuale, și terenuri, pe care se află casele de locuit achiziționate, sau acțiunile (mizele) în ele.

Pentru aceasta, o persoană (contribuabil) înaintează autorităților fiscale la locul de înregistrare (permis de ședere) următoarele documente:

în timpul construcției sau cumpărarea unei case de locuit (inclusiv la clădirea finit) sau pe acțiuni (acțiuni) în ea - documentele care confirmă dreptul de proprietate asupra unei case sau a unei cote (acțiuni) în ea (contractul de vânzare, certificatul de înregistrare de stat a drepturilor de proprietate, eliberat de Ministerul Justiției al Federației Ruse etc.);

achiziționarea de apartamente, camere, cota (actiuni) în ele sau drepturi la un apartament, într-o casă nou construită - un contract de a cumpăra un apartament, camera, cota (acțiuni) în ele sau drepturi la un apartament, intr-o casa nou construita, actul predarii plat, cota de cameră (acțiuni) în care contribuabilul sau documentele care confirmă dreptul de proprietate al apartamentului, în cameră sau pe acțiuni (acțiuni) în ele (contractul de vânzare, certificatul de înregistrare de stat de proprietate emise de Ministerul RF al Justiției, și altele.);

achiziționarea de terenuri alocate pentru construcția de locuințe individuale, și a terenurilor pe care casele cumpărate, sau cota (acțiuni) în ele - documentele ce confirmă dreptul de proprietate asupra terenurilor sau a unei cote (acțiuni) în ea și documentele care confirmă dreptul de proprietate asupra unui bloc de locuințe sau o participație (contractul de vânzare, certificatul de înregistrare de stat a drepturilor de proprietate, eliberat de Ministerul Justiției al Federației Ruse etc.);

un contract de împrumut fără dobândă;

o listă de documente care confirmă faptul de executare a cheltuielilor pentru achiziționarea de bunuri este deschisă.

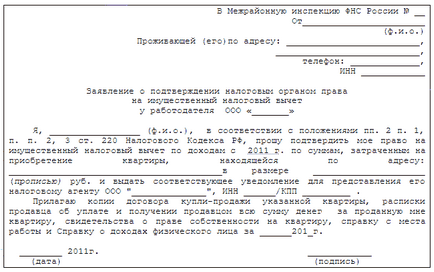

5.1. Deducerea impozitului pe proprietate este dată contribuabilului de către autoritățile fiscale pe baza unei cereri scrise a contribuabilului la inspecția fiscală la locul înregistrării, cu atașarea tuturor documentelor de mai sus, de exemplu:

6. În continuare, ia în considerare cazurile în care rezultă dintr-un venit impozabil individual sub forma de beneficii materiale, care este supus impozitului pe venit personal la rata de 35% (art. 4 alin. 2 din art. 224 din Codul fiscal) la data de rambursare a împrumutului.

6.1. În cazul în care o persoană nu are dreptul la o deducere a proprietății sau la o deducere a proprietății pentru achiziționarea obiectelor specificate la subpunctul. 2 p. 1 al art. 220 din Codul Fiscal al Federației Ruse, îi fusese deja acordat mai devreme, atunci organizația nu are motive să scutească veniturile din impozitare sub formă de prestații materiale,

6.2. Dacă soții au dobândit proprietatea în proprietate comună, atunci deducerea impozitului pe proprietate în acest caz este distribuită în funcție de cota fiecărui soț. Astfel, odată cu achiziționarea proprietății în proprietate comună, deducerea impozitului pe proprietate între soți va fi împărțită proporțional cu cota de proprietate a fiecăruia dintre ei. În acest caz, o persoană fizică (soțul care a primit un împrumut fără dobândă la țintă) va avea loc venituri sub formă de beneficii materiale dintr-o parte din utilizarea abuzivă a creditului, care este reprezentat de celălalt soț.

6.3. În cazul în care soții au dobândit bunuri în proprietate comună, deducerea impozitului pe proprietate poate fi în mod voluntar, în conformitate cu declarația scrisă a distribuit între soți în orice proporție, inclusiv raportul de 100% și 0%. De asemenea, venitul este distribuit sub formă de beneficii materiale pe un împrumut țintă fără dobândă, de exemplu: 100% și 0%.

6.4. În cazul în care soții au dobândit în proprietate comună comună a proprietății în detrimentul împrumuturilor specifice aferente creditului țintă liber de contract, în timp ce unul dintre soți nu are dreptul la deducerea proprietății așa cum a fost utilizat anterior, atunci soțul (debitorul) venitul apare sub formă de material beneficii, pe baza proporției de venire la un alt soț, stabilit de sub. 1, 2 alin. 2 din art. 212 din Codul fiscal.

Astfel, condiția pentru scutirea de impozit a veniturilor sub formă de beneficii materiale obținute din economii de dobândă a împrumuturilor direcționate fără dobândă pentru achiziționarea facilităților enumerate la lit. 2 p. 1 al art. 220 din Codul fiscal, un aviz emis de autoritatea fiscală, în care confirmă prezența dreptului contribuabilului la o deducere fiscală de proprietate pentru impozitul pe venitul personal. În acest caz, materialul beneficia de economii de dobânzi pentru utilizarea împrumuturilor este scutit de la impozitare în totalitate, fără a lua în considerare limita de 2.000.000 de ruble. înființat sub. 2n. 1 lingura. 220 din Codul fiscal.

Caracteristicile contabilității unui împrumut vizat fără dobândă către un individ

în contul 58 „Investiții“, a subcont 58-3 „credite“, cu condiția ca mișcarea organizației fizice (altele decât angajații organizației) persoanelor de numerar și alte împrumuturi;

împrumuturile acordate sunt reflectate în debitul de cont 58 "Investiții financiare" în corespondență cu contul 51 "Conturi de decontare" sau alte conturi relevante. Rambursarea împrumutului se reflectă în debitul de cont 51 "Conturi de decontare" sau alte conturi relevante și contul de credit 58 "Investiții financiare";

în contul de debit 73 „Decontări cu personalul pentru alte tranzacții“ reflectă valoarea creditului acordat organizării angajatului în cadrul unui contract de țintă împrumut fără dobândă în corespondență cu contul de credit 50 „Casier“ sau contul 51 „Conturi de regularizare“. La returnarea împrumutului suma plăților primite de angajat (debitor), reflectate în contul de debit 50 „Casier“ sau 51 „Conturi curente“, în corespondență cu contul de credit 73 „Decontări cu personal pentru alte operațiuni“;

în contul de debit 76 „Decontări cu diferite debitori și creditori“ în corespondență cu contul de credit 68 „Calcularea taxelor și impozitelor“ reflectă valoarea impozitului pe venitul personal, calculata la nivelul de 35%, în timp ce venitul are loc sub forma unor beneficii materiale derivate din economii privind interesul pentru utilizarea contribuabilul prin mijloace suplimentare (postul 1 al poziției 210, subtitlul 1 de la punctul 1 al postului 212 din Codul Fiscal al Federației Ruse);

în contul de debit 50 „Casier“ sau contul 51 „Conturi de regularizare“ în corespondență cu contul de credit 76 „Decontări cu diferiți debitori și creditori“ - introducerea unei cantități individuale de impozit pe venit personal la rata de 35%, în timp ce venitul are loc sub forma unor beneficii materiale derivate din economii asupra dobânzii pentru folosirea împrumutatului de către contribuabil;

sub debitul de cont 68 "Calcularea impozitelor și încasărilor" sunt reflectate sumele impozitului pe venit efectiv transferate la bugetul retras din contul 51 "Conturi de decontare";

valoarea iertării datoriei în temeiul împrumutului țintă liber de contract este recunoscută în contabilitate și alte cheltuieli sunt amortizate în contul de debit 91 „Alte venituri și cheltuieli“, The subcont 91-2 „Alte cheltuieli“, în corespondență cu contul de credit 73 „Decontări cu personal pe alte operațiuni (paragraful 11 PBU 10/99) sau cont 58 Contul "Investiții financiare" 58-3 "Împrumuturi acordate" - în localități cu persoane fizice care nu sunt salariați;

în contul de debit 70 „Decontări cu personal pentru plăți de muncă“, în corespondență cu contul de credit 68 „Plățile în buget pentru impozitul pe venitul personal“ reflectă valoarea impozitului pe venitul personal acumulate organizației angajat în valoare de iertarea de datorii. În acest caz, data remiterii datoriei către debitor - apare venituri naturale persoană, care se desfășoară la o rată de 13% (alineatul 1 al articolului 224 din Codul fiscal ..). Dacă nu se poate deduce organizația fiscală trebuie să notifice autoritățile fiscale privind venitul persoanelor fizice la locul de înregistrare a acestora, iar suma nu se deduce impozit pe formularul N 2-PIT „Informații privind venitul personal pentru anul 201_“;