Documentele hotelului pentru călătorii

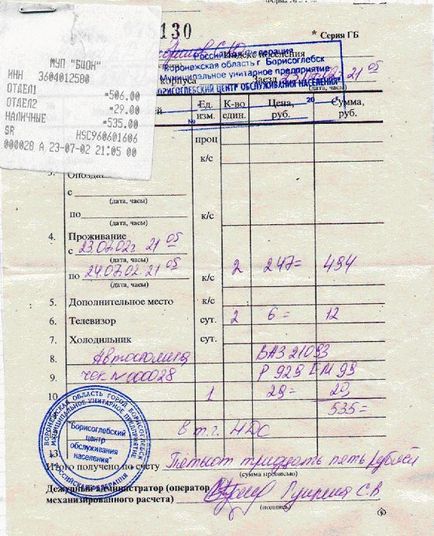

Exemplu de cec de hotel cu o taxă de serviciu

Contul de la hotel

Fiecare hotel are dreptul de a-și dezvolta propriul BSO. Aici este necesar să se țină seama de cerințele impuse de oficialități pentru proiectarea RSS. Dacă cerințele nu sunt îndeplinite, atunci documentul nu poate fi atribuit SSR. Bineînțeles, societatea al cărei angajat desemnat va furniza un astfel de document va avea dificultăți în luarea în considerare a costurilor locuințelor și va deduce TVA-ul pentru aceste cheltuieli. Care sunt aceste cerințe?

Producția de formulare are loc într-un mod tipografic, excluzând o imprimare pe calculator. De asemenea, este posibil să se utilizeze un sistem automat cu protecție împotriva accesului neautorizat, identificarea / fixarea și păstrarea tuturor operațiunilor cu documente timp de 5 ani. Atunci când documentul este umplut cu un sistem automatizat, numărul atribuit și o serie de forme sunt stocate.

În cazul în care un angajat a oferit cazare pentru documente de călătorie nu îndeplinesc aceste cerințe, iar organizația a răspuns la impozitarea profiturilor cheltuielilor de trai, atunci Inspectoratul Fiscal susține că ea are posibilitatea de a-și apăra drepturile în instanță. O alta optiune este ca complexul hotelier foloseste echipament de casa de marcat. În acest caz, SSR nu poate fi formalizată, dar o chitanță de numerar este considerată document care confirmă plata reședinței. Acesta trebuie să fie însoțit de un document (de obicei o factură), care oferă informații complete despre reședința persoanei.

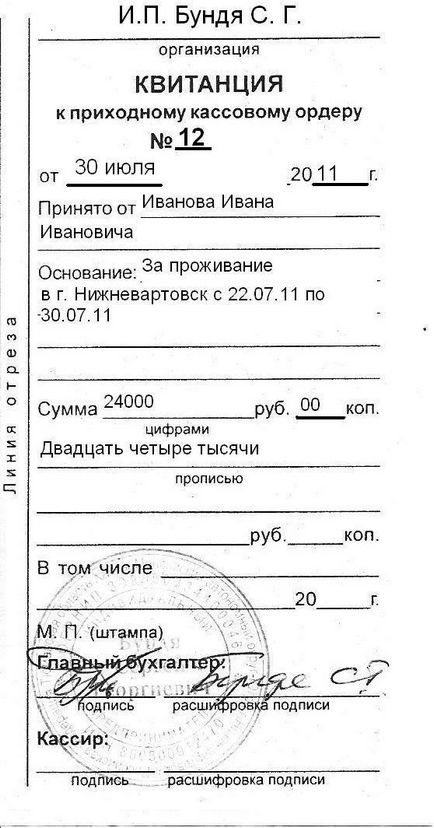

Ce se poate face într-o situație în care un angajat se întoarce dintr-o călătorie de afaceri, cu condiția ca în loc de un cec sau o confirmare de primire prezentat BSO SSP (de credit și ordine de numerar)?

Exemplu de sistem de rezervare hotelier

În această situație, se întâlnesc probleme la verificare. Angajații inspecției fiscale pot considera aceste cheltuieli incorect luate în considerare la impozitarea profiturilor, însă în ordinea juridică organizația are posibilitatea de a-și apăra cazul. În plus, este probabil ca evaluările suplimentare ale impozitului pe venitul personal și ale primelor de asigurare să fie calculate pentru valoarea compensației pentru cheltuielile de trai pe baza unei chitanțe pentru PKO. Practic, auditorii pot calcula că compensarea costurilor hotelului care au o confirmare de primire, formează venitul angajatului. Cu toate acestea, în instanță, taxa suplimentară pentru UST și impozitul pe venitul personal a fost definită drept ilegală. Instanța a reamintit că costurile de trai într-un hotel sunt confirmate de alte documente.

În această situație, raportul în avans a fost însoțit de încasări pentru PKO, care sunt documente oficiale, care confirmă primirea banilor de către partea de vânzare. Lipsa de primire a registrului de numerar, în furnizarea altor documente, nu poate fi un indiciu precis de abuz detașat persoană a mijloacelor de plată și primirea de plăți, care sunt supuse UST și impozitul pe venitul personal.

Se speră că odată cu apariția unor noi reguli, hotelurile vor fi mai receptive la elaborarea documentelor și vor înceta să emită documente care nu respectă legea.

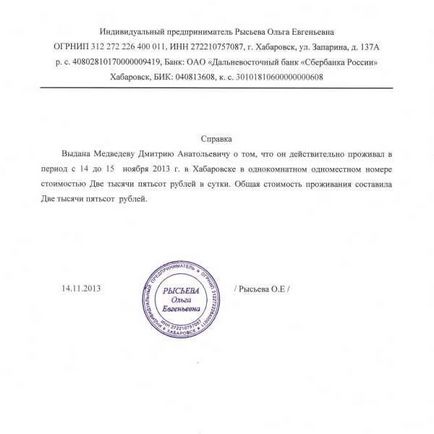

Lipsa documentelor de cazare

În cazul în care angajatul nu a adus documente de călătorie în hotel, este posibilă solicitarea la hotel a unui certificat care să confirme faptul că persoana are reședința în acest hotel.

Certificatul a fost dat despre confirmarea șederii în hotel

Prin urmare, organizațiile trebuie să se pregătească pentru situații controversate. În instanță, organizația are dreptul de a contesta reclamațiile din partea IFTN, deoarece ar trebui luate în considerare documentele care au confirmarea indirectă a cheltuielilor.

Documentele hotelului pentru călătorii de afaceri pot fi absente din alte motive. Organizațiile în care călătoriile de afaceri sunt frecvente pot închiria un apartament în acest scop. În acest caz, organizația plătește pentru sine un apartament închiriat, iar angajatul nu primește o despăgubire pentru viață. În acest caz, organizația are dreptul să ia în considerare la perceperea profitului costul închirierii unui apartament numai în timpul reședinței efective a angajatului în acesta.

În cazul în care contractul de închiriere unui apartament a fost încheiat timp de șase luni, și o îmbinare călătorii de afaceri de viață ale angajaților, la rândul său, a trăit 5.5 luni, costul de angajare în ultimele două săptămâni, inspectorii fiscali consideră nejustificate planul de cheltuieli fiscale ale organizației.

În micul dejun

Fiecare complex hotelier este dotat cu un restaurant, cafenea sau sala de mese, unde clienților li se oferă micul dejun. Dacă prețul alimentelor este inclus separat în factura de la hotel, atunci este mai bine să nu includeți aceste cheltuieli în cheltuielile "fiscale". Acest lucru este justificat de pp. 12 revendicarea 1 st.264 Codul Fiscal, care prevede că, prin cheltuielile include costul de a plăti pentru SAV ofițer, care furnizează hotel (cu excepția serviciilor în restaurante și baruri, în cameră, utilizarea facilităților de spa). Dacă hotelul nu are o cafenea sau un restaurant și există o cantină, această restricție poate fi ignorată. Acest lucru - este riscant și organizații sunt în măsură să dovedească corectitudinea și acuratețea contului în „cost profitabil“ micul dejun preț în sala de mese a hotelului.

Există situații în care autoritățile fiscale nu diferă loialitatea. În acest sens, pentru a evita riscurile fiscale, organizația nu poate ține cont de cheltuielile pentru micul dejun atunci când impozitează profiturile. În plus față de impozitul pe profit, riscul apare în impozitul pe venitul personal și în primele de asigurare. Inspectarea inspectorilor fiscali le adaugă la costul micului dejun, care se reflectă în factura hotelului.

Conform explicațiilor oficiale ale Ministerului de Finanțe al RF, valoarea atribuită separat în factura hotelului pentru alimente, angajatul are un venit natural. Compensarea produselor alimentare nu este supusă rambursării cheltuielilor pentru închirierea unei locuințe, scutite de impozitare. În această situație, impozitul pe venitul personal și impozitul social unificat sunt facturate separat. Ce trebuie să faceți în cazul în care există un mic dejun în factura hotelului, dar valoarea acestuia nu este indicată de o sumă separată. O astfel de situație este destul de frecventă, iar organizațiile care iau în considerare costurile bazate pe un astfel de cont prezintă riscuri fiscale. În practica lor, oficialii fiscali determină costul micului dejun cu ajutorul calculelor sau deduc din plin întreaga sumă din "cheltuieli profitabile". Niciuna dintre aceste opțiuni nu are niciun temei juridic.

Organizația are dreptul de a contesta acțiunile inspectorilor fiscali în instanță. Angajații inspecției fiscale vor putea adăuga un impozit suplimentar pe venit din costul micului dejun, determinat prin calcule. În această situație, organizarea în instanță poate dovedi în mod rezonabil absența obligației de a acumula și de a plăti această taxă. În ceea ce privește primele de asigurare, inspectorii nu le percep taxe în legătură cu o explicație oficială, care recomandă să nu se perceapă prime la prețul unui angajat călător în complexul hotelier, în care micul dejun este inclus în locuință.

Alte servicii hoteliere

În plus față de costul vieții, organizațiile trebuie să plătească pentru o serie de servicii suplimentare. Una dintre acestea este rezervarea camerei. Potrivit cl. 264 din Codul Fiscal al Federației Ruse, cheltuielile unui angajat pentru plata contribuțiilor primite de către hoteluri sunt, de asemenea, supuse despăgubirii, cu excepția serviciilor în baruri, restaurante, camere, utilizarea facilităților de agrement. Departamentul financiar consideră că rezervarea unei camere este un serviciu oferit de hoteluri, ceea ce înseamnă că trebuie luat în considerare la impozitarea profitului. Bineînțeles, în prezența documentelor relevante - un control al PCC, BSO. Costul de curățătorie chimică a organizației ia în considerare la impozitarea profiturilor pe baza fundamentării orientării producției și a fezabilității economice a acestui tip de cheltuieli. Acest lucru nu este greu de făcut, dacă o călătorie de afaceri este dedicată întâlnirilor cu oamenii, negocierile de afaceri etc. unde angajatul trebuie să arate bine.

Limita de cheltuieli

Pentru a economisi bani, unele organizații au stabilit o limită de cheltuieli în timpul unei călătorii de afaceri. Aici se pune întrebarea: dacă angajatul depășește această limită și îi oferă un cont de hotel pentru întregul cost de trai, este necesar să se rețină impozitul pe venitul personal al salariatului? Răspunsul este nu. Impozitul pe venitul personal nu este recunoscut de legislația plăților compensatorii, care sunt asociate cu rambursarea cheltuielilor de călătorie. În venitul angajatului detașat, cheltuielile efectiv suportate și documentate pentru închirierea unei locuințe vor fi incluse. Dacă există o declarație scrisă a salariatului care descrie motivele depășirii și ordinea angajatorului de a restitui prețul integral al contractului de leasing, atunci impozitul pe venitul personal este dedus din impozitul pe venitul personal în cazul în care depășește limita stabilită de organizație. Întreaga sumă de despăgubire pentru cheltuielile angajatului cu privire la închirierea spațiilor de la locul de călătorie de afaceri poate fi contabilizată pentru a impozita profiturile. Articolul 168 din Codul muncii prevede că angajatorul trebuie să ramburseze călătorului cheltuielile sale pentru închirierea unei locuințe.

Dacă contul de chirie este emis pe un formular gratuit, nu puteți deduce TVA, chiar dacă există o chitanță de numerar cu suma indicată. Inspectorii fiscali, verificând documentele hoteliere pentru călători, revizuiesc documentele de la hoteluri pentru a indica separat valoarea TVA. Formularea "inclusiv TVA", potrivit autorităților fiscale, nu dă dreptul la o deducere. Deși instanța poate demonstra posibilitatea deducerii TVA în această situație. Rezultate pozitive există deja în practica arbitrajului.