Analizând piața valutară și cea valutară, investitorul întâlnește adesea concepte precum "rata cheie" sau "rata de refinanțare". În sine, problema este foarte extinsă și necesită o înțelegere a conceptelor de bază din economie, care ar trebui luate în considerare de investitorul privat atunci când se planifică portofoliul și comportamentul acestuia pe piață. În acest articol voi spune:

- Cum au evoluat și sunt reglementate în prezent ratele dobânzilor ale autorităților de reglementare din străinătate;

- Care este diferența dintre rata de refinanțare și rata cheie a Băncii Centrale a Rusiei?

- Ce factori influențează politica monetară a CBR;

- Că în problema reglementării ratei de la Banca Centrală ar trebui să fie luate în considerare investitorul.

Impactul ratei reglementărilor financiare mondiale

Rata principală și rata de refinanțare: care sunt diferențele

După cum puteți vedea, datele eșantionului din tabel ilustrează perfect starea economiei țării și reacția la evenimente dramatice din partea Băncii Centrale, sub forma unei înăspriri a politicii monetare. ratele Schimbarea swing care amintește și corelate direct cu nivelul inflației, valoarea creditelor, rata de schimb dolar, fluxul / afluxul de capital, financiare bunăstarea afaceri reale și climatul investițional.

Treceți la suma licitată cheie

Valoarea ratei cheie este definită ca valoarea medie a furnizării sau retragerea lichidității băncii centrale în cadrul licitațiilor repo (pe angl.Repurchaseagreement, acordul privind cumpărarea / vânzarea cu obligația de a revinde / răscumpărare), cu un orizont de până la șapte zile. Coridorul acestei mediani nu poate depăși două puncte procentuale.

Obiectul vânzării și cumpărării la licitație sunt titlurile cu un angajament de răscumpărare (cumpărare) sub prețul specificat în contractul REPO. Astfel, tranzacția REPO acționează ca un mecanism indirect al unui împrumut pe termen scurt garantat cu obligațiuni. cambii, chitanțe de depozit. Un astfel de instrument reduce riscurile băncii centrale, deoarece, la momentul acordării împrumutului, documentele devin proprietatea creditorului. În același timp, tranzacțiile repo aduce Băncii Centrale un venit bun din cauza diferenței de preț a cumpărării și vânzării. În definirea unei astfel de piețe a valorii de bani, Banca Centrală afectează mai mulți parametri economici:

- Nivelul lichidității băncilor;

- Suma ofertei monetare în economia țării;

- Rata inflației;

- Rata de creștere economică.

Pentru a scădea sau a păstra?

Rata-cheie, ca și rata de refinanțare, afectează ratele dobânzilor la împrumuturile bancare. Nu este surprinzător faptul că Ministerul Dezvoltării Economice, care nu este interesat de controlul inflației, dar în termeni de creștere economică, în mod tradițional acționează ca un antagonist al Băncii Centrale. Biroul, de obicei, activează în mod activ reducerea ratei cheie, motivând-o cu nevoile economiei reale în împrumuturile disponibile. În afară de aceasta, acest argument pare corect: cine se va opune dezvoltării cu succes a afacerilor interne.

Este important să înțelegeți că rata CB nu determină costul creditării cu 100%. În acest indicator, alți factori nu au nici o greutate mai mică. Acesta este un deficit al împrumutătorilor "de calitate", riscul de neplată și nerambursarea fondurilor împrumutate, precum și costurile administrative asociate introducerii unor rate mai ridicate de adecvare a capitalului și a altor măsuri de reglementare. Prin urmare, reducerea ratei-cheie, care riscă o creștere accentuată a ratei dolarului și accelerarea inflației, nu va conduce neapărat la ieftinirea dorită a împrumuturilor pentru întreprinderi și pentru populație.

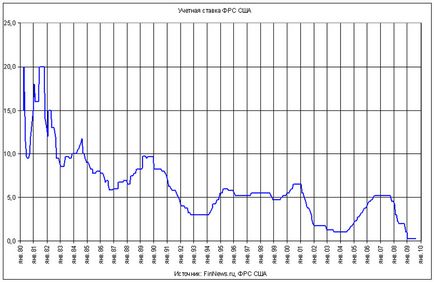

Voi da un exemplu. Dacă împrumutul obișnuit pentru o întreprindere mică este de 22% pe an, atunci reducerea ratei cheie la 6% (după cum sugerează unii economiști) nu reduce automat rata de împrumut la 18%. În prețul de cost există rezerve obligatorii pentru întârziere, costuri administrative pentru colectarea acesteia, costul personalului, care va crește prețul datorat inflației și altor costuri. Marja bancară netă este rareori mai mare de 3%. O ilustrare a modului în care mărimea ratei cheie și a ratei de schimb valutar este interdependentă, propun să analizez graficul.

Carry Trade în Rusia

În impactul ratei cheie asupra economiei există un alt aspect important. Vorbesc despre atractivitatea pieței financiare rusești pentru fondurile de investiții străine. Ei au la echilibru sute de miliarde de dolari și aleg pentru portofoliul lor o aplicație avantajoasă de capital în țările cu o rată înaltă a băncii. Astfel de operațiuni se numesc Carry Trade (literalmente - comerț) și se bazează pe o diferență semnificativă între rata scăzută a dobânzii fondurilor împrumutate pentru finanțarea investițiilor și rata pe piața din țara în care sunt realizate investițiile.

Deci, pe piețele din Uniunea Europeană, Japonia și Elveția, costul împrumutului este aproape de zero. Alegerea investitorilor se face, de obicei, între țări precum Brazilia, Argentina, Turcia, Egipt, Africa de Sud. Rusia se află pe aceeași listă, deși diferența cu ratele dobânzilor, de exemplu, în SUA este de aproximativ 8%. China ca obiect de astfel de investiții în acest caz, noi nu vedem, pentru că există linii mari (nu de portofoliu) investiții în sectorul de producție, în timp ce rata de speculatori Băncii Naționale neinteresante: aceasta variază de la 1,5% pentru depozitele de până la 4% din împrumut.

Investitorii de portofoliu, care vin pe piața rusă pentru speculații cu privire la Carry Trade, nu pot fi considerați parteneri de încredere și pe termen lung. Istoria economică a Rusiei cunoaște multe exemple atunci când zeci de miliarde de dolari au părăsit țara aproape simultan cu o scădere a rentabilității, care nu mai compensă volatilitatea pieței. Acesta este un pericol pentru profitul unui investitor privat care a făcut un pariu pe termen lung asupra activelor rublei și nu și-a diversificat suficient riscurile.

concluzie

Pentru un investitor privat obișnuit, informațiile despre dinamica ratei cheie a Băncii Centrale, pe lângă fundalul știrilor generale, au o importanță practică directă. Un exemplu simplu - creșterea randamentului pe obligațiuni (inclusiv BFL), cu o scădere a ratelor, precum și consecințele inevitabile ale modificărilor ratei Băncii Centrale pentru piața valutară, în cazul în care reducerea ratei stimulează cererea de a merge împotriva lichiditatea rublei dolar.

Îi sugerez tuturor cititorilor să participe la anchetă.