Direcția investițiilor financiare ale firmelor antreprenoriale în condițiile moderne de management este în principal orientată către instrumente de stoc, adică titluri de valoare. Investițiile în titluri reprezintă o medie de 80% din volumul total al investițiilor financiare ale firmelor. Aceasta determină necesitatea unor caracteristici mai detaliate ale valorilor mobiliare.

O garanție este un document financiar care certifică dreptul de proprietate sau relația unui împrumut al titularului documentului cu persoana care a emis un astfel de document (emitentul). Cu alte cuvinte, securitatea este o formă specială a existenței capitalului, alături de existența sa în forme monetare, productive și de mărfuri. Esența sa constă în faptul că proprietarul capitalului nu are capital, dar există drepturi la acesta, fixate sub forma unei garanții.

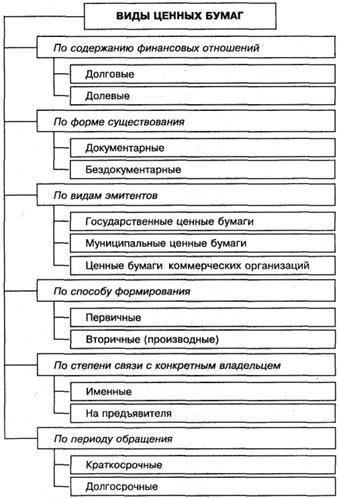

Titlurile de valoare sunt clasificate prin multe caracteristici. În Fig. 6.1 prezintă clasificarea valorilor mobiliare, în funcție de calitățile lor de investiții inerente.

Fig. 6.1.Clasificarea valorilor mobiliare pe principalele caracteristici

Securitatea îndeplinește o serie de funcții importante din punct de vedere social:

- redistribuie fonduri (capitale) între sectoare și sfere ale economiei, teritoriilor și țărilor;

- acordă anumitor drepturi suplimentare proprietarilor săi, pe lângă dreptul la capital, de exemplu dreptul de a participa la conducere, dreptul de a primi informații prioritare etc .;

- asigură primirea de venituri pentru capital și (sau) conservarea și returnarea capitalului propriu-zis.

Conținutul relațiilor financiare distinge valorile mobiliare (acțiunile), exprimând relațiile de drept proprietății și titlurile de obligațiuni (obligațiuni), exprimând relația dintre împrumut.

În funcție de forma de existență, valorile mobiliare pot fi în formă documentară, adică au o formă de hârtie și într-o formă ne-documentară, adică există sub formă de evidențe contabile.

Tipurile de emitenți sunt: titluri de stat, valori mobiliare ale subiecților din Federația Rusă, valori mobiliare ale entităților economice. Această clasificare este interesantă, din punct de vedere al riscului, care poartă valori mobiliare ale diferiților emitenți.

Valorile mobiliare de stat sunt reprezentate, în principal, de obligațiuni datorate și au cel mai scăzut nivel de risc de investiții, însă nivelul veniturilor din investiții pentru acestea, de regulă, este cel mai scăzut. În plus, trebuie remarcat faptul că, prin modificarea ratei de actualizare a Băncii Centrale, statul are capacitatea de a influența nivelul real al veniturilor din investiții asupra valorilor mobiliare emise în perioadele de fluctuații puternice ale condițiilor pieței financiare.

Nivelul calității investițiilor titlurilor de valoare ale subiecților din Federația Rusă este în mare măsură determinat de nivelul atractivității investiționale a regiunilor respective, nivelul de risc al acestor valori mobiliare fiind, de obicei, și scăzut, scăzut și nivelul veniturilor.

Titlurile de valoare ale organizațiilor comerciale sunt destul de riscante, dar nivelul de rentabilitate al acestora este, de obicei, mai mare decât valorile menționate anterior. Prin urmare, în practica mondială, calitatea investiției acestor titluri este considerată destul de ridicată, însă în mediul economic rus, datorită eficienței reduse a activității economice a majorității organizațiilor, valorile mobiliare ale acestor organizații au calități investiționale scăzute.

Prin modul de formare, se disting titlurile primare (titluri de valoare, obligațiuni, facturi) și secundare sau derivate (garanții, opțiuni, contracte futures financiare).

În ceea ce privește gradul de comunicare cu un anumit proprietar, acestea identifică valorile mobiliare înregistrate și titlurile la purtător. Datorită procedurii complicate de înregistrare a valorilor mobiliare înregistrate și existenței controlului emitentului asupra circulației acestora, aceste valori mobiliare au lichiditate scăzută și, de regulă, cauzează un interes scăzut din partea investitorilor.

Pentru perioada de circulație, titlurile de valoare sunt împărțite pe termen scurt și pe termen lung. Perioada de circulație a titlurilor de valoare pe termen scurt determină un nivel suficient de ridicat al lichidității, acest tip de valori mobiliare fiind caracterizat printr-un nivel relativ scăzut al riscului de investiții și un nivel scăzut de rentabilitate. Pentru titlurile de valoare pe termen lung, dimpotrivă, există un nivel ridicat de risc, dar și un nivel semnificativ al veniturilor din investiții.

Principalele tipuri de valori mobiliare, din punctul de vedere al esenței lor economice, sunt acțiuni, obligațiuni, bilete la ordin, bonuri de trezorerie, opțiuni, garanții și contracte futures financiare.

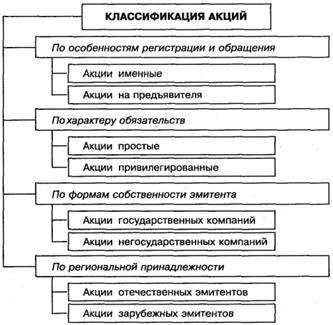

O acțiune este o garanție pentru acțiuni, a cărei definiție este dată în Ch. 4. Acțiunile tranzacționate pe piața internă de acțiuni sunt clasificate în funcție de mai multe caracteristici, cele principale fiind prezentate în Fig. 6.2.

Fig. 6.2. Clasificarea acțiunilor pe principalele caracteristici

Semnele enumerate de clasificarea acțiunilor joacă un rol diferit în procesul de alegere a acestora ca obiect de investiție. Valoarea cea mai importantă pentru investitor din punctul de vedere al diferenței dintre calitățile investiționale este împărțirea acțiunilor în categorii simple și privilegiate.

Riscul utilizării acțiunilor ordinare este echilibrat de faptul că veniturile nu sunt fixate pe ele, ci reprezintă o cotă corespunzătoare a profitului. În practică, aceasta înseamnă că, în cazul unei afaceri neprofitabile, cea mai mare parte a pierderilor revine proprietarilor de acțiuni comune, iar cea de succes - cea mai mare parte a profiturilor.

Baza exercitării drepturilor pentru o acțiune simplă este valoarea nominală (sau prețul nominal). Este întotdeauna indicat pe partea din față a stocului. Prețul nominal al unei acțiuni nu este atât prețul său real, cât și un indicator al valorii drepturilor conferite proprietarului. În ceea ce privește vânzarea de acțiuni, valoarea nominală este foarte rar utilizată în acest scop. De regulă, acest lucru se întâmplă la prima apariție a acțiunilor, adică la vânzare inițială. Apoi, valoarea soldului (sau a cărții) și prețurile de piață operează.

Valoarea contabilă este prețul real al proprietății proprii a societății pe acțiune. Cu alte cuvinte, atunci când creează o întreprindere sau o instituție comercială, proprietatea sa este evaluată la suma valorii nominale totale a tuturor acțiunilor comune. În procesul de funcționare, acest cost poate crește. În același timp, costul pe acțiune va crește, de asemenea.

Prețul de piață al unei acțiuni, la fel ca orice alt tip de valori mobiliare, poate să difere în mod arbitrar de valoarea nominală și contabilă. Este alcătuită din noțiuni publice medii despre perspectivele și fiabilitatea afacerii pe care aceste acțiuni le finanțează. Cea de a doua, nu mai puțin importantă, circumstanță este concurența pe piața valorilor mobiliare, numărul de alte oferte mai atractive.

Acțiunile simple au următoarele avantaje principale:

- pe ele este posibil să primească dividende mai mari în perioadele de activitate efectivă a societății pe acțiuni;

- proprietarii acestor acțiuni au posibilitatea de a influența în mod direct procesul economic prin participarea la conducerea societății pe acțiuni;

- lichiditatea acțiunilor comune pe piața bursieră este mai mare decât cea a acțiunilor preferențiale;

- venitul din aceste acțiuni este legat de rata inflației din țară;

- actionarii au oportunitatea de a participa la dezvoltarea politicii de dividende a companiei.

Cu toate acestea, aceste acțiuni au următoarele dezavantaje:

- instabilitatea veniturilor companiei afectează în mod semnificativ valoarea dividendelor plătite de aceasta;

- în cazul unei activități ineficiente a societății pe acțiuni, dividendele pe acestea nu pot fi plătite;

- în cazul falimentului și lichidării unei societăți pe acțiuni, proprietarul acțiunilor ordinare poate pierde parțial sau integral capitalul investit în acestea;

- acțiunile comune nu sunt protejate nici de riscul sistematic (de piață), nici de riscul nesistematic (specific).

Acțiunile privilegiate au de asemenea avantaje:

- oferă proprietarului lor un venit stabil sub forma unei sume preconizate de dividende;

- plata acestor acțiuni se efectuează indiferent de rezultatele activităților economice ale societății pe acțiuni în perioada de raportare;

- Acțiunile preferate sunt pe deplin protejate împotriva riscului sistematic și parțial din partea celor nesistematice.

Cu toate acestea, aceste acțiuni au, de asemenea, deficiențe:

- în perioadele de activitate efectivă a societății pe acțiuni, nivelul plăților dividendelor pe acestea poate fi mai mic decât pentru acțiunile comune;

- deținătorii acestor acțiuni sunt privați de dreptul de a participa la conducerea societății pe acțiuni;

- randamentul real al dividendelor pe aceste acțiuni practic nu este corelat cu rata inflației din țară;

- aceste acțiuni sunt mai puțin lichide în comparație cu acțiunile ordinare.

O obligațiune este o garanție emitentă care certifică astfel de momente ca faptul că proprietarul hârtiei oferă bani emitentului; obligația emitentului de a rambursa datoria după o anumită perioadă de timp; dreptul investitorului de a primi un anumit procent din valoarea nominală a obligațiunii sub forma unei taxe pentru banii furnizați. Definiția unei legături este dată în Ch. 4

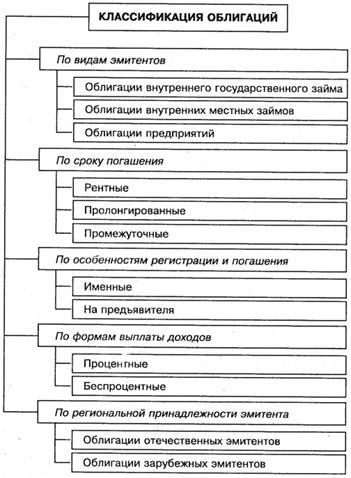

Obligațiunile tranzacționate pe piața internă de acțiuni sunt clasificate în funcție de o serie de caracteristici, cele principale fiind prezentate în Fig. 6.3. Cu toate acestea, semnele de clasificare enumerate joacă un rol diferit în procesul de alegere a obligațiunilor ca obiect de investiție.

Fig. 6.3.Clasificarea obligațiunilor în funcție de caracteristicile individuale

Spre deosebire de dividendele pe acțiuni care variază semnificativ în timp sau nu pot fi plătite deloc, dobânda la obligațiuni rămâne constantă sau se modifică nesemnificativ. Dobânzile la obligațiuni se plătesc la timp, indiferent de profitul și situația financiară a emitentului, înainte de plata dividendelor pe acțiuni. Deținătorii de obligațiuni au, de asemenea, un drept de preempțiune la profitul și la activele distribuite ale emitentului atunci când acesta este lichidat în comparație cu proprietarii acțiunilor.

O altă caracteristică a obligațiunii este plata dobânzii pe o perioadă strict definită, stipulată de condițiile împrumutului, acțiunile dețin și un venit nelimitat.

Divizarea obligațiunilor pe tipuri de emitenți are o importanță deosebită pentru investitori, în primul rând din poziția nivelului lor de risc. Cele mai puțin riscante sunt obligațiunile de împrumut guvernamentale interne - într-un număr de țări cu economii de piață dezvoltate ele servesc ca punct de referință pentru investițiile fără risc. Cel mai ridicat nivel de risc din acest grup este deținut de obligațiuni corporative. În consecință, nivelul venitului pe aceste obligațiuni este diferențiat: cel mai mare venit este de obicei oferit pe obligațiunile întreprinderii.

Divizarea obligațiunilor pe scadențe determină aceleași caracteristici de investiție ca în cazul precedent. Cu cât scadența obligațiunilor este mai mare, cu atât riscul inflației este mai mare. Prin nivelul de risc pentru investitor, obligațiunile pe termen scurt sunt cele mai preferabile. O obligațiune de obligațiuni este o obligație nelimitată care nu are o dată de scadență fixă. O caracteristică a unei obligațiuni prelungite este faptul că nu este răscumpărată după expirarea circulației, ci este prelungită și continuă să aducă profit investitorului. Intermediar sau temporar, o obligațiune este o obligație emisă pentru o perioadă anterioară emiterii de obligațiuni permanente pentru a satisface nevoia de capital a emitentului.

Divizarea obligațiunilor pe forme de plată a veniturilor este de interes pentru investitor, în termeni de obiective de investiții. Dacă un astfel de obiectiv este creșterea veniturilor curente, atunci în cea mai mare măsură este satisfăcută de obligațiunile purtătoare de dobândă cu plăți periodice ale valorii dobânzii (obligațiuni cupon).

Dacă scopul investiției este creșterea capitalului într-o perioadă mai îndepărtată, atunci în acest caz pot fi preferate obligațiunile fără dobândă (aceste obligațiuni prevăd și plata unor venituri sub forma unui anumit produs sau serviciu).

Semnele rămase ale clasificării obligațiunilor joacă un rol mai puțin important în evaluarea calităților lor de investiții.

Bilet - obligația financiară scrisă a debitorului de o formă strict stabilită, oferindu-i proprietarului dreptul necondiționat, atunci când vine momentul, să ceară debitorului sau acceptorului plata sumei convenite în acesta.

Obligațiile de trezorerie sunt titluri care dau titularului dreptul de a primi o sumă fixă ca plată a venitului principal și cuponului.

Titlurile care vor fi discutate mai jos sunt derivate.

Warrants sunt garanții care exprimă dreptul preferențial de a cumpăra acțiuni ale emitentului într-o anumită perioadă (de obicei mai multe ani) la un anumit preț.

Opțiune - titluri de valoare pe termen scurt care dau dreptul proprietarului să cumpere sau să vândă o altă garanție pentru o anumită perioadă la un anumit preț unei contrapărți care, pentru o recompensă monetară, își asumă obligația de a-și exercita acest drept.

Contractele futures sunt contracte standard pe termen scurt pentru cumpărarea sau vânzarea unei anumite titluri la un preț specificat pe o perioadă stabilită de părți. Dacă proprietarul opțiunii poate refuza să își exercite dreptul, după ce a pierdut prima monetară pe care a plătit-o contrapartidei, contractul futures este obligatoriu pentru executarea ulterioară.

Pentru a identifica corect obiectul investiției, compania antreprenorială trebuie să analizeze într-un mod cuprinzător principalele caracteristici ale valorilor mobiliare planificate pentru achiziție și apoi să ia decizia finală.

O garanție are un anumit set de caracteristici (caracteristici) care pot fi grupate împreună:

1) caracteristicile de timp;

2) caracteristicile spațiale;

3) caracteristicile pieței.

- perioada de existență a garanției: atunci când este emisă, pentru cât timp sau pe termen nelimitat;

- originea: dacă garanția provine din baza sa primară (marfă, bani) sau din alte titluri.

- forma de existență: hârtie (documentar) sau hârtie fără documente (documentare);

- naționalitatea: valori mobiliare interne sau externe;

- afilierea teritorială: în ce regiune a țării se emite această garanție.

- tipul activului care stă la baza garanției sau baza sa suport (marfă, bani, active totale ale firmei etc.);

- forma emiterii: emiterea sau absența (individuală);

- forma de proprietate și tipul de emitent: stat, corporații, persoane fizice;

- natura recursului: libera tranzacționare pe piață sau restricții;

- esența economică, în ceea ce privește tipul de drepturi pe care le oferă securitatea;

- nivelul de risc: ridicat, scăzut, etc;

- disponibilitatea venitului: dacă un venit dat este plătit pentru această garanție sau nu;

- forma de investiție a fondurilor: dacă banii sunt investiți în datorii sau pentru achiziționarea de drepturi de proprietate.

Analiza caracteristicilor valorilor mobiliare se efectuează pentru a evalua calitățile investiționale ale garanției. Pentru a obține o evaluare cuprinzătoare a atractivității investiționale a unei valori mobiliare, o firmă antreprenorială trebuie, de asemenea, să obțină informații despre industria în care operează emitentul; pe ordinea de eliberare; pentru a afla ce face emitentul; pentru a analiza principalii indicatori ai activității economice și situației financiare a emitentului etc. Aceste informații pot fi găsite în prospectul de emitere a valorilor mobiliare, situațiile financiare ale emitentului, buletinele de bursă și revizuirile.