Impozitul pe venit - un impozit direct, care este percepută pe profitul întreprinderii (organizației, banca, companie, etc). Profit care este impozitat, de regulă, este considerat ca fiind venituri din operațiuni continue, nete de sume specificate scutiri și reduceri.

Conceptul de profit

Sub profitul este diferența dintre venituri și costuri ale companiei. Profitul este unul dintre cei mai importanți indicatori ai succesului activităților financiare ale organizației, pentru care, în principiu, efectuate activități de afaceri.

Astăzi disting 2 tipuri de profituri de afaceri:

- profitul contabil - este diferența dintre veniturile și costurile

- profit economic - aceasta este partea care a rămas din veniturile totale, după deducerea tuturor cheltuielilor.

De regulă, economiștii se calculează profitul total și profitul net (care rămâne după taxe și deduceri).

Conceptul de impozitare directă

impozit direct - este un impozit care se calculează direct din venitul de stat sau proprietatea contribuabilului. impozitare directă se aplică contribuabililor fapt și de drept. Impozitele directe sunt sistemul fiscal existent anterior, este obligatorie pentru toți cetățenii.

Impozitele directe sunt împărțite în:

impozit direct percepute pe venit și impozitul pe proprietate plătitorilor, în timp ce între subiect și stat a stabilit o legătură directă, care obligă contribuabilii să plătească impozit.

Conceptul de credit fiscal

Astăzi, creditul fiscal poate fi încărcat la:

Deducerile din impozitul pe venit în vigoare în România

deduceri de impozit pe profit pot include următoarele:

- , costurile comerciale industriale, de transport,

- sută la datorie,

a) costurile care sunt contabilizate în intervalul de la 1% din veniturile din impozitare,

b) costurile care sunt contabilizate integral în impozitare.

- cheltuielile pentru cercetare și lucrări științifice (care au fost turnate pentru a crea un produs nou sau îmbunătățit, utilizarea tehnologiei, organizarea de gestionare a METOLIT și de producție,

- costurile profpogotovku, formarea și reconversia angajaților, compania contribuabil (instruirea personalului trebuie să aibă loc în mod necesar pe bază de contract cu una dintre instituțiile de învățământ din România care au o licență de stat și de acreditare, studiul poate doar acei angajați care au un contract de muncă cu organizația).

Impozitul pe venit se plătește numai pe baza declarației fiscale în conformitate cu ratele proportionale (uneori progresive).

Conceptul declarațiilor fiscale

Declarația fiscală - un document care este declarația oficială a contribuabilului care a primit unele venituri într-o anumită perioadă. Pe supuse impozitului pe venit anumitor credite fiscale și beneficii care sunt furnizate de autoritățile fiscale într-o formă.

Decont de taxa trebuie făcută pentru fiecare individ sau organizație care desfășoară o activitate comercială privată, inclusiv avocați, notari, menajera si tutori. Prin lege, organizațiile și antreprenorii sunt obligați să depună o declarație de impozit pe venit, chiar dacă la zero. Declarația fiscală se depune la un anumit timp pentru o anumită perioadă, care este indicat de inspectorii fiscali.

Astăzi, următoarele tipuri de declarații fiscale:

- Declarația cu privire la TVA,

- declarația de impozit pe venit,

- Declarația PIT,

- declarația fiscală, care se plătește în conformitate cu sistemul simplificat de impozitare,

- declarația fiscală, care face obiectul veniturilor imputate, și altele.

Conceptul de impozitare progresivă

Progresivă de impozitare - un sistem special de impozitare în care ratele de impozitare pe formular, în conformitate cu rata de creștere a venitului contribuabilului. Un sistem de impozitare progresivă se caracterizează printr-un sistem regresiv de impozitare că un sistem regresiv, dimpotrivă, ratele sunt reduse.

Finanțatori sunt 2 tipuri de impozitare progresivă: simple și complexe. Atunci când un simplu rate progresive de progresie sistem de impozitare crește odată cu creșterea veniturilor. Atunci când un sistem complex de impozitare progresivă a veniturilor sunt împărțite în părți. Fiecare dintre aceste părți ale subiectului, în conformitate cu o anumită rată.

Conceptul de impozitare proporțională

impozitarea proporțională - este un astfel de sistem fiscal, care prevede tarife fiscale speciale, care sunt stabilite în conformitate cu o abordare comună, procentul contribuabilului. Procentul nu depinde de venitul câștigat acum.

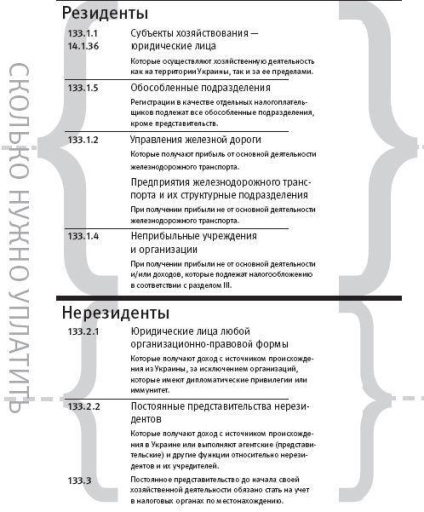

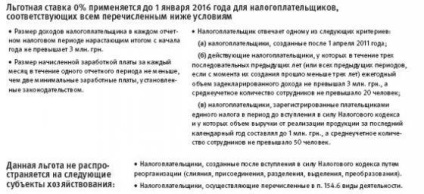

Particularitățile de impozitare în România

În acest caz, termenul „profit“ pentru companiile din Romania a insemnat venituri, care sunt reduse cu valoarea cheltuielilor pentru organizațiile străine ale căror activități se desfășoară pe teritoriul România, termenul „venituri“ înseamnă reprezentarea venitului permanent sunt reduse cu suma cheltuielilor efectuate de acestea .

Pentru a determina valoarea cheltuielilor și a veniturilor, trebuie să apeleze la Codul Fiscal. Cu toate acestea, procedura de determinare a veniturilor și a cheltuielilor este oarecum diferită de cea mai obișnuită metodă de calcul pentru Rumyniyan - Contabilitatea costurilor. Acesta este motivul pentru care majoritatea întreprinderilor românești sunt atât de contabilitate.

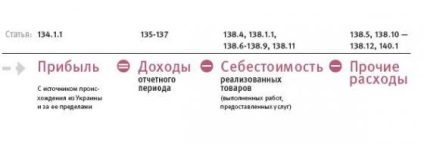

Determinarea profitului impozabil

Pentru a calcula venitul impozabil folosind două metode:

În conformitate cu contabilitatea de angajamente, compania ia în considerare toate costurile și veniturile pentru perioada pentru care au date, în timp ce nu luând în considerare orice mișcare reală a finanțelor la box-office sau pe fugă. În cazul în care în numerar veniturile și cheltuielile bază sunt calculate la o anumită dată de primire a fondurilor.

În conformitate cu articolul №246 din Codul fiscal, profiturile fiscale ale contribuabililor sunt toate persoanele și organizațiile care sunt, de asemenea, valabile pe teritoriul România. În conformitate cu paragraful 1 al articolului 289 din Codul fiscal, toți contribuabilii sunt obligați să depună o declarație fiscală pentru a fi desemnați de către reprezentanții Inspectoratului Fiscal.

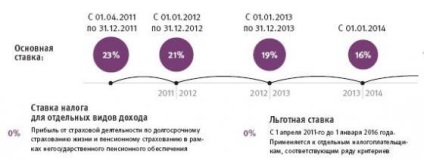

- Rata impozitului pe venit, care este de 20% (în acest caz, în plus față de rata de bază a impozitului pe venit, există așa-numitele rate speciale)

- ratele de impozit pe venit, care sunt instalate pe titluri de creanță (care poate varia de la 0% la 15%),

- rata impozitului pe venit, care sunt instalate pe veniturile din dividende (variind de la 0% la 15%),

- rata impozitului pe venit, care sunt stabilite pentru companiile străine ale căror activități sunt într-un fel în legătură cu România (poate fi de la 10% la 20%),

- ratele de impozit pe venit, care sunt stabilite pentru Banca Centrală din România (poate fi 0%).

În cazul în care, venitul nu este supus impozitării?

Una dintre cele mai frecvente cazuri în care au primit venituri nu sunt impozitate este participanții cu venituri în proiecte speciale, care sunt concepute pentru cercetare sau dezvoltare științifică. Acest caz este excluderea impozitului pe venit este stabilită de Legea federală „Cu privire la Centrul de Inovare“ Skolkovo“, potrivit căruia orice persoană care primește un participant la proiect.

Membru al unui proiect științific sau de cercetare are dreptul de scutire de impozit pe venit în cazul în care:

- Dacă un statut participantul nu a fost pierdut în timpul perioadei de 1 a perioadei fiscale,

- în cazul în care valoarea veniturilor anuale din vânzarea de lucrări, servicii, bunuri, drepturi de proprietate nu depășesc suma de un miliard de ruble în ziua perioada c1 a perioadei fiscale,

Membru al proiectului de cercetare are dreptul de a utiliza scutirea de impozit pentru veniturile din prima zi a lunii următoare lunii în care a obținut un statut al unui proiect de cercetare. În același timp, el este obligat să notifice departamentul de inspecție fiscală la locul de reședință, care a început să se bucure de dreptul la scutirea de la plata impozitului pe venit. În acest caz, proiectul poate refuza scutirea de impozite pe venit, în cazul în care el a trimis documentul relevant pentru organul fiscal la locul de reședință.

În cazul în care documentele necesare pentru scutirea de la plata impozitului pe profit nu vor fi trimise la organul fiscal la locul de reședință, participantul va fi obligat să plătească valoarea taxei.

Documentele, care sunt dovada scutirii de la plata impozitului pe venit, includ:

- documente care confirmă statutul de participant al unui proiect de cercetare,

- extrase din registrele contabile a costurilor și a veniturilor, sau în situația modificărilor participanților financiare în cadrul proiectului, confirmând venitul anual primit din vânzarea de o varietate de bunuri, servicii, locul de muncă, drepturi de proprietate, etc. Membru are dreptul de a trimite aceste documente la autoritatea fiscală prin scrisoare recomandată.

Ce venituri nu este luat în considerare în scopuri fiscale de venit?

Există unele excepții de la veniturile care nu este luată în considerare în suma vyschityvanii impozitului pe venit.

Printre acestea se numără:

- venituri sub formă de bunuri, lucrări sau servicii care au fost primite de la alte persoane, ca plată preliminar pentru bunuri, lucrări sau servicii pentru contribuabilii care determină veniturile și cheltuielile pe bază de angajamente,

- venituri, care au fost obținute sub forma unui depozit, garanții pentru garantarea obligațiilor

- venituri, care au fost obținute sub formă de depozite (contribuții) în cadrul fondului specificat (capitalul) al companiei sau al organizației,

- venituri, care sunt derivate în calitate de membru al contribuției parteneriatului atunci când este vorba de societatea sau distribuirea fondurilor între ele,

- veniturile obținute ca urmare a primirii la cota de proprietate care este deținut de către părțile la contract,

-venituri care fac parte din categoria ajutoarelor libere din România,

- venituri, care au fost obținute în mod gratuit de Pactul Internațional cu România ,,

- veniturile primite ca o comisie, agenție și alte mijloace,

- veniturile obținute prin acorduri de împrumut sau de credit

- venituri obținute gratuit:

a) veniturile obținute din capitalul social al părții care primește (partea de intrare trebuie să fie de cel puțin 50% cota întreprinderii transferate)

b) veniturile obținute din capitalul social al părții, care transmite mai mult de 50% din contribuția, care este primită de către o organizație,

c) veniturile de la persoane fizice, decât contribuția constă din mai mult de 50% din capitalul total al organizației (în acest caz, veniturile din proprietate transmise sau primite nu este recunoscut în cazul în care nu este transferat către un terț în cursul anului).

- veniturile obținute sub formă de contribuții regulate la fonduri

- veniturile care au fost obținute sub formă de finanțare țintă.

- venituri, care sunt derivate din vânzarea de acțiuni aktsionerskih sau, în cazul redistribuirii între acționari,

- venituri, care au fost obținute în cursul reevaluării pietrelor prețioase (pozitive),

- venituri, care au fost obținute ca urmare a reducerii capitalului social al societății, în cazul în care au fost produse în conformitate cu legile din România,

- venituri, care au fost obținute datorită dezasamblarea, înlăturarea sau eliminarea obiectelor,

- venituri sub forma costurilor instalațiilor agricole, a cărui construcție a fost finanțată de către stat,

- venituri, care au fost obținute sub formă de rambursare a datoriilor contribuabililor în legătură cu plata taxelor și impozitelor, amenzi și penalități,

- venituri, care au fost obținute gratuit agențiilor municipale și de stat de învățământ și instituțiile de învățământ, non-guvernamentale, dar care au dreptul de a desfășura activități educative,

- venituri, care au fost obținute ca urmare a reevaluării valorilor mobiliare

- venituri, care au fost obținute de către o organizație religioasă ca urmare a efectuării ceremonii religioase și ritualuri, din vânzarea de orientare religioasă literatură, și alte elemente legate de lumea religioasă.

De ce să plătească impozitul pe venit?

Impozitul pe venit - un impozit federal înseamnă plata este creditată în bugetul de stat, în plus, impozitul pe venit este una dintre principalele surse ale creșterii bugetului de stat și bugetelor entităților individuale din România.