Sistemul general de impozitare (OCHO)

În ultimul articol, am abordat importanța alegerii sistemului fiscal. Acum este timpul să vorbim despre nuanțele fiecărui mod. Și astăzi ne vom concentra pe caracteristicile de utilizare a unui sistem comun de impozitare.

În cazul în care, după înregistrare, nu ați depus o cerere de utilizare a unui regim fiscal special sau activități pe care le conduceți pe subiectul unui tratament special, atunci trebuie să aplice sistemul comun de impozitare.

Astfel, la înregistrarea de a aplica pentru aplicarea Ocho nu este necesară, deoarece acesta este un mod de „default“. Cu toate acestea, dacă aveți deja funcționează și se aplică unul dintre regimurile fiscale speciale, iar acum a decis să se mute la un sistem comun, atunci fă-o, nu poți până la sfârșitul perioadei fiscale, și anume nu mai devreme de începutul unui nou an calendaristic.

Faptul trecerii la Ocho trebuie să notifice autoritățile fiscale sau vor continua să fie considerate ca fiind contribuabilii care utilizează una dintre sistemul de impozitare specială (STS, UTII). Și vă arată o cerere de plată a taxei, asociate cu utilizarea acesteia.

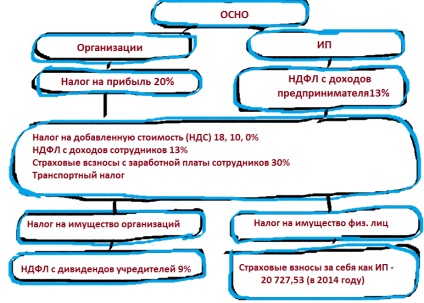

Întreprinderile și antreprenorii individuali pe OCHO plătesc următoarele taxe:

În plus, organizația care utilizează un sistem comun de impozitare trebuie să țină evidențe contabile în întregime și să prezinte situații financiare.

întreprinzătorii individuali, în contrast cu persoanele juridice să țină evidențe contabile nu ar trebui să fie, dar dreptul de a face acest lucru în mod voluntar, pentru propriile lor scopuri.

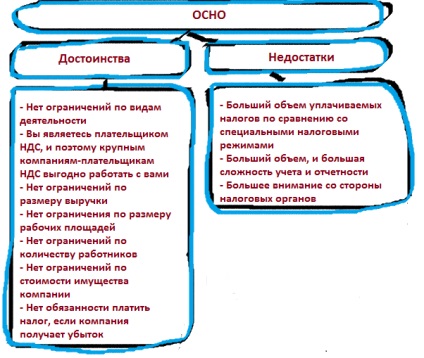

Avantajele și dezavantajele Ocho

Caracterizează principalele impozite. OCHO diferă de alte regimuri fiscale.

Impozitul pe profit

Calculul impozitului pe profit corporativ 25 reglementează șeful Codului fiscal.

Formula de calcul a impozitului pe venit:

Indicatori de venituri și cheltuieli în cursul perioadei fiscale (an calendaristic) sunt considerate pe bază de angajamente și au reprezentat numai cei care sunt numiți de Codul fiscal ca plătitoare de impozit.

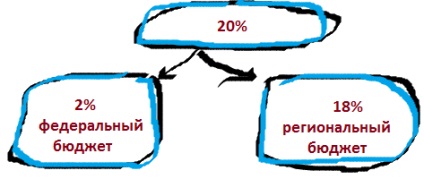

Rata de impozitare, ca regulă generală, se ridică la 20%.

Cu toate acestea, pot exista profit de eliminare. De exemplu, dividendele primite de organizații. Rata acestor venituri este de 9%.

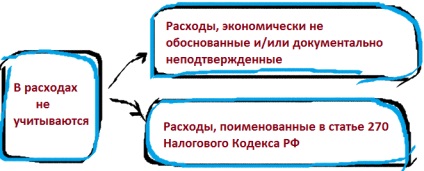

Organizația dreptul de a reduce venitul impozabil numai cheltuielile rezonabile, documentate suportate pentru a desfășura activități destinate să genereze venituri.

Cheltuielile Documentate - cheltuielile care sunt confirmate de documentele întocmite în conformitate cu zakonodatelstvomRumyniyaili, în conformitate cu obiceiurile de comerț aplicate într-o țară străină în teritoriu au fost efectuate costuri aferente, și a căror (sau) documentele care confirmă în mod indirect cheltuielile suportate (de exemplu, ordinea călătorie, documente de călătorie, raport intermediar, declarația vamală).

Aceste concepte sunt destul de generale. Și în determinarea costurilor ar trebui să fie ghidate de oportunitate și de bun simț.

De exemplu, produsele tipărite produse și doresc să cumpere materiale de construcții, care nu sunt în nici un fel utilizate în producția de materiale tipărite, și în același timp, să încerce să scrie pe valoarea lor direct în costurile de producție, atunci astfel de acțiuni sunt ilegale.

Dacă la sfârșitul perioadei fiscale, cheltuielile au depășit veniturile, baza de impozitare este egală cu zero și nu trebuie să plătească impozit. În ani mai târziu, atunci când un profit, aveți dreptul, profiturile reduse cu pierderi din anii anteriori. Și apoi impozitul pe venit va fi calculat:

impozit pe venit

Pe parcursul anului, ar trebui să lista plățile fiscale în avans. În acest caz, există mai multe opțiuni pentru a face plăți în avans:

- plăți trimestriale în avans. În cazul în care câștigurile medii pe ultimele 4 trimestre de mai putin de 10 milioane de ruble. În cazul în care venitul mediu a depășit 10 milioane de $. Ruble, în plus, va trebui să plătească în continuare plăți lunare în avans.

- plăți în avans lunar pe baza profiturilor reale. Organizația se poate alege această metodă, fără limite.

Luați în considerare primul exemplu de realizare. este setat implicit pentru toate organizațiile și prevede că perioada de raportare este primul trimestru, la șase luni și nouă luni.

A doua perioadă de raportare - șase luni. În acest sens, taxa timp de șase luni, iar suma transferată la buget va fi egal cu:

Dar se poate întâmpla ca va fi venitul mediu pentru ultimul trimestru 4 mai mult de 10 milioane. Ruble. Apoi, vă va fi, în plus față de plățile trimestriale vor fi necesare pentru a efectua plăți în avans și lunar.

depozit lunar pentru primul trimestru va fi egal cu al patrulea trimestru al anului precedent. De exemplu, să ia la 5 000 de ruble. Apoi vom plăti pentru primul trimestru:

Conform rezultatelor primul trimestru compania a făcut un profit de 120.000 de ruble

Acum, avem nevoie pentru a calcula plata în avans pentru al doilea trimestru

În mod similar, plățile în avans calculate efectuate în trimestrele trei și patru.

Perioada de contabilitate este de o lună, două luni, trei luni, etc.

Plata în avans egală cu produsul dintre profitul real, calculat pe baza contabilității de angajamente de la începutul anului până la sfârșitul lunii relevante, iar cota de impozitare

calculată în mod similar avansuri pentru perioadele ulterioare.

Raportarea impozitului pe venit

Alte impozite specifice sistemului de impozitare generală, considerăm data viitoare.