În timpul crizei, metode de optimizare fiscală și de planificare fiscală companii să acorde o atenție deosebită. Există trei tipuri de planificare fiscală. Luați în considerare și să analizeze fiecare dintre ele pentru a determina tehnici care de planificare fiscală relevante pentru criză, și ce folos este riscant.

Utilizați walkthroughs:

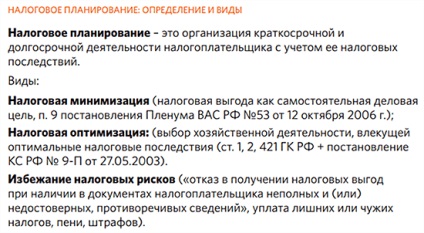

minimizarea fiscală

Forma cea mai agresivă de planificare fiscală - minimizarea fiscală. atunci când un avantaj fiscal acționează ca un obiectiv de afaceri independent. De exemplu, cumpara ceva inutil, apoi vinde ceva inutil pentru a obține unele beneficii de la buget, adică, să plătească mai puțin - a obține beneficii.

optimizare fiscală

Al doilea tip de planificare fiscală - optimizare fiscală. Aceasta este alegerea afaceri, implică implicațiile fiscale optime. Acest tip se bazează pe Codul civil, libertatea contractuală, libertatea de antreprenoriat. Curtea Constituțională susține, de asemenea, optimizarea fiscală, remarcând într-una dintre hotărârile sale, că afacerea nu ar trebui să fie în mod specific pentru a crește povara fiscală și, prin urmare, în cazul în care există posibilitatea de a alege modul de a face afaceri, (de exemplu, pentru a cumpăra activele sale sau să închirieze), acolo antreprenor alege că este avantajos din obiectivele de afaceri, mai degrabă decât modul în care aceasta va afecta bugetul.

Cu toate acestea, astăzi jurisprudența sugerează că societățile sunt obligate de instanțele să explice și să dovedească de ce o fac în această afacere, de ce cumpara acest produs, de ce a construi o afacere în acest fel, că această activitate a fost un scop de afaceri și aici a fost nu numai antinalogovoy componenta că economia era inevitabilă.

Minimizarea riscurilor fiscale

Tipul cel mai relevant de planificare fiscală - minimizarea sau evitarea riscurilor fiscale. Jurisprudența sugerează că minimizarea fiscală, în cazul în care tranzacția planificată pentru a reduce veniturile, apoi se întoarce negativ pentru contribuabil, și el este obligat să plătească pentru ei înșiși, cât și pentru lanțul de aprovizionare, care a fost în fața lui. Astfel, el pierde nu numai o deducere din impozitul pe care acesta nu poate fi plătit la buget, dar, de asemenea, trebuie să plătească pentru întregul lanț de predecesorii săi. Această plată în plus taxele externe, penalități și amenzi. Este mai bine să nu ia în considerare astfel de cheltuieli controversate pentru scopuri fiscale, pentru a nu plăti prea mult.

Un exemplu de reducere a riscului de impozitare este de a obține clarificarea problemelor controversate de experți în drept fiscal și autoritățile de stat (autoritățile fiscale, Ministerul de Finanțe). Cu cat mai multe răspunsuri, cu atât mai mult clarificare, cu atât mai mult exercita o grijă rezonabilă, cu atât mai mult este binevenită și autoritățile fiscale și instanțele de judecată, în cazul în care există dispute fiscale, iar în acest sens, te protejezi singur, dacă există problema discutabilă un fel de răspuns.

De exemplu, după mai multe dispute cu privire la prudență și prudență atunci când selectarea contractorilor, contribuabilii au început să copleșească aspectele fiscale ale contrapartidelor. Reprezentanții autorității fiscale încearcă să refuze să răspundă, pe motiv că aceasta este alegerea ta, precum și pentru riscurile fiscale, atunci este propria afacere. Dar dacă întrebarea dacă în mod specific solicită potențialilor contractanți înregistrat, dacă pretențiile sale fiscale, nu este dacă el a vrut, fie că este o contraparte Runaway, atunci autoritatea fiscală este obligată să răspundă la aceste întrebări, care ar trebui să știu, prin definiție, . Dacă el ocoleste aceste întrebări, există un contribuabil poate invoca aceste explicații în favoarea lor în instanța de judecată.

Recent, Curtea de Arbitraj Supremă a încetat activitatea și dispute cu privire la legalitatea actelor juridice a intrat sub jurisdicția Curții Supreme. Dacă ai trezit devreme pentru a evalua legalitatea și validitatea scrisorilor de ministere și departamente, acum Curtea Supremă a început să timid departe de evaluarea juridică a unor astfel de explicații ale Ministerului Finanțelor și Serviciului Fiscal Federal. Curând, Curtea Constituțională va lua în considerare problema jurisdicției argumentelor Curții Supreme cu privire la legalitatea și validitatea scrisorilor explicative la Ministerul Finanțelor și Serviciului Fiscal Federal.

A doua modalitate de a minimiza riscurile fiscale - crearea de „airbag-uri fiscale“ sau de gestionare a plăților excedentare fiscale. Acest lucru este deosebit de valoros atunci când plătitorul este în ajunul supraplata sau deja în timpul auditului, autoritatea fiscală prezinta aceste credite fiscale nedeclarate, deduceri fiscale, iar acest lucru reduce sancțiunile, exclud urmărirea penală fiscală, deoarece obligația fiscală, în conformitate cu articolul 22 materiale NKRumyniyayavlyaetsya. Ar trebui să fie monitorizat îndeaproape pentru plățile în plus și să fie în măsură să le folosească în mod corect, le vom compensa. De asemenea, în scopul de a minimiza riscurile fiscale trebuie să fie evaluate contrapărți sale.

De asemenea, este necesar să se studieze formarea și utilizarea de precedente juridice. Legea - asta e ceea ce spune instanța. o normă de drept poate fi scris în lege, autoritatea fiscală poate să înțeleagă în mod diferit, contribuabilul poate investi conceptul în această normă. Și cum să înțeleagă această regulă spune instanță.

Este necesar să se examineze practica de arbitraj curent. În cazul în care puteți vedea modul în care instanțele răspund la întrebările relevante pentru tine. În acest sens, CFO și contabilul-șef trebuie să monitorizeze și să înțeleagă ce spun instanțele cu privire la aceste probleme curente.

Un alt mod - formarea precedentelor judiciare. Să presupunem că aveți un risc ridicat de o declarație fiscală un avantaj mare. Suma este mare joc, periculos. Unii susțin plătitorilor privilegiul în parte, că este o cantitate mică și urmăriți ce rezultatul acestui litigiu, dacă este posibil. Iar atunci când trec toate cele trei cazuri, atunci când epuizat posibilitatea de a contesta cele de mai sus, contribuabilul devine un precedent. În cazul în care această problemă a primit interpretarea normală a autorității judiciare, și atunci el deja se pot bucura pe deplin acest drept de a beneficia în viitor.

Curtea practică ca interpretarea statului de drept și este vizibilă în scrisorile de servicii fiscale. Acum FNS încurajează subalternii săi să exploreze în mod activ practica judiciară și în cazul în care practica nu este în favoarea bugetului, de exemplu, în regiune, nu de a provoca daune bugetului (colectarea de interes pentru utilizarea excesivă a numerarului, pentru a evita cheltuielile de judecată, care va trebui să plătească bugetul în favoarea câștigarea contribuabilului), autoritățile fiscale trebuie să elimine conflictul, ținând cont de jurisprudența privind stadiul de opoziție, pronunțându-se asupra deciziilor de recurs. Cu alte cuvinte, nu aduce cazul în instanță.

Recomandarea privind metodica Management Financiar