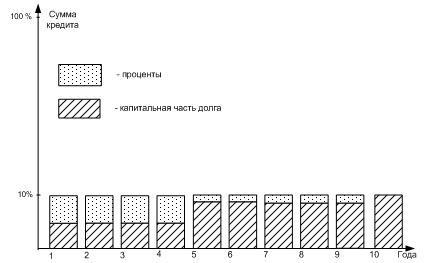

Creditarea de urgență - este o formă naturală de rambursare a împrumutului. Aceasta înseamnă că împrumutul nu trebuie returnat, și a revenit la strict stipulate în contractul de împrumut. Pentru a face acest lucru, graficul de rambursare a creditului și a dobânzii este dezvoltat în detaliu în acordul de împrumut. De exemplu, programul de rambursare a creditului emis cu o condiție de returnare în 10 ani de 10% pe an, este după cum urmează (ris.64):

Fig. 64. Programul de rambursare a creditului, timp de 10 ani de 10% pe an

de securitate de împrumut

împrumuturi garantate - Principiul de creditare suplimentar, care este întotdeauna inclusă în acordul de împrumut.

Odată cu adoptarea Legii „Cu privire la bănci și activitatea bancară“, băncile comerciale au fost în măsură să emită un credit clienților săi sub formele arzlichnye de livrare.

Cele mai frecvente tipuri de credite colaterale sunt:

active corporale, gajuri decorate;

intermediarii de garantare de plată persoane fizice și juridice (bănci, etc ...);

polițe de asigurare debitori proiectat de o societate de asigurare pentru riscul de nerambursare a creditelor;

titluri de valoare negociabile.

Plata pentru credit

Principiul de plată pentru împrumutul este că debitorul trebuie să fie bani pentru a face anumite o singură dată taxa pentru utilizarea de credit sau să plătească pentru o anumită perioadă de timp.

Orientarea creditului țintă

Un principiu suplimentar este de creditare orientarea obiectiv. care creează condițiile pentru respectarea principiilor de rambursare și de plată a creditelor, precum și într-o anumită măsură și de urgență. Acest principiu presupune emiterea de credite în conformitate cu scopul clar utilizării sale (specificate în contractul de împrumut). Direcționarea împrumutului permite creditorului să reprezinte cu exactitate capacitatea debitorului de a rambursa împrumutul la timp cu interes. credite este considerat cel mai stabil pentru scopuri productive, atunci când banii investiți otdachu- da un profit real.

diferențierea creditului

Principiul diferențierii creditului înseamnă o abordare diferită a debitorilor în funcție de capacitatea lor reală de a rambursa împrumutul.

Principiul unei abordări diferențiate a debitorilor în funcție de capacitatea lor reală de a rambursa de credit luate implică divid debitori în primă clasă și îndoielnic. În cadrul acestor grupuri sunt folosite, de obicei, mai mult de diferențiere folosind sistemul de rating de credit. În interiorul creditului debitorilor de rating sunt diferențiate în suficiente detalii, luând în considerare o serie întreagă de criterii.

rating de credit - un sistem de diferențiere pe baza capacității debitorilor de a plăti.

Aplicarea combinată în practică a tuturor principiilor de creditare bancare contribuie la satisfacerea atât interesele naționale și interesele ambelor subiecte ale tranzacției de credit al băncii și debitorului.

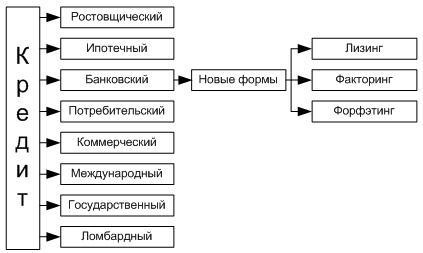

Fig. 66. Tipuri și forme de credit

Punct de vedere istoric, prima formă de credit a devenit împrumut cămătăresc, atunci când creditul este disponibil pentru o taxă foarte mare. ratele dobânzilor cămătărești sunt, de obicei mai mare de 100%, și de multe ori a ajuns la 300-500% pe an. dobânzi cămătărești la împrumuturile necesare de sprijin material obligatoriu.

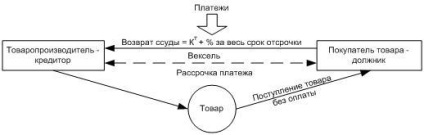

credite comerciale - este furnizarea de bunuri de către vânzător la cumpărător cu o plată amânată. Având în vedere că plata imediată nu se produce, atunci termenul creditului - o perioadă de creditare. Pentru acest împrumut, desigur, dobânda percepută (fig. 67).

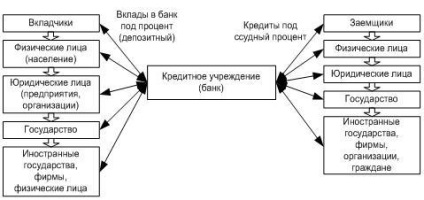

Banca de credit - este de a oferi debitorului creditul în principal instituții de credit (bănci) privind condițiile de returnare, plata, la timp și pe un strict scopuri specifice, și de multe ori sub garanția sau cauțiune. beneficiarii de credite bancare pot fi persoane atât fizice, cât și juridice (fig. 68).

Astfel, banca - o instituție, credite negociate, în curs de dezvoltare din banii mobilizate pentru contribuțiile.

profit = rata de creditare a băncii - procentul de depozit

După cum rezultă din formula, creditele comerciale bancare, în scopul de a face un profit este de a menține un raport de:

rata de împrumut rata dobânzii depozitelor ≥

Astfel, creditele de rentabilitate exprimat în procente normă, care este raportul dintre valoarea dobânzilor la valoarea capitalului de împrumut. Rata dobânzii - valoarea unei dinamice și depinde în primul rând de raportul dintre cererea și oferta de capital de împrumut, care, la rândul său, este determinată de mai mulți factori, în special:

numerar de economii în mărime, salvând toate clasele și categoriile de viață;

raportul dintre valoarea creditelor acordate de stat, și datoria;

fluctuațiile ciclice ale producției;

condițiile sale de sezon;

rata inflației (cu ratele dobânzii de câștig crește);

reglementările guvernamentale a ratelor dobânzilor;

factorii internaționali (dezechilibru al balanței de plăți, fluctuațiile cursului de schimb, pe piața mondială de activitate necontrolată a capitalului de împrumut, etc.).

Creditul bancar are o serie de caracteristici:

participarea la tranzacția de credit a uneia dintre instituțiile de credit;

o gamă largă de participanți;

forma monetară a creditelor;

variație mare în ceea ce privește creditul;

diferențierea condițiilor de creditare.

Acesta din urmă a dat naștere unor noi forme de creditare bancare: Leasing. factoring și forfeting. Leasing - este un acord cu privire la închirierea pe termen lung a bunurilor mobile și imobile costisitoare. Relații de credit în tranzacția de leasing au loc între locator, care poate fi o societate bancar sau financiar și locatarul - prin folosirea obiectelor de leasing în activitatea lor. Leasing - o combinație de un împrumut cu chirie. Leasing și-a menținut întotdeauna un credit pe termen lung, care se stinge sau numerar la livrare. livrare libokompensatsionnym (bunuri produse pe echipamentul închiriat).

Factoring - tranzacție intermediară (tranzacționarea) a instituției de credit pe numerar recuperate de la debitorii clientului său și gestionarea cerințelor sale de datorie.

Creditul de consum este legată de creditare finală a consumatorilor de către bănci (din populație). osnovnyeharakteristiki lui:

debitorul este persoana fizică;

Scopul unor astfel de credite - folosindu-le pentru a satisface nevoile finale ale populației.

de credit de stat - este sub formă de împrumuturi de stat din populație, persoane juridice din țări străine pentru acoperirea deficitului bugetar sau pentru a finanța cheltuielile guvernamentale.

credit internațional - este furnizarea de împrumuturi sub formă de creditori comerciali sau bancare ale unei țări într-o altă țară debitori. Creditori și debitori pe favoarea creditării internaționale a statului și a persoanelor juridice (bănci și companii).

Creditul ipotecar - acordarea de credite pe termen lung garantate cu proprietăți imobiliare (terenuri, case, etc.). Acest împrumut este disponibil pe termen lung, garantate cu bunuri imobiliare. Lombard împrumut - împrumut pe termen scurt garantate cu bunuri mobile comercializabil.

Toate tipurile de mai sus de credit sunt împărțite, de asemenea, pe baza de urgență pe: pe termen scurt (de la 1 zi la 1 an), medie (de la 1 an la 5 ani) și pe termen lung (peste 5 ani).